Polacy częściej płaciliby kartami, gdyby te miały funkcję moneybacku – wynika z badania Narodowego Banku Polskiego. Zwrot określonego procentu od wydatków kartowych to najbardziej pożądany bonus. Ale jego czas jest już policzony.

W ubiegłym roku firma Ernst & Young przeprowadziła badanie, w którym zapytała klientów banków, jaki program lojalnościowy cenią sobie najbardziej. Aż 31 proc. wskazało, że jest to moneyback (zwany też zamiennie cashbackiem). Pozycja ta zebrała w ankiecie najwięcej odpowiedzi. Kolejne miejsce zajęły rabaty, które wskazało 20 proc. respondentów.

Usługa moneyback polega na zwrocie określonego procentu od obrotu wykonanego kartą płatniczą. Może to być zwrot naliczany za wszystkie operacje bezgotówkowe lub tylko za operacje wykonane w określonych punktach, na przykład na stacjach benzynowych lub w supermarketach. Klient dokonuje transakcji, a na koniec miesiąca bank podlicza wydatki i przelewa na jego konto określony procent. W rzeczywistości jest to zatem rabat za samo płacenia kartą płatniczą.

Moneyback silnym motywatorem

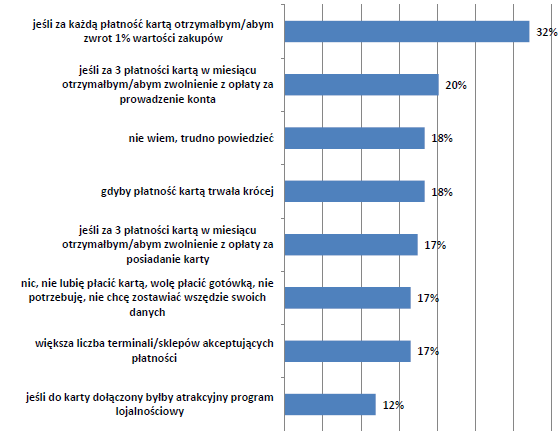

Moneyback jest tak pożądanym bonusem, że może mieć wpływ na zmiany przyzwyczajeń płatniczych Polaków. Z opublikowanego niedawno raportu NBP pt. „Zwyczaje płatnicze Polaków” wynika, że aż 32 proc. osób, które mają ROR, ale nie posiadają karty, sięgnęłoby po plastik, gdyby ten łączył się z funkcją moneybacku. Podobnie odpowiadały osoby, które posiadają kartę, ale nią nie płacą.

Najważniejsze stymulanty płacenia kartami płatniczymi wśród osób mających konto osobiste i nieposiadających karty płatniczej

Źródło: NBP, Zwyczaje płatnicze Polaków

Niestety, banki powoli ograniczają tego typu oferty lub się z nich wycofują. Powodem jest zbliżająca się wielkimi krokami obniżka opłat interchange. Jest to opłata pobierana przez banki od punktów akceptujących karty płatnicze. To z niej w głównej mierze finansowane są różnego rodzaju bonusy dla klientów, w tym wspomniany moneyback. Dziś prowizja od transakcji bezgotówkowych przekracza 1 proc., ale od przyszłego roku ma spaść o połowę. Z tego powodu część banków zaczęła już ograniczać programy moneyback i wycofywać z oferty produkty ze zwrotem.

Banki ograniczają bonusy

Przykłady można mnożyć. Meritum Bank wycofał z oferty karty z moneybackiem na paliwo. Podobnie postąpił Alior Bank, który zamknął część kart i Konto Zakupowe. BZ WBK ograniczył liczbę punktów uprawniających do otrzymania premii, a Millennium i Raiffeisen zmieniły sposób naliczania premii na mniej korzystny. Alior Sync wprowadził duże ograniczenia w zwrocie za zakupy internetowe, a Bank BPH ograniczył wysokość zwrotu w kartach kredytowych.

|

| »Co myślisz o swoim banku? Oceń konta bankowe i wygraj nagrody |

Obecnie moneyback mają jeszcze:

-

Alior Bank: 5 proc. w Koncie Rozsądnym i 1 proc. w kartach kredytowych,

-

Alior Sync: 5 proc. za zakupy w sieci dla aktywnych klientów,

-

Bank BGŻ: 1 proc. w karcie kredytowej,

-

Bank Millennium: 1 proc. w Koncie Internetowym i 3 zł w Dobrym Koncie od każdych pełnych 100 zł,

-

BOŚ: premia 1 zł za wybrane operacje w Koncie Bez Kantów,

-

BNP Paribas Bank: 1 proc. w karcie kredytowej,

-

BPH: od 1,5 do 2 proc. w zależności od karty kredytowej, 5 proc. w koncie Lubię to!,

-

BZWBK: 1 proc. za zakupy w supermarketach i stacjach benzynowych w koncie Wydajesz i Zarabiasz,

-

Eurobank: od 0,5 do 1 proc. w ramach kont osobistych,

-

Getin Online: premia 1 zł za wybrane operacje w ramach ROR-u,

-

Getin Bank: dopłata do różnicy w cenie paliwa (stawka bazowa 3,95 zł),

-

Santander Consumer Bank: od 1 do 3 proc. w karcie kredytowej dla kierowców.

-

Raiffeisen Polbank: 1 zł od pełnych 100 zł w kartach kredytowych,

-

FM Bank: 6 proc. na paliwo dla osób prowadzących działalność gospodarczą.

Trend ograniczania bonusów będzie się nasilał. Niewykluczone, że w przyszłym roku programy moneyback w ogóle znikną z ofert banków, bo przy niskim interchangeu banki musiałyby dopłacać do biznesu. Choć możliwe jest też inne rozwiązanie: wzrosną opłaty za konta i karty i z tego źródła banki będą finansować bonusy dla najbardziej aktywnych klientów.