W pierwszej części lutego na światowych giełdach mieliśmy do czynienia z kontynuacją spadków, które rozpoczęły się w styczniu.

Zły klimat podtrzymywały obawy związane z kondycją ekonomiczną Grecji oraz możliwość obniżenia ratingu dla Hiszpanii, Włoch oraz Portugali. Pomimo kiepskiego początku miesiąca w dalszej jego części pojawiło się odbicie, któremu nie przeszkodziła nawet podwyżka stopy dyskontowej przez FED. Chociaż poprawa koniunktury pozytywnie wpłynęła na stopy zwrotu uzyskane na rynku akcji, to tylko w przypadku niektórych wzrosty okazały się być wystarczająco silne, aby zakończyć miesiąc na plusie.

Mimo zdecydowanie lepszej drugiej połowy miesiąca krajowi inwestorzy zakończyli luty w ponurych nastrojach. Indeks blue chipów WIG20 spadł o -4,9%. Zdecydowanie lepiej wypadły spółki o małej i średniej kapitalizacji. Indeks rynkowych średniaków mWIG40 spadł o -0,4%, ale indeks sWIG80 zdołał wzrosnąć o +0,4%. Wyraźny spadek indeksu WIG20 nie mógł pozostać bez wpływu na wynik uzyskany przez indeks szerokiego rynku WIG, który spadł o -3,4%. Najlepszą branżą okazał się sektor spożywczy oraz media. WIG-spożywczy wzrósł o +7,7%, a WIG-media zyskał +6,9%. Najsłabszym sektorem były banki (WIG-banki -6,7%).

Mimo zdecydowanie lepszej drugiej połowy miesiąca krajowi inwestorzy zakończyli luty w ponurych nastrojach. Indeks blue chipów WIG20 spadł o -4,9%. Zdecydowanie lepiej wypadły spółki o małej i średniej kapitalizacji. Indeks rynkowych średniaków mWIG40 spadł o -0,4%, ale indeks sWIG80 zdołał wzrosnąć o +0,4%. Wyraźny spadek indeksu WIG20 nie mógł pozostać bez wpływu na wynik uzyskany przez indeks szerokiego rynku WIG, który spadł o -3,4%. Najlepszą branżą okazał się sektor spożywczy oraz media. WIG-spożywczy wzrósł o +7,7%, a WIG-media zyskał +6,9%. Najsłabszym sektorem były banki (WIG-banki -6,7%).

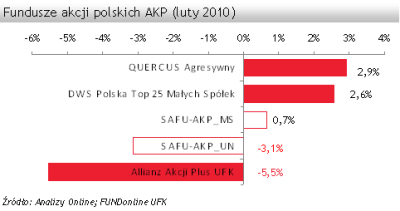

W związku z istotnymi spadkami w segmencie dużych spółek tylko nieliczne fundusze akcji polskich zakończyły miesiąc na plusie. Udało się to przede wszystkim funduszom inwestującym w segmencie średnich i małych spółek. Średnia stopa zwrotu w tej grupie funduszy wyniosła +0,7%. Najlepsze okazały się fundusze kapitałowe oparte o DWS Polska FIO Top 25 Małych Spółek, który zyskał aż +2,6%. W grupie funduszy akcji polskich uniwersalnych, do której zalicza się ponad 50 odmiennych funduszy kapitałowych, jedynie w przypadku tych opartych o fundusz Quercus Agresywny została uzyskana dodatnia stopa zwrotu +2,9%. Ogólnie jednak fundusze kapitałowe należące do segmentu akcji polskich uniwersalne uzyskały wynik na poziomie -3,1%, ale był to i tak lepszy rezultat od indeksu WIG oraz WIG20. Najgorszy wynik w tej kategorii produktów uzyskał Allianz Akcji Plus UFK, w przypadku którego wycena jednostki spadła aż o -5,5%.

Zdecydowanie bardziej zróżnicowany charakter miały stopy zwrotu w przypadku funduszy akcji zagranicznych. Najlepszą stopę zwrotu w lutym uzyskał segment funduszy akcji amerykańskich, który zyskał średnio +1,4%. Jest to przede wszystkim zasługa lepszego odreagowania na amerykańskim rynku akcji (S&P500 wzrósł o +2,9%), ale również konsekwencja wzrostu dolara. W tym segmencie produktów najwyższą stopę zwrotu uzyskał Pioneer Akcji Amerykańskich FIO +2,2%. W przypadku funduszy, których wyceny są publikowane w obcej walucie najlepszy wynik uzyskał AEGON UFK – BlackRock US Flexible Equity Fund (EUR) +4,1%. Oprócz funduszy akcji amerykańskich dodatnie stopy zwrotu wypracowały również fundusze akcji azjatyckich, średnio na poziomie +0,2%. Najlepszy wynik uzyskał fundusz Nordea Dalekowschodnich Akcji Plus, który zyskał +0,8%, co wpisuje się we wzrosty na giełdach azjatyckich (CSI300 wzrósł o +2,4%). Zdecydowanie najsłabiej w lutym poradziły sobie giełdy naszego regionu. Oprócz indeksu WIG traciły również indeksy tureckie (ISE100 -9,3%) i rosyjskie (RTS -4,5%). Rozbieżność wyników w grupie funduszy akcji Nowej Europy była więc w lutym naprawdę duża (od -1,0% do -8,0%), przy czym najgorszy wynik uzyskał fundusz QUERCUS Bałkany i Turcja.

Zdecydowanie bardziej zróżnicowany charakter miały stopy zwrotu w przypadku funduszy akcji zagranicznych. Najlepszą stopę zwrotu w lutym uzyskał segment funduszy akcji amerykańskich, który zyskał średnio +1,4%. Jest to przede wszystkim zasługa lepszego odreagowania na amerykańskim rynku akcji (S&P500 wzrósł o +2,9%), ale również konsekwencja wzrostu dolara. W tym segmencie produktów najwyższą stopę zwrotu uzyskał Pioneer Akcji Amerykańskich FIO +2,2%. W przypadku funduszy, których wyceny są publikowane w obcej walucie najlepszy wynik uzyskał AEGON UFK – BlackRock US Flexible Equity Fund (EUR) +4,1%. Oprócz funduszy akcji amerykańskich dodatnie stopy zwrotu wypracowały również fundusze akcji azjatyckich, średnio na poziomie +0,2%. Najlepszy wynik uzyskał fundusz Nordea Dalekowschodnich Akcji Plus, który zyskał +0,8%, co wpisuje się we wzrosty na giełdach azjatyckich (CSI300 wzrósł o +2,4%). Zdecydowanie najsłabiej w lutym poradziły sobie giełdy naszego regionu. Oprócz indeksu WIG traciły również indeksy tureckie (ISE100 -9,3%) i rosyjskie (RTS -4,5%). Rozbieżność wyników w grupie funduszy akcji Nowej Europy była więc w lutym naprawdę duża (od -1,0% do -8,0%), przy czym najgorszy wynik uzyskał fundusz QUERCUS Bałkany i Turcja.

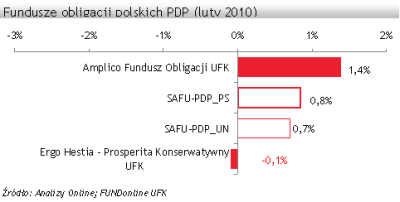

Podobnie jak przed miesiącem, w lutym bardzo dobre wyniki uzyskały fundusze obligacji. Koniunktura na rynku długu w dalszym ciągu nie słabnie. Wspiera ją oczekiwany spadek inflacji oraz zainteresowanie polskimi papierami ze strony inwestorów zagranicznych. Chociaż indeks IROS zyskał w styczniu +0,74%, to jednak najwięcej można było zarobić na papierach o najdłuższym terminie do wykupu. Rynkowy indeks IROS-10 wzrósł o +1,37%. Najmniej można było natomiast zarobić na papierach z krótkim terminem do wykupu np. IROS-2 wzrósł o jedyne +0,37%. Jak widać, krzywa rentowności uległa dalszemu obniżeniu. W lutym najlepiej poradziły sobie fundusze Amplico Fundusz Obligacji UFK oraz Amplico SFIO Parasol Światowy Amplico Subfundusz Obligacji Plus, które zyskały +1,4%. Po raz kolejny świetnie wypadł fundusz UniKorona Obligacje, którego jednostka wzrosła o +1,2%.

Podobnie jak przed miesiącem, w lutym bardzo dobre wyniki uzyskały fundusze obligacji. Koniunktura na rynku długu w dalszym ciągu nie słabnie. Wspiera ją oczekiwany spadek inflacji oraz zainteresowanie polskimi papierami ze strony inwestorów zagranicznych. Chociaż indeks IROS zyskał w styczniu +0,74%, to jednak najwięcej można było zarobić na papierach o najdłuższym terminie do wykupu. Rynkowy indeks IROS-10 wzrósł o +1,37%. Najmniej można było natomiast zarobić na papierach z krótkim terminem do wykupu np. IROS-2 wzrósł o jedyne +0,37%. Jak widać, krzywa rentowności uległa dalszemu obniżeniu. W lutym najlepiej poradziły sobie fundusze Amplico Fundusz Obligacji UFK oraz Amplico SFIO Parasol Światowy Amplico Subfundusz Obligacji Plus, które zyskały +1,4%. Po raz kolejny świetnie wypadł fundusz UniKorona Obligacje, którego jednostka wzrosła o +1,2%.

Pomimo wzrostów na rynku długu, fundusze mieszane nie wypracowały dodatnich stóp zwrotu. Fundusze stabilnego wzrostu polskie uniwersalne (SWP_UN) straciły średnio -0,5%, a wyraźnie słabiej wypadły fundusze polskie o charakterze mieszanym (MIP_UN), których jednostki potaniały średnio o -1,7%. W przypadku funduszy mieszanych najlepszy wynik uzyskał fundusz Allianz Aktywnej Alokacji UFK +0,7%, natomiast najgorszy Amplico Aktywnej Alokacji B UFK, który stracił -3,7%.

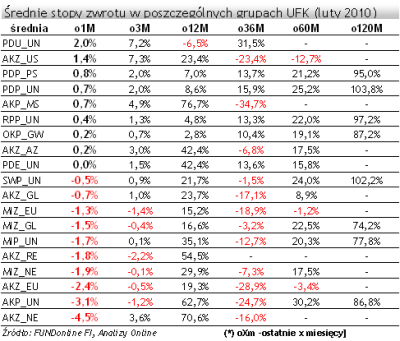

Pomimo styczniowo-lutowych spadków na rynku akcji, stopy zwrotu z perspektywy ostatnich 12-miesiący wyglądają zdecydowanie lepiej. Jest to przede wszystkim efekt bardzo dobrej koniunktury na rynku akcji, która rozpoczęła się dokładnie rok temu. Najwyższą stopę zwrotu wypracowały fundusze kapitałowe, które inwestują w segmencie akcji średnich i małych spółek (AKP_MS). W ich przypadku średni wynik za ostatnie 12 miesięcy wyniósł +76,7%. Bardzo dobry rezultat wypracowały również fundusze akcji Nowej Europy (AKZ_NE) +70,6%. Jednak pomimo doskonałych rezultatów w ujęciu rocznym, w perspektywie 36 miesięcy dobrymi wynikami nie może pochwalić żadna z grup funduszy, które chociaż część swoich środków inwestowały w akcje. Najwięcej można było bowiem zarobić na funduszach obligacji amerykańskich (PDU_UN) blisko +32%. Przyzwoicie poradziły sobie również fundusze obligacji polskich. W segmencie polskich obligacji skarbowych średni wynik za 3 ostatnie lata wynosi +13,7%. W tym czasie w funduszach obligacji polskich uniwersalnych średni wynik wyniósł +15,9%. W segmencie funduszy akcyjnych, najsłabszy wynik na poziomie -34,7% w horyzoncie 3-letnim nadal wykazują fundusze akcji średnich i małych spółek (AKP_MS). Jak widać w tej dłuższej perspektywie zarobić można było wyłącznie na tych najbardziej bezpiecznych funduszach kapitałowych.

Źródło: Analizy Online