W pierwszym półroczu na globalne rynki finansowe wpływ miały takie wydarzenia jak: napięta sytuacja polityczna w północnej Afryce i na Bliskim Wschodzie, trzęsienie ziemi w Japonii oraz powracający problem greckiego zadłużenia.

W minionym półroczu inwestorów rozczarowały również słabe dane makroekonomiczne, napływające w drugim kwartale tego roku ze światowych gospodarek, które wskazywały na spowolnienie gospodarcze. Koniec czerwca to także termin zakończenia w Stanach Zjednoczonych programu luzowania ilościowego (QE2), czyli skupu obligacji za 600 mld USD. Dlatego najsilniejsze spadki na rynkach akcji miały miejsce w maju i czerwcu. W tych miesiącach rosły z kolei ceny niemieckich i amerykańskich obligacji. Kroku dotrzymywały im polskie papiery dłużne.

Na 761 funduszy kapitałowych, które istnieją dłużej niż pół roku, ponad połowa zanotowała w ostatnich 6 miesiącach dodatni wynik. Najwyższe zyski osiągnęły fundusze obligacji i pieniężne. Inwestorzy mieli obawy co do przyszłości wielu gospodarek, więc wycofywali kapitał z rynków akcji i lokowali go na rynkach papierów dłużnych. Dużym zainteresowaniem inwestorów zagranicznych cieszyły się polskie obligacje. Wzrostom ich cen sprzyjało ograniczenie podaży obligacji ze strony Skarbu Państwa. Indeks polskich obligacji skarbowych IROS wzrósł w maju +0,80% a czerwcu o +1,24%. Najgorszym miesiącem dla rynku obligacji był styczeń, kiedy indeks IROS spadł o –0,65%.

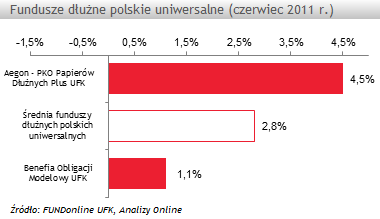

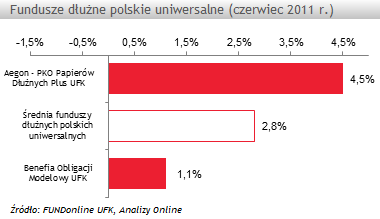

Średni półroczny wynik funduszy polskich papierów dłużnych uniwersalnych to +2,8%. Najlepszy z nich – Aegon – PKO Papierów Dłużnych Plus UFK zarobił +4,5%. Za nim, z wynikiem +4,4%, uplasował się: PKO Obligacji Długoterminowych – FIO, na którym opierały się fundusze kapitałowe takich ubezpieczycieli jak: Credit Agricole, TU Allianz Życie Polska oraz TUnŻ POLISA-ŻYCIE. Dobrze poradził sobie również Amplico Stabilny UFK (+4,0%.). Pozostałe fundusze wypracowały wynik niższy niż +4,0%.

Bardzo dobrze na tle rynku wypadły również fundusze kapitałowe dłużnych polskich papierów skarbowych. Za pół roku zyskały one średnio +2,2%. PZU FIO Parasolowy subfundusz PZU Papierów Dłużnych POLONEZ, który posłużył do stworzenia funduszy kapitałowych dla: AEGON TUnŻ, PZU Życie zarobił +6,1%. Natomiast wynik Aviva Investors FIO subfundusz Aviva Investors Obligacji, na której zostały oparte unit-linked BZ WBK-Aviva TUnŻ oraz Skandia Życie TU – to +4,5%. Najsłabszym funduszem z tej grupy z ujemnym wynikiem –0,8% okazał się Allianz Obligacji UFK.

Kolejną grupą funduszy, która to półrocze zakończyła z dodatnim rezultatem są fundusze gotówkowe i pieniężne PLN uniwersalne (+2,1%). Najwyższy zysk – +3,8% osiągnął fundusz kapitałowy HDI-Gerling – BRE Stabilny Portfel Aktywów UFK. Barierę +3% pokonały również produkty ubezpieczycieli, którzy oparli unit-linki na takich funduszach jak: Idea Premium SFIO (+3,2%) oraz UniFundusze FIO subfundusz UniKorona Pieniężny (+3,1%).

W ciągu ostatnich sześciu miesięcy najwięcej straciły rynki wschodzące, jak np.: Brazylia (Bovespa -10%), Indie (BSE30 -8,0%) i Chiny ((CSI300 –2,7%), co znalazło odzwierciedlenie w wynikach funduszy, które mają dużą ekspozycję na te rynki. Grupa funduszy akcji azjatyckich (bez Japonii) znalazła się na drugim miejscu od końca ze średnim wynikiem –7,4%. Trzy ostatnie fundusze kapitałowe z tej grupy osiągnęły wynik poniżej -10%. Były to: PZU – Amplico sub Akcji Chińskich i Azjatyckich UFK (-10%), Generali UFK – BlackRock Asian Dragon Fund (-11,1%) oraz Investor Parasol SFIO Subfundusz Investor Indie i Chiny

(- 11,9%). Na tym ostatnim funduszu opartych jest 6 unit-linków.

W minionym półroczu nie najlepiej zachowywały się również fundusze lokujące aktywa na rozwiniętych rynkach globalnych. Żaden z nich nie zakończył półrocza z zyskiem. Średni wynik funduszy akcji globalnych rynków rozwiniętych to –5,1%. Najlepszy z nich AXA UFK – AXA WF Talents stracił –0,3%, a najgorszy Nordea – ALIOR SFIO subfundusz ALIOR Stabilnych Spółek UFK -15,8%.

Na samym końcu naszego zestawienia znalazły się fundusze zagraniczne rynku nieruchomości. Szczególnie dużą stratę odnotował Nordea – BPH Nieruchomości Europy Wschodzącej UFK (-17,3%). Słaby wynik uzyskał również ING Parasol FIO subfundusz Środkowoeuropejski Budownictwa i Nieruchomości (-13,2%), na którym swoje produkty oparło sześciu ubezpieczycieli.

Natomiast dobrze w pierwszym półroczu zachowywały się giełdy rynków rozwiniętych jak np. USA (S&P 500 +5,0%), Niemiec (+6,7%), czy Francji (CAC40 +4,7%). Z funduszy akcyjnych najlepiej wypadły te, które inwestują w akcje spółek z europejskich rynków rozwiniętych. Średnia półrocznych wyników dla tych funduszy to +1,7%.

Z kolei prawie połowa funduszy akcji polskich uniwersalnych poniosła stratę. Indeks warszawskiej giełdy dużych spółek zakończył półrocze dodatnim wynikiem +2,1%, natomiast indeks spółek o małej kapitalizacji sWIG80 zanotował stratę -1,1%. To może wskazywać, że popyt na nasze akcje głównie był generowany przez inwestorów zagranicznych, którzy preferują duże i płynne spółki. Natomiast napływy kapitału od krajowych inwestorów były stosunkowo niewielkie i nie trafiały one na rynek małych spółek, które zachowywały się gorzej niż szeroki rynek WIG (+1,9%). Bardzo dobrze na warszawskim parkiecie wypadł sektor chemiczny oraz paliwowy. Indeks WIG-Chemia zyskał aż +47,2%, a WIG-Paliwa +15,4%. Natomiast słabo radziły sobie spółki budowlane oraz deweloperskie. Indeks WIG-Budownictwo spadł

o -1,1%, a WIG-Deweloperzy o -14,3%.

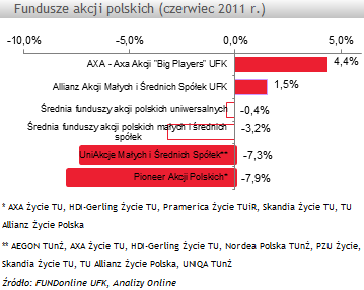

Z grupy funduszy akcji polskich uniwersalnych zarobiły przede wszystkim te, które w portfelach miały przewagę dużych spółek. Najlepszy z nich AXA – Axa Akcji „Big Players” UFK zarobił +4,4%. Najgorszy – Pioneer FIO Subfundusz Pioneer Akcji Polskich (AXA Życie TU, HDI-Gerling Życie TU, Pramerica Życie TUiR, Skandia Życie TU, TU Allianz) stracił aż –7,9%. Średnia stopa zwrotu po 6 miesiącach dla tej grupy była na niewielkim minusie (–0,4%).

Gorzej radziły sobie fundusze akcji polskich małych i średnich spółek, które średnio straciły -3,2%. Jednak na 12 funduszy z tej grupy 5 wypracowało dodatni wynik. Najlepszy rezultat osiągnął fundusz kapitałowy Allianz Akcji Małych i Średnich Spółek UFK oraz unit-linki utworzone na bazie funduszu Noble Funds FIO Subfundusz Noble Fund Akcji Małych i Średnich Spółek. Oba fundusze zarobiły +1,5%. W tej grupie widać dużą rozpiętość stóp zwrotu. Najsłabszy wynik (-7,3%) w minionym półroczu zanotował UniFundusze FIO subfundusz UniAkcje Małych i Średnich Spółek, na którym opartych jest aż 8 funduszy kapitałowych (AEGON TUnŻ, AXA Życie TU, HDI-Gerling Życie TU, Nordea Polska TUnŻ, PZU Życie, Skandia Życie TU, TU Allianz Życie Polska, UNIQA TUnŻ).

Z funduszy mieszanych najlepiej wypadły mieszane zagraniczne zrównoważone. Połowa z nich wypracowała dodatnie wyniki. Średnia wyników w tej grupie to +2,1%. Dobre rezultaty osiągnął Amplico FIO Parasol Krajowy Amplico Subfundusz Zrównoważony Nowa Europa, na którym bazują dwa fundusze kapitałowe: Amplico Life PAPTUnŻiR oraz PZU Życie. Na drugiej pozycji w grupie znalazł się Nordea Międzynarodowy Zrównoważony UFK (+1,9%). Dobrze zachowywały się również fundusze mieszane polskie stabilnego wzrostu, które średnio w pierwszym półroczu osiągnęły +1,1% stopę zwrotu. Na 58 funduszy kapitałowych tylko 12% było na minusie. Najlepszy z nich to Allianz Stabilnego Wzrostu UFK (+3,7%).

W tym półroczu tylko 7 funduszy kapitałowych zanotowało wynik powyżej +10%. Najlepszym z nich był PZU UFK – BGF World Healthscience (USD), który na inwestycjach w akcje firm powiązanych z branżą medyczną zarobił aż +15%. Na końcu zestawienia znalazł się fundusz kapitałowy AXA UFK – HSBC Indian Equity ze stratą -19,2%. Słaby wynik (-17,3%) wypracowali również zarządzający z Investor Parasol SFIO Subfundusz Investor Turcja (Nordea Polska TUnŻ, PZU Życie, Skandia Życie TU). Wyniki gorsze niż -10% zanotowało aż 70 z 761 funduszy kapitałowych.

Źródło: Analizy Online