Przed listopadowym posiedzeniem władz Rezerwy Federalnej rynkowi ekonomiści są przekonani, że zapadnie na nim decyzja o tzw. ilościowym poluzowaniu polityki monetarnej. Ukształtował się także konsensusu co do skali tej operacji, ale wciąż nie ma zgody w kwestii wpływu dodruku pieniądza na gospodarkę.

Sytuacja gospodarcza Stanów Zjednoczonych jest nieciekawa. Cykliczna odbudowa zapasów w przedsiębiorstwach oraz wydatki rządowe sprawiają, że PKB jeszcze rośnie. Ale dynamika wzrostu zwalnia i jest ona niedostateczna, aby obniżyć bardzo wysokie bezrobocie. Oficjalnie bez pracy pozostaje 14,8 miliona Amerykanów, czyli 9,6% siły roboczej. Ale faktyczna skala bezrobocia w USA sięga 17,1%. Amerykański wzrost gospodarczy bazuje jedynie na poprawie wydajności pracy, nie przysparzając bezpośrednich korzyści gospodarstwom domowym. Skutkiem stagnacji dochodów ludności jest bardzo niska dynamika konsumpcji, która przez ostatnią dekadę napędzała światową gospodarkę.

Po co pracować, skoro można drukować

Tymczasem wkraczamy w trzeci rok prezydentury Baracka Obamy, którego popularność jednak znacząco słabnie. Partia Demokratyczna najprawdopodobniej przegra listopadowe wybory do Kongresu i może utracić władzę ustawodawczą na rzecz republikańskiej opozycji. Rząd musi więc działać, aby poprawić kondycję gospodarki i morale wyborców. W Ameryce wciąż wierzą, iż poprzez odpowiednią politykę gospodarczą państwo może wpływać na koniunkturę gospodarczą i pobudzić ją w dogodnym dla siebie momencie. Wiara ta doprowadziła do uchwalenia słynnego „pakietu Obamy”, który kwotą 787 miliardów dolarów chciał rozruszać pogrążoną w recesji gospodarkę. Plan powiódł się tylko częściowo – PKB zaczął rosnąć, ale miejsc pracy nie przybyło zbyt wiele.

Do gry ponownie wchodzi więc Rezerwa Federalna, która pod kierownictwem Bena Bernanke nie przestaje zaskakiwać pomysłowością. Przy oficjalnie niskiej inflacji (pomimo drożejących surowców amerykański CPI wynosi 1,1%. Alternatywne mierniki wzrostu cen pokazują dynamikę przekraczającą 4%) amerykański bank centralny może skupić się na walce o swój drugi statutowy cel, czyli promowanie wzrostu zatrudnienia. Mimo że krzywą Phillipsa już 40 lat temu zakwestionował Milton Friedman, wielu ekonomistów nadal wierzy, że za cenę wyższej inflacji można kupić niższe bezrobocie. Dlatego też Fed zapowiedział rozpoczęcie starań o pobudzenie inflacji, chcąc w ten sposób uzyskać szybszy wzrost zatrudnienia.

Niestety Fed bezskutecznie wystrzelał cały magazynek klasycznej antyrecesyjnej amunicji. Stopy procentowe zostały ścięte niemal do zera już w grudniu 2008 roku. Rezerwa Federalna skupiła długi hipoteczne i papiery zabezpieczone kredytami za blisko 1,7 biliona dolarów. W marcu 2009 roku Bernanke i spółka zainicjowali więc pierwszą rundę ilościowego poluzowania polityki pieniężnej (ang. quatitative easing – QE), skupując z rynku długoterminowe obligacje rządu USA. Operacja ta polegała na kupieniu papierów o wartości 200 mld dolarów. Fed „płacił” za te walory świeżo wykreowaną gotówką – po prostu zwiększał o odpowiednią kwotę stan prowadzanego u siebie konta zbywcy.

Teraz Rezerwa Federalna chce powtórzyć manewr sprzed półtora roku, tyle że na znacznie większą skalę. Ekonomiści szacują, że w ramach drugiej tury QE Fed wykreuje od biliona do dwóch bilionów dolarów. Za te pieniądze zmonetyzuje od 11% do 22% rynkowego zadłużenia Stanów Zjednoczonych. Ponad połowa analityków ankietowanych przez agencję Bloomberga spodziewa się, że Fed rozpocznie QE2 od kwoty nie niższej niż 500 miliardów dolarów. Skala programu ma być zwiększana w 2011 roku.

Co z tego wyniknie?

Rezerwa Federalna wmawia opinii publicznej, że kreacja pieniądza i wykup państwowego długu mają na celu obniżenie długoterminowych stóp procentowych, co z kolei ma zachęcić przedsiębiorstwa do inwestycji, a gospodarstw domowe skłonić do zadłużania się na konsumpcję. Tyle że już teraz rentowności amerykańskich papierów dłużnych są śmiesznie niskie i nie rekompensują inwestorom nawet oficjalnej inflacji. Dla przykładu obligacje dwuletnie przynoszą zaledwie 0,34% rocznego dochodu, a 10-letnie 2,61%. Trudno sobie wyobrazić, aby poza Fed-em i Ludowym Bankiem Chin ktoś jeszcze był zainteresowany tak absurdalnie nisko oprocentowanymi papierami.

Jednakże rzucenie na rynek długu bilionów dolarów będzie miało swoje konsekwencje. Akcja Fed-u będzie przypominać uderzenie średniej wielkości meteorytu. Po całym globie niczym tsunami rozleje się fala świeżo dodrukowanych dolarów, podnosząc po drodze ceny wszystkich klas aktywów. Wszystkich, z wyjątkiem dolara, którego wartość zacznie topnieć w oczach. W portfelach banków i funduszy inwestycyjnych nagle znajdą się setki miliardów wolnej gotówki, która przecież musi zostać gdzieś ulokowana, aby zacząć pracować na premie dla zarządzających.

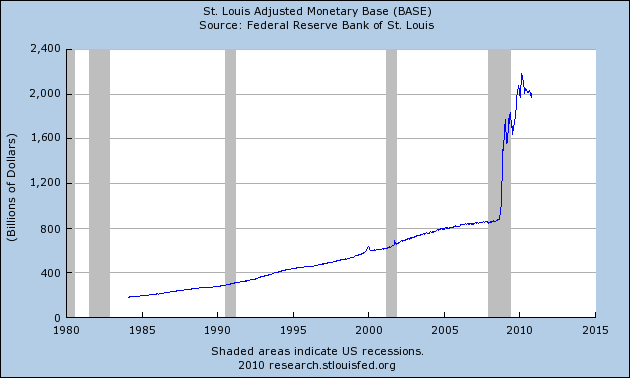

Obecnie baza monetarna w Stanach Zjednoczonych (czyli ilość gotówki w obiegu i kasach banków) wynosi niemal dwa biliony USD. Zwiększenie jej o 50% oznacza, że siła nabywcza każdego dolara spadnie do 67 obecnych centów. Rzecz jasna taki proces nie zajdzie z dnia na dzień – gospodarka będzie potrzebować czasu (nawet kilkunastu miesięcy) na dostosowanie się do nowej podaży pieniądza.

Baza monetarna Stanów Zjednoczonych w latach 1984-2010. Dane w miliardach dolarów. Szarymi paskami zaznaczono okresy oficjalnych recesji.

Baza monetarna Stanów Zjednoczonych w latach 1984-2010. Dane w miliardach dolarów. Szarymi paskami zaznaczono okresy oficjalnych recesji.

Pieniądze nie tworzą bogactwa

Takie osłabienie siły nabywczej dolara bez zmian pozostałych warunkach będzie skutkowało spadkiem jego wartości względem innych walut. Kapitał zacznie uciekać z USA, bowiem bardzo niskie oprocentowanie amerykańskich obligacji nie zrekompensuje inwestorom oczekiwanego wzrostu inflacji. Jeśli Rezerwie Federalnej uda się zbić rentowności 10-latek poniżej poziomu 2%, to będziemy mogli mówić o bańce spekulacyjnej w największym segmencie rynku finansowego.

Upadek „zielonego” będzie skutkował wzrostem cen surowców, które na ogół wyrażane są właśnie w amerykańskiej walucie. Inwestorzy będą kupować pszenicę, kukurydzę, ropę, miedź czy ołów, aby tylko pozbyć się tracących na wartości dolarów. Jeszcze większym powodzeniem powinny cieszyć się metale szlachetne ze złotem i srebrem na czele. Drożejące surowce najpierw uderzą w producentów, którzy zostaną zmuszeni do podwyższenia cen mimo niemrawego popytu. Tzw. „drożyzna” uruchomi presję na wzrost płac w przedsiębiorstwach. Fed będzie miał więc swą wymarzoną inflację oraz nominalny wzrost konsumpcji.

Jednakże doświadczenie uczy, że tego typu manewry gospodarcze nie kreują trwałej i zdrowej poprawy koniunktury. Przedsiębiorcy widząc rosnące koszty raczej nie będą zatrudniać nowych pracowników. Optymizmem nie napawają także najświeższe wspomnienia związane z pierwszą turą ilościowego luzu monetarnego. Pomimo setek miliardów dolarów wpompowanych w amerykańska gospodarkę banki nadal nie chcą udzielać kredytów, przedsiębiorcy nie chcą inwestować, a konsumenci przestali zadłużać się na bieżącą konsumpcję. Pomimo rekordowo niskiego oprocentowania kredytów hipotecznych popyt na nieruchomości pozostaje na poziomie z połowy lat 90-tych XX wieku. A stopa bezrobocia ustabilizowała się w pobliżu 10%.

Stare powiedzenie mówi, że pieniądze szczęścia nie dają. Można dodać, że nie dają one także nowych miejsc pracy. Te tworzą jedynie przedsiębiorcy reagujący na potrzeby konsumentów. Zarówno teoria jak i praktyka ekonomii podpowiadają, iż przyrost masy pieniądza niezmiennie skutkują jedynie wyższą inflacją. Tyle że Fed i tak niezmiennie woli popełniać te same błędy.

Krzysztof Kolany

Źródło: Bankier.pl