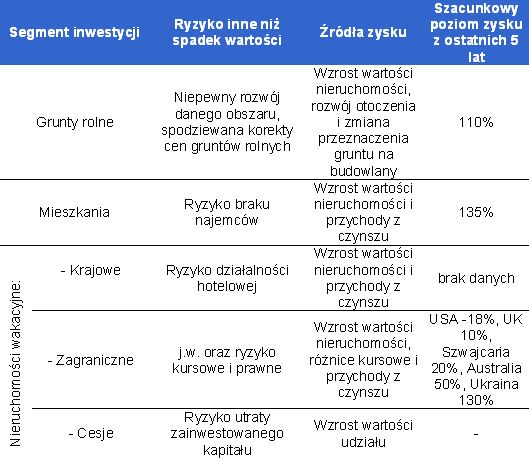

Działka, mieszkanie a może prawo do jego zakupu po określonej cenie? Na takich i innych inwestycjach w nieruchomości można było zarobić w ostatnich 5 latach nawet ponad 100%. W najbliższych latach na takie zyski nie ma co liczyć, ale nieruchomości powinny być elementem portfela inwestycyjnego.

Rynek nieruchomości powinien być uzupełnieniem portfela inwestycji finansowych takich, jak lokaty bankowe, fundusze inwestycyjne czy inwestycje giełdowe. Charakteryzuje się innym ryzykiem, inną cyklicznością i co za tym idzie, innymi potencjalnymi stopami zwrotu. W wielu wypadkach wymaga dużych nakładów finansowych, co może ograniczać jego dostępność tylko dla osób o ponadprzeciętnych dochodach. Inwestorem może jednak zostać osoba posiadająca kilkadziesiąt tysięcy złotych.

Oczywiście każdy zakup nieruchomości, np. własnego M, jest swego rodzaju inwestycją, dla potrzeb tego materiału przyjęliśmy jednak, że zakup inwestycyjny to taki, który nie wynika z bieżących potrzeb mieszkaniowych nabywcy. Może to być zakup mieszkania na wynajem, nieruchomości wakacyjnej, mieszkania na etapie dziury w ziemi z zamiarem odsprzedania na późniejszym etapie budowy czy ziemi rolnej.

Stabilny dochód z inwestycji w mieszkanie

Dodatkowy lokal można kupić po to, aby osiągać dochody z najmu, a w dłuższym horyzoncie zarabiać na wzroście ceny nieruchomości. Inwestorami na rynku mieszkaniowym często stają się rodzice, którzy z wyprzedzeniem myślą o potrzebach mieszkaniowych swoim małych dzieci. Dotyczy to w szczególności osób, które nie mają wystarczających zasobów, aby kupić lokal za gotówkę. Posiłkując się kredytem i następnie wynajmując mieszkanie, są w stanie z wpływów z najmu pokryć dużą część raty kredytowej, a po 15 czy 20 latach przekazać dziecku lokal wolny od obciążeń bankowych.

Inwestycje w mieszkania uważane są za stosunkowo bezpieczne, aczkolwiek ostatnie 3 lata to okres dużych wahań na rynku, zarówno w Polsce, jak i na świecie. U nas, biorąc pod uwagę spadki cen dochodzące w najgorszym momencie do 10%,nie można w zasadzie mówić o kryzysie. Inaczej było w Stanach Zjednoczonych, gdzie w szczycie kryzysu spadki cen domów sięgały 25% rok do roku. Bardzo trudna sytuacja wciąż utrzymuje się w Irlandii czy na. Ukrainie, gdzie ceny nadal idą w dół w tempie dwucyfrowym.

Z drugiej strony, inwestując w rynek mieszkaniowy w Polsce, nie ma sensu przywoływać wydarzeń sprzed kryzysu, kiedy w ciągu 5 lat, ceny nieruchomości rosły w tempie 100% i więcej. Trudno wyobrazić sobie możliwość powtórzenia tego boomu. Na rozwiniętych rynkach przyjmuje się, że ceny nieruchomości mieszkaniowych rosną w długim terminie w tempie ok. 2 pkt. proc. powyżej inflacji. Doświadczenia pokazują ponadto, że okresy dobrej koniunktury są dłuższe niż złej. Aktualna prognoza Home Broker zakłada wzrost przeciętnego poziomu cen mieszkań w największych miastach Polski o 2,8% w najbliższych 12 miesiącach, co odpowiada zmianie cen transakcyjnych z minionych 12 miesięcy. Obok wzrostu wartości inwestycji, w kalkulacji stopy zwrotu należy uwzględnić przeciętnie ok. 4% netto (po uwzględnieniu podatku) dochodu z najmu rocznie. Dochód będzie mniejszy w przypadku konieczności korzystania z kredytu.

Wakacyjna nieruchomość na wynajem

W przypadku inwestycji w nieruchomości wakacyjne do wyboru są projekty w krajowych i zagranicznych kurortach. Inwestując za granicą należy się liczyć z ryzykiem kursowym, które może pochłonąć zysk wynikający ze wzrostu wartości nieruchomości oraz samych czynszów. Dodatkowo zakup nieruchomości za granicą wiąże się z koniecznością zaznajomienia się regulacjami dotyczącymi samej transakcji, jak również podatków, które mogą być inne niż w Polsce. Atutem zakupu np. apartamentu wakacyjnego w Hiszpanii czy Bułgarii jest jednak długi sezon wakacyjny. Poza tym, na rynku jest duży wybór ofert w atrakcyjnych cenach. Wystarczy budżet rzędu 80 tys. zł aby zostać właścicielem kawalerki w bułgarskim kurorcie – Burgas. Kwota ta odpowiada cenie najtańszych mieszkań w Katowicach. Większym budżetem należy dysponować, aby nabyć nieruchomość w Hiszpanii. Najtańsze apartamenty kosztują tu około 200 tys. zł. W pobliżu Alicante za wyposażony dom o powierzchni 120 m kw. należy jednak zapłacić około 410 tys. zł. W Polsce natomiast kupno na własność apartamentu w czterogwiazdkowym hotelu nad morzem to wydatek rzędu minimum 350 tys. zł, ale są też oferty w cenie 170-200 tys. zł w przypadku niższego standardu.

W Polsce krótki sezon letni jest największym problemem, zwłaszcza w jeśli chodzi o inwestycje w lokalizacjach nadmorskich. W górach to ograniczenie znika. Poza tym, rynek nieruchomości wakacyjnych w naszym kraju dopiero raczkuje, co powoduje, że wybór inwestycji jest niewielki.

Ogólnie można oszacować, że w Polsce w popularnych ośrodkach turystycznych rentowność najmu zawiera się w przedziale od 4 do 6% wartości nieruchomości rocznie. W Europie może natomiast wynosić od około 2-3% w Grecji do nawet 5%-6% w Bułgarii czy Hiszpanii.

Zakup wakacyjnego apartamentu wiąże się z koniecznością podjęcia ryzyka prowadzenia działalności hotelowej. Dlatego ważne jest, aby zarządzeniem nieruchomością zajmowała się wyspecjalizowana firma. Najlepiej, aby umowa zakupu gwarantowała stały dochód z najmu przez jak najdłuższy okres. Zdarza się, że takie umowy są podpisywane nawet na 20 lat.

Ryzyko inwestowania w mieszkania w budowie

Powyższe pomysły na inwestycje są długoterminowe. Minimalny horyzont, jaki wypadałoby w ich przypadku założyć to 5 lat, ale standardowo przyjmuje się okres 15-20 letni i dłuższy. Nie znaczy to jednak, że na rynku nieruchomości nie ma sposobów na inwestycje o krótszym okresie. Wiążą się one z wyższym ryzykiem, ale też potencjalnie wyższymi zyskami.

Przykładem może być nabycie lokalu na rynku pierwotnym, najlepiej tuż po tym, jak deweloper rozpocznie sprzedaż, w systemie 10/90. Polega on na tym, że 10% wartości wpłaca się przy podpisaniu umowy przedwstępnej, a 90% przy umowie ostatecznej. Inwestor nie podpisuje jednak umowy ostatecznej tylko dokonuje cesji swoich praw na innego nabywcę. W takiej sytuacji korzysta z efektu dźwigni finansowej. Może dużo zyskać, ale też dużo stracić.

Załóżmy dla przykładu, że podpisuje umowę przedwstępną na lokal o wartości 500 tys. zł wpłacając zadatek poziomie 50 tys. zł. Następnie cena nieruchomości rośnie do 550 tys. zł, czyli o 10%. Inwestor sprzedaje wtedy swój udział za 100 tys. zł, czyli realizuje stopę zwrotu na poziomie 100% brutto (dochód opodatkowany jest podatkiem dochodowym na zasadach ogólnych). Gdyby jednak cena nieruchomości nie wzrosła i dodatkowo inwestor nie znalazłby nabywcy na swój udział, musiałby albo wpłacić brakujące 450 tys. zł i kupić mieszkanie, albo stracić wpłacony zadatek. Inwestowanie w mieszkania w budowie na powyższych zasadach mają więc sens w okresach boomu na rynku, bądź w okresach dużego dyskonta oferowanego przez deweloperów na początkowych etapach budowy.

Grunty rolne z potencjałem

Kolejnym rodzajem nieruchomości, w który Polacy coraz chętniej inwestują są grunty rolne. Zaangażowanie w taką inwestycję wiąże się ze znacznie mniejszymi kosztami niż np. utrzymanie mieszkania. Zgodnie z danymi GUS, przeciętna cena hektara gruntów rolnych w obrocie prywatnym wzrosła na przestrzeni ostatnich 5 lat o 115% do 18,1 tys. zł za ha. Eksperci zwracają jednak uwagę na malejącą dynamikę tego trendu, a nawet możliwość korekty cen. – Nie powinno to jednak dotyczyć obrzeży największych aglomeracji – ocenia Radosław Brodaczewski, doradca Home Broker ds. gruntów.

W przypadku inwestorów, którzy dysponują kapitałem pozwalającym na zakup dużego gruntu rolnego w odległości np. 30-40 km od Warszawy, o powierzchni kilku hektarów (wydatek rzędu kilkuset tysięcy złotych), istnieje szansa zrealizowania zysku w horyzoncie 5-10 lat. Jest to możliwe dzięki sprzedaży innym inwestorom mniejszych działek rolnych w zaawansowanym stadium przekwalifikowania w budowlane. Kolejna okazja zrealizowania zysku pojawia się w momencie ostatecznego przekształcenia ziemi w grunt budowlany, co może potrwać kolejnych 5 lat.

Wzrost wartości nieruchomości rolnej może być też konsekwencją budowy infrastruktury np. dróg, obwodnic, mostów. Dlatego bardzo pomocne w wyborze terenów jest śledzenie planowanych inwestycji drogowych. W ostatnich latach były liczne możliwości zrealizowania nawet kilkuset procentowych zysków z inwestycji w grunty rolne w okolicach Warszawy.

Źródło: Home Broker