Już 10. września mieliśmy do czynienia z bezprecedensową przeceną ołowiu – w ciągu dnia ten ciężki metal stracił na wartości 12%. Wystarczyła jedna informacja z Chin, by wywołać panikę wśród inwestorów. Wkrótce może się okazać, że podobna sytuacja czeka inwestujących w miedź.

Mimo że Polska jest znaczącym producentem ołowiu (w 2006 roku 10. miejsce na świecie i 3. w Europie), to notowania tego metalu nie wzbudzają tak silnych emocji jak na przykład zmiany cen miedzi. Do końca sierpnia sytuacja na obu rynkach wyglądała identycznie: notowania ołowiu i miedzi radośnie galopowały na północ, nie oglądając się na pozostające w tyle fundamenty. W obu przypadkach głównym odbiorcą surowca są Chiny, których popyt na metale przemysłowe wydaje się słabnąć z tygodnia na tydzień.

Tyle że w przypadku ołowiu do krótkoterminowego przesilenia doszło już 10. września, gdy kurs tego metalu spadł o 12% i to przy rekordowych obrotach. Na Londyńskiej Giełdzie Metali po raz pierwszy w historii wolumen obrotów przekroczył 7.000 lotów (1 lot to kontrakt opiewający na 25 ton niemal czystego ołowiu). Przyczyną tak gwałtownej wyprzedaży ołowianych kontraktów była wypowiedź jednego z chińskich ekspertów, który powiedział Reutersowi, że w tym roku Chiny (największy producent i konsument tego surowca) wygenerują 270 tysięcy ton nadwyżki ołowiu (to pięciokrotność polskiej produkcji tego surowca). Przez ostatnie lata Państwo Środka było importerem tego metalu, zaś teraz, korzystając z wysokich cen w Londynie, może zacząć go eksportować.

Nieco podobnie sytuacja wygląda w przypadku miedzi, której Chiny są największym konsumentem i importerem. Po tym jak w pierwszym półroczu chiński import czerwonego metalu bił wszelkie rekordy, to w lipcu i sierpniu wyraźnie zmalał, a w kolejnych miesiącach ma podobno być jeszcze mniejszy.

Na tym jednak nie koniec podobieństw. Od początku roku notowania miedzi i ołowiu zachowywały się niemal identycznie – współczynnik korelacji sięgnął poziomu 0,96 (1,00 oznacza idealną zbieżność notowań). Od początku roku do sierpniowego szczytu miedź cała zarobić 114%, zaś inwestycja w ołów przyniosła stopę zwrotu rzędu 151%. Obie zwyżki były napędzane w znacznej mierze przez spekulacje dotyczące wzrostu globalnego zapotrzebowania na surowce, przy czym ceny obu metali startowały w grudniu z bardzo niskich poziomów. W przypadku ołowiu liczono na lepszą sprzedaż samochodów (metal ten znajduje zastosowanie przede wszystkim w akumulatorach i bateriach), zaś konsumpcję miedzi napędzały chińskie inwestycje infrastrukturalne.

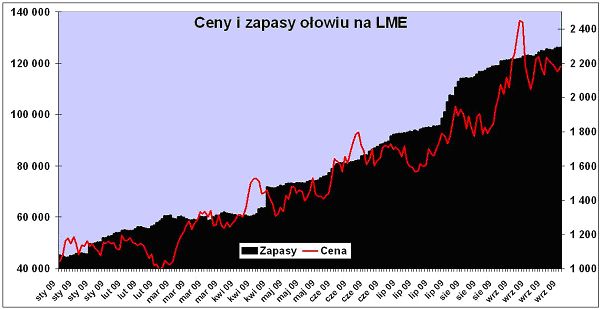

Jednak w obydwu przypadkach spekulacje inwestorów zdecydowanie wyprzedziły popyt na realny metal. Sytuacja ta jest nawet lepiej widoczna w przypadku ołowiu, którego cena wzrosła 2,5-krotnie, mimo że w tym samym czasie giełdowe zapasy surowca zwiększyły się blisko trzykrotnie i są najwyższe od sześciu lat. Tak więc zwyżka notowań tego metalu odbywa się (odbywała się?) w całkowitej kontrze do fundamentów.

Źródło: dane LME, opracowanie Bankier.pl.

Źródło: dane LME, opracowanie Bankier.pl.

Przez ostatnie dziewięć miesięcy cena ołowiu rosła, zupełnie ignorując fakt, że w giełdowych magazynach mamy nadmiar surowca. Podobnie sytuacja wygląda w przypadku miedzi. Tu jednak rynek oderwał się od fundamentów „dopiero” w lipcu.

Źródło: dane LME, opracowanie Bankier.pl.

Źródło: dane LME, opracowanie Bankier.pl.

Tak więc nie zdziwmy się, jeśli któregoś pięknego jesiennego dnia Chińczycy powiedzą rynkowi: „nie potrzebujemy na razie więcej miedzi”, a kurs czerwonego metalu z dnia na dzień spadnie o 10%, ponieważ spanikowani inwestorzy będą masowo chcieli zrealizować topniejące zyski. Pamiętajmy też, że surowce nieco różnią się od akcji – wyższe ceny powodują bowiem zwiększoną podaż metalowego złomu, co potrafi błyskawicznie zmienić bilans popytu i podaży.

Krzysztof Kolany

Źródło: Bankier.pl