Każdego miesiąca pieniądze przeciekają nam przez palce. Nie tylko z powodu rozrzutności, ale też przez nieuwagę. Podpowiadamy, gdzie w tych drogich czasach oszczędności mogą szukać klienci banków.

SXC

Drobne kwoty, jakie w każdym miesiącu można by uzyskać, weryfikując swój zestaw produktów bankowych, w skali roku oznaczają już znaczne, realne oszczędności. Jak zatrzymać te pieniądze?

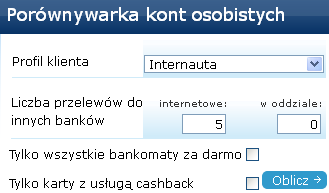

Zmień konto na tańsze

Często niepotrzebnie jesteśmy przywiązani do jednego banku. Założone przed kilkoma laty konta mogą dziś generować comiesięczne kilkuzłotowe opłaty za prowadzenie rachunku. Do tego dochodzą płatności za przelewy internetowe, kartę debetową i używanie obcych bankomatów. Tymczasem na rynku nie brakuje dziś rachunków pozbawionych wspomnianych opłat, z darmową kartą i wypłatami ze wszystkich bankomatów. Właściwy wybór i zmiana konta osobistego może przynieść nawet kilkanaście złotych oszczędności w miesiącu.

Korzystaj z systemów premiowych

W wielu bankach konta i karty debetowe wyposażone są w systemy premiowe. Premiowane są m.in. wpływy wynagrodzenia na rachunek czy dokonanie transakcji kartą. Banki stosują też tzw. moneyback, w ramach którego zwracają część codziennych wydatków dokonanych przy użyciu karty w supermarketach czy na stacjach paliw.

Korzystający z programów bonusowych mogą uzyskać od banku nawet 30-50 zł. Trzeba jednak pamiętać, że przy tego rodzaju ofercie banki wymagają od klientów spełnienia dodatkowych warunków i okazania sporej dozy lojalności. Klient będzie najczęściej zobowiązany do przelewania wynagrodzenia na rachunek i aktywnego korzystania z konta oraz wydanej do niego karty.

Na oszczędnościowym – odkładaj środki, na osobistym – dokonuj transakcji

Posiadacze kont oszczędnościowych powinni uważać na zbyt częste dokonywanie wypłat i przelewów z tych rachunków. Zaletą kont oszczędnościowych, w porównaniu z lokatami bankowymi, jest dostępność środków i możliwość wypłacenia ich w dowolnym momencie bez utraty naliczonych odsetek. Nie warto jednak tego rodzaju manewrów dokonywać zbyt często. Banki ograniczają możliwość bezpłatnej wypłaty czy przelewu do jednej czy dwóch operacji w miesiącu, za każdą kolejną przyjdzie zapłacić nawet 10-20 zł. Transakcji lepiej więc dokonywać z rachunku osobistego, gdzie opłaty będą niższe.

Szukaj tylko najlepszych lokat

Kto trzyma swoje oszczędności na bankowej lokacie, powinien upewnić się, czy oferta, z jakiej skorzystał na pewno jest najlepszą propozycją na rynku. Przykładowo – wpłacając 10 000 zł na miesięczną lokatę, której oprocentowanie wynosi 4,50%, bank wypłaci około 30 zł odsetek. Wybierając najlepszą lokatę na rynku, obecnie z oprocentowaniem 9,00%, wypracowane odsetki wyniosą już ponad 60 zł. Środki mogą być nawet większe – zależy to od kwoty posiadanych oszczędności i okresu, na jaki zostaną przekazane bankowi.

Oszczędzaj drobne kwoty przy codziennych wydatkach

Tych, którzy nie mogą zmobilizować się do comiesięcznego odkładania pieniędzy, powinny ucieszyć programy regularnego oszczędzania drobnych sum przy dokonywaniu codziennych wydatków. Kwoty wydawane przy użyciu karty płatniczej czy przez dokonywanie przelewów zaokrąglane są np. do pełnych złotych, a nadwyżka wynikająca z zaokrąglenia przekazywana jest na rachunek oszczędnościowy.

Z karty kredytowej korzystaj z głową

Po pierwsze – nie należy używać kart kredytowych w bankomatach, gdyż tego typu transakcje banki zwykle opatrują często słonymi opłatami. Po drugie – korzystający z karty kredytowej powinni być zdyscyplinowani i pilnować terminów. Darmowy kredyt możliwy jest do uzyskania tylko wówczas, jeżeli będzie spłacony w tzw. okresie bezodsetkowym, trwającym zwykle 50-55 dni. Jeżeli zadłużenie nie jest spłacane regularnie, kredyt zaciągnięty w ten sposób może okazać się najdroższym zobowiązaniem i zamiast oszczędności – przysporzy dodatkowych kosztów.

Nieużywana kredytówka wiąże się również z koniecznością ponoszenia rocznych lub miesięcznych kosztów związanych z jej obsługą. Warto przypomnieć sobie, jakie w danym banku obowiązują warunki zwolnienia z tej opłaty i starać się je w każdym miesiącu spełnić.

Ubezpieczenie kup na własną rękę

Jeżeli bank proponuje do swojego produktu ubezpieczenie – klient powinien upewnić się, że taka ochrona odpowiada jego potrzebom. Koszty, jakie poniesie w związku z zakupem polisy mogą być niższe, jeśli poszuka tańszej oferty na własną rękę.

Różne ubezpieczenia proponowane są na przykład do kredytów hipotecznych, jako warunek obniżenia marży kredytu. Zdarzają się jednak przypadki, że składki płacone w związku z posiadaniem polisy na tyle podnoszą łączny koszt kredytu, że bardziej opłacalne byłoby skorzystanie ze standardowej oferty kredytu z wyższą marżą, ale bez ubezpieczenia.

Drogi kredyt mieszkaniowy zamień na tańszy

Przeniesienie kredytu mieszkaniowego do innego banku opłaca się szczególnie w przypadku umów podpisanych przed kilkoma laty, kiedy banki narzucały dość wysokie marże (nawet 5-6%). Teraz możliwa do uzyskania stawka przy kredytach hipotecznych zaczyna się już od 1,10-1,20%. Klienci, którzy obawiają się ponownej konieczności wnioskowania o kredyt i przechodzenia przez związane z tym formalności, mogą spróbować renegocjować warunki kredytu. Argumentem wspomagającym rozmowy z bankiem może być wyrażenie przez klienta chęci skorzystania z innych produktów, takich jak karta kredytowa czy program oszczędnościowy.

Pozbądź się niepotrzebnych, kosztownych produktów

Bankowa oferta zmienia się dość dynamicznie, dlatego każdy klient powinien dokładnie przyjrzeć się posiadanym produktom. Niektóre instytucje wymagają np. aktywnego korzystania z produktów, aby były one bezpłatne. Nieużywane konto może więc generować koszty. Podobnie z kartami kredytowymi – jeżeli zdecydowaliśmy się na nie dla samej przyjemności posiadania srebrnego lub złotego plastiku w portfelu – lepiej z nich zrezygnować.

Warto też rozważyć dalsze posiadanie produktów, na które zdecydowaliśmy się przy podpisywaniu umowy z bankiem pod wpływem emocji. Ubezpieczenie od utraty karty, z której rzadko korzystamy może nigdy się nie przydać, a uszczupla saldo o kilka złotych miesięcznie.

Śledź tabele opłat i uważaj, za co płacisz

Jeżeli bank przysyła informację o zmianie regulaminu czy tabeli opłat i prowizji – nie należy jej lekceważyć. Przez wprowadzone zmiany klient może być narażony na wyższe koszty.

Zapoznanie się z tabelą opłat i prowizji i regulaminami pomoże świadomiej korzystać z produktu bankowego. Jeżeli okaże się, że jest on w danej sytuacji za drogi – będzie to dobry sygnał do tego, aby zmienić bank na tańszy.

![Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz] Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz]](https://prnews.pl/wp-content/uploads/2020/02/shutterstock_1556401199-424x285.jpg)