Karty płatnicze wciąż uważane są za podstawowy przejaw nowoczesności w dziedzinie usług płatniczych. Pozwalają na realizację interesujących, często złożonych, zadań i przedsięwzięć.

Pomimo obecności na rynku różnych form płatności mobilnych, karty pozostają instrumentem wykorzystywanym w projektach, których wykonanie przy użyciu urządzeń mobilnych byłyby – niejednokrotnie – trudniejsze. Jednakże, a może właśnie biorąc to pod uwagę, trudno oprzeć się wrażeniu, że karty płatnicze osiągnęły – jako produkt rynkowy – najwyższy pułap rozwoju.

Nie jest wykluczone, że karty czeka jeszcze długi okres rynkowej hegemonii pośród osobistych instrumentów płatniczych. Zarazem, ta diagnoza wskazywałaby, że karty wyczerpują swoje możliwości rozwoju, a całkiem nowe horyzonty rozpościerać się będą dopiero przed instrumentem, który je zastąpi.

Karty „do zadań specjalnych”

Wyrafinowanie kart jako instrumentu płatniczego ukazywać można na wiele sposobów. Jednym z nich jest „studium przypadku”, pokazujące, jak złożenie prostych, znanych usług i rozwiązań wnosi zupełnie nową jakość i umożliwia realizację oryginalnych, wzorcowych dla przyszłości, przedsięwzięć.

Dobrym przykładem jest tu coraz częściej emisja i wykorzystanie kart dedykowanych pojedynczym projektom, w szczególności dużym publicznym wydarzeniom – o charakterze otwartym lub zamkniętym – tzw. eventom (m.in. koncertom, zlotom, promocjom handlowym, konkursom). Na użytek takich wydarzeń wydawane są specjalne karty, z dostosowaną do nich infrastrukturą i odrębnymi zasadami funkcjonowania. Niejednokrotnie, podstawowe funkcje płatnicze kart wzbogacane są o funkcje dodatkowe, pozwalające na zasilanie, identyfikację użytkownika, uzyskiwanie fizycznego dostępu.

Studium przypadku: Super Rally 2013

W dniach 16-20 maja 2013 odbył się – po raz pierwszy w Polsce – zlot Europejskiej Federacji Klubów Motocyklowych Harley-Davidson pn. „Super Rally 2013” (http://www.superrally.pl/index.php/pl/). Czterdziesty z kolei zlot miłośników kultowych motocykli i ich rumaków zgromadził we Wrocławiu 9,5 tysiąca uczestników z całego świata. Wydarzenie miało charakter zamknięty, co pozwoliło na realizację pomysłu organizatorów, by wszelkie transakcje podczas zlotu realizowane były bezgotówkowo, w quasi-zamkniętym systemie płatności.

Impreza odbywała się na wydzielonym terenie wrocławskiego Stadionu Olimpijskiego, na którym mieszkali (na kilku na polach namiotowych) i przez 5 dni bawili się uczestnicy zlotu.

jedno z pól namiotowych będące zarazem parkingiem dla motocykli. fot. Piotr Mech

Wszystkie płatności były tu realizowane wyłącznie bezgotówkowo, jedynie specjalną kartą przedpłaconą, wydaną właśnie w tym celu. Była to karta (w istocie: instrument pieniądza elektronicznego) VISA eMoney payWave z indywidualnym wizerunkiem zlotu. Mógł ją nabyć każdy zarejestrowany uczestnik imprezy.

Wizerunek karty FH-DCE Super Rally 2013

Wizerunek karty FH-DCE Super Rally 2013

Dokonując takiego wyboru, organizatorzy chcieli uniknąć niedogodności związanych z posługiwaniem się na terenie zlotu gotówką nieznaną wielu zagranicznym uczestnikom, jak również wyeliminować ryzyka związane z przechowywaniem, zabezpieczaniem i przewożeniem gromadzonego pieniądza.

Jeśli jednak na terenie zlotu nie można było dokonać płatności gotówką ani też inną kartą, konieczne było zapewnienie możliwości skutecznego, natychmiastowego zasilania kart eMoney przez cały okres zlotu. W tym celu ustawiono na terenie imprezy dwa kontenery z 10 stanowiskami kasowymi w każdym z nich (tzw. top up points). Poszczególne kasy były otwierane lub zamykane w zależności od pory dnia i realnych potrzeb. Gdy przed otwartymi w danej chwili kasami gromadziło się więcej osób, kolejny pracownik otwierał stanowisko i rozpoczynał przyjmowanie wpłat. Akceptowano wpłaty zarówno w PLN, jak i EUR.

Jeden z kontenerów ze stanowiskami kasowymi. fot. Piotr Mech

Jeden z kontenerów ze stanowiskami kasowymi. fot. Piotr Mech

Operacje zasilania kart wspomagane były optycznym odczytem indywidualnego numeru rachunku z rewersu karty. Na każdej karcie nadrukowany był bowiem numer przypisanego karcie rachunku bankowego: zarówno w postaci ciągu cyfr, jak i kodu kreskowego. Odczytany z karty kod kreskowy, wraz z wpisaną przez kasjera kwotą przyjętej wpłaty, przekazywany był niezwłocznie – w trybie bankowego przelewu wewnętrznego – z rachunku kasy na rachunek karty. Dzięki temu, zasilenie było skuteczne niezwłocznie.

Aby zapewnić uczestnikom dostęp do gotówki, potrzebnej do wymiany na pieniądz elektroniczny, konieczne było zainstalowanie na terenie imprezy bankomatów, pozwalających uczestnikom na wypłacenie gotówki z ich osobistych kart płatniczych. W tych samych bankomatach posiadacze kart FH-DCE Super Rally 2013 mogli też sprawdzać aktualne saldo pieniądza elektronicznego zapisanego na rachunku karty. Wszelkie reklamacje przyjmowano i załatwiano na bieżąco, w przeznaczonym do tego punkcie.

Większość transakcji dokonywano w specjalnej strefie handlowej, przylegającej do Stadionu, jak również w oficjalnym sklepie zlotu, lokalach gastronomicznych, kawiarni i barach. Realizowano je bezstykowo w sieci terminali POS. Honorowano wyłącznie karty FH-DCE Super Rally 2013. Sieć terminali została tak skonfigurowana, by działa

w systemie zamkniętym: jedynymi rachunkami, które mogły zostać obciążone, były rachunki wydanych użytkownikom kart zlotu.

Płatność kartą Super Rally. fot. Piotr Mech

Jednocześnie, nabyte przez uczestników karty Super Rally pozostają kartami VISA eMoney ze wszystkimi tego konsekwencjami: ich posiadacze mogą z nich korzystać do kwietnia 2016 we wszystkich punktach akceptujących takie karty na całym świecie. Dlatego właśnie zastosowany podczas zlotu system płatności bezgotówkowych można określić jako quasi-zamknięty.

Karty wyemitował, jak również całą niezbędną infrastrukturę do płatności bezgotówkowych dostarczył mBank. Organizatorzy powierzyli bowiem bankowi całość zadań związanych ze stworzeniem i funkcjonowaniem systemu płatności.

Oznaczało to także zapewnienie sieci bezprzewodowej komunikacji, zabezpieczającej niezakłócone, ciągłe funkcjonowanie terminali, bankomatów i punktów zasileń. Bank zorganizował zatem sieć telekomunikacyjną opartą na pięciu technologiach: CDMA, LTE, 4G, 3G, 2G. Ponadto, bank udostępnił uczestnikom zlotu punkt Wi-Fi, jak również zainstalował, na bramach wjazdowych na teren imprezy, terminale POS, działające w systemie otwartym, w których rejestrujący się uczestnicy mogli wnosić – dowolnymi kartami płatniczymi – opłaty związane z udziałem w zlocie.

Jedna z czterech bram wjazdu na teren zlotu. fot. Kamil Mąkosa

Jedna z czterech bram wjazdu na teren zlotu. fot. Kamil Mąkosa

Pomimo znacznej złożoności przedsięwzięcia, jak również konieczności zgrania ze sobą działań kilku profesjonalnych podwykonawców, system płatniczy sprawdził się doskonale. Oceny użytkowników były bardzo pozytywne, ze wskazaniem na innowacyjność zastosowanej techniki płatności.

Liderem realizacji przedsięwzięcia był Departament Bankowości Transakcyjnej mBanku, świadczący usługi finansowe klientom korporacyjnym (tu: organizatorowi Super Rally 2013). Zastosowanie pieniądza elektronicznego na użytek imprezy zamkniętej nie wymagało bowiem ani posiadania kompetencji do oceny konsumenckiego ryzyka kredytowego, ani zbierania danych osobowych użytkowników, ani też stosowania narzędzi marketingu detalicznego.

Czy jakieś elementy projektu można było zrealizować lepiej, inaczej? Można było w większym stopniu zautomatyzować proces. Dla przykładu, zamiast kas, można było zastosować wpłatomaty. Byłoby to zapewne uzasadnione, gdyby system taki miał funkcjonować kilka miesięcy lub dłużej. Jednak na użytek pięciodniowej imprezy istotne było minimalizowanie inwestycji, czasu testowania dodatkowych urządzeń w nowym otoczeniu, a zarazem ryzyk ew. dysfunkcji wpłatomatów. Zamiast utrzymywać jedną-dwie kasy na wypadek awarii wpłatomatów, wybrano elastyczne wykorzystanie z tradycyjnych kas, w których dodatkowo wydawano karty zlotu w ramach operacji zasilenia.

Złożoność przejawem dojrzałości

Tak prezentuje się – bez wątpienia interesujący – przykład wykorzystania przedpłaconych kart zbliżeniowych w obsłudze płatniczej szczególnego, masowego wydarzenia (ang. event). Przypadek ten nie obejmuje kwestii związanych z kredytowaniem użytkowników, ograniczając się do sfery wyłącznie transakcyjnej. Nie jest w nim również obecna kwestia identyfikacji użytkowników, zbierania i zarządzania ich danymi osobowymi itp. Pomimo to, cała operacja była wystarczająco złożona logistycznie i infrastrukturalnie, by można ją uznać za modelowy przejaw dojrzałości produktu, jakim jest karta płatnicza.

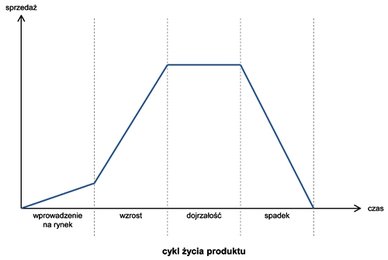

Bez wątpienia, karty płatnicze „potrafią” dziś bardzo wiele. Ich możliwości, dzięki wbudowanym mikroprocesorom, wzrosły ogromnie. Czy jest możliwe dalsze rozwijanie tych możliwości, np. przez wgrywanie na karty aplikacji, które umożliwią komunikowanie się z użytkownikiem za pomocą – stanowiącego element karty – wyświetlacza ciekłokrystalicznego? Albo wysyłanie użytkownikowi komunikatów, które – m.in. poprzez terminale i urządzenia odbiorcze – przekazywane byłyby na urządzenie mobilne posiadacza? Tak, można sobie takie możliwości – zwł. w zakresie rozwoju interakcji z posiadaczem – wyobrazić. Tylko: po co? Przekazywanie danych z jednej funkcjonalności do innej, jak również z aplikacji do aplikacji, byłoby praktycznie niemożliwe. Dlatego teza o pełnej dojrzałości karty płatniczej jako produktu rynkowego oznacza zarazem, że kolejną fazą cyklu jej „życia” będzie faza spadku http://pl.wikipedia.org/wiki/Cykl_%C5%BCycia_produktu. Nie wiemy jeszcze, w jakiej części fazy dojrzałości się znajdujemy (wzrastającej, stabilnej, czy wygasającej): czy liczba wszystkich typów wydanych kart będzie jeszcze znacząco rosnąć, czy też jesteśmy już blisko maksimum.

Czy redukcja stawek interchange doprowadzi do redukcji liczby wydanych dotychczas nieaktywnych kart, czy może trend do automatyzowania kontaktów klienta z bankiem (zwrot ku tworzeniu placówek samoobsługowych) spowoduje masową emisję kart identyfikacyjno-bankomatowych? Karty z pewnością utrzymają się dłużej w świecie małych i średnich firm, gdzie wydawanie i unieważnianie kart wydaje się łatwiejsze, niż centralne zarządzanie prawami dostępu i limitami przypisanymi mobilnym aplikacjom. Obiecująco wygląda perspektywa łączenia funkcji identyfikacyjnej, komunikacyjnej (biletowej) i płatniczej w tzw. kartach aglomeracyjnych. Takich nisz ekspansji lub retencji kart może być więcej. Niemniej, nowych pomysłów na funkcjonalny rozwój samych kart w chwili obecnej nie widać.

Darwinowski schemat

Naturalnie, istnieje też formuła, w ramach której tradycyjne karty płatnicze urzeczywistniać mogą swoje „życie po życiu”. Chodzi o emulację karty z pomocą telefonu komórkowego, z wykorzystaniem np. technologii zbliżeniowej NFC. Jeśli taka emulacja nie zakładałaby bieżącego kontaktu z bezprzewodowym Internetem, mielibyśmy do czynienia z ograniczoną, mobilną formą rozwojową tradycyjnej karty.

Jednakże, coraz więcej mobilnych instrumentów płatniczych, zwł. rozwijanych na rynki lokalne, przyjmuje jako podstawę bieżące połączenie z bezprzewodowym Internetem. To zaś oznacza, że mamy do czynienia z zupełnie nowymi, wykraczającymi poza dotychczasowy schemat działania karty, rozwiązaniami. Należą one już do nowej, mobilnej, internetowej, zdecydowanie post-kartowej epoki.

Powyższe tezy nie przeczą bynajmniej zasadności budowy i rozwoju złożonych systemów płatniczych i około-płatniczych, które miałyby – na obecnym etapie – wykorzystywać jedynie instrumenty kartowe. Przeciwnie, takie systemy będą budowane i długo jeszcze będą w nich wykorzystywane karty, które – po jakimś czasie – zaczną być wypierane przez instrumenty mobilne.

Przedsięwzięcia realizowane z wykorzystaniem kart jeszcze nieraz nas zadziwią, ale same karty nie będą już wzbogacane o funkcje, które można dużo lepiej rozwijać w urządzeniach mobilnych. Po prostu, nikt nie będzie chciał inwestować w dalszy rozwój technologii, dla której wyrosła już alternatywa, niosąca ze sobą znacznie bardziej obiecujące możliwości. Zaczątki nowej epoki leżą głęboko w okresie świetności poprzedniej.

Autor jest dyrektorem ds. strategii i rozwoju w Departamencie Bankowości Transakcyjnej mBank S.A. Prezentowane tezy odzwierciedlają indywidualne opinie autora.