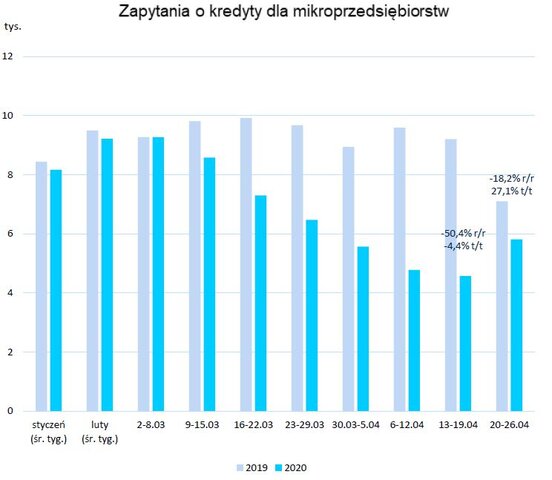

Pandemia wyraźnie wpłynęła na aktywność kredytową mikroprzedsiębiorców. Liczba zapytań z banków do BIK dotyczących finansowania mikrofirm spadła o 50,4%, porównując tydzień 13 – 19 kwietnia br. do analogicznego tygodnia ubiegłego roku. W kolejnym tygodniu tj. 20 – 26 kwietnia sytuacja trochę się poprawiła. W Polsce i tak jedynie co czwarty mikroprzedsiębiorca korzysta z kredytu bankowego, a o kredyt będzie jeszcze trudniej. Wartość zadłużenia mikroprzedsiębiorców na 31 marca 2020 r. to 76,77 mld zł.

Od początku pandemii z tygodnia na tydzień spada liczba zapytań kierowanych do BIK-u przez banki w związku z rozpatrywaniem wniosków kredytowych składanych przez mikroprzedsiębiorców. Z odczytów BIK wynika istotny spadek liczby zapytań już od tygodnia 9 – 15 marca br., czyli od początku pandemii. Natomiast w dniach 13 – 19 kwietnia br. można już mówić o tąpnięciu. W tygodniu tym liczba zapytań spadła o 50,4%, w porównaniu do analogicznego tygodnia 2019 r. Należy jednak pamiętać, że wpływ na taki wynik miał także krótszy o jeden dzień świąteczny tydzień.

Jako najlepszy w całym okresie pandemicznym, pod względem zapytań do BIK-u, należy oceniać tydzień pomiędzy 20 – 26 kwietnia br., kiedy spadek liczby zapytań w porównaniu do analogicznego tygodnia w 2019 r. był na poziomie -18,2%.

Sytuację na rynku mikroprzedsiębiorstw oraz pracujących w nich osób należy oceniać jako kryzysową. Do grupy tej zaliczyć należy branże tzw. ekonomii interaktywnej, gdzie realizacja usługi wymaga bezpośredniego kontaktu z klientem, np. gastronomia, hotelarstwo, turystyka, transport, branża eventowa, rekreacyjna, a także usług fryzjerskich i kosmetycznych. Pracownicy lub sami mikroprzedsiębiorcy, działający w tych branżach mogą mieć największe problemy z uzyskaniem finansowania w celu zapewnienia płynności finansowej swojego biznesu. W grupie podwyższonego ryzyka znajdują się także osoby o wolnych zawodach, freelancerzy, samozatrudnieni.

– W związku z lockdownem duża część mikroprzedsiębiorców, szczególnie w branżach usługowych, nie uzyskuje żadnych przychodów lub są one bardzo ograniczone, przy czym blisko 50% wartości portfela kredytowego mikroprzedsiębiorców stanowią właśnie kredyty firm z sektora usług – mówi prof. Waldemar Rogowski, główny analityk BIK SA i dodaje, że ograniczenie popytu na kredyty przy rosnących wymaganiach banków wpłynęło na spadek akcji kredytowej.

– Zrozumiałe jest także, że i banki w tej sytuacji, bardzo ostrożnie podchodzą do kredytowania, zaostrzają warunki przyznawania finansowania. Mamy bowiem obecnie bardzo trudną sytuację na rynku kredytów dla mikroprzedsiębiorców, bowiem spadkowi wartości udzielanych kredytów niedługo może towarzyszyć istotny wzrost przeterminowań 90 dniowych. Co w konsekwencji spowoduje wzrost wartość wskaźnika NPL, którego obecna wartość dla kredytów mikroprzedsiębiorców wynosi 12% – ocenia prof. Rogowski.

Źródło: BIK