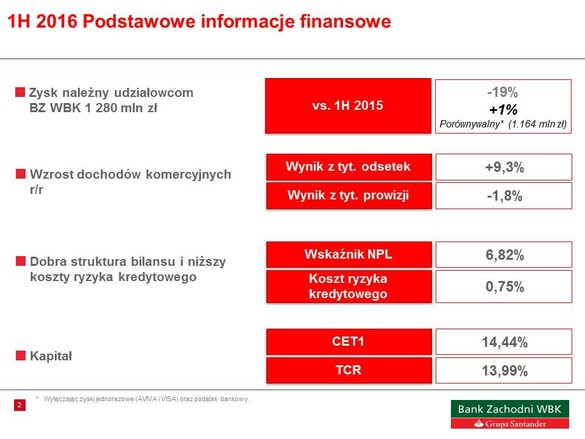

W I półroczu 2016 r. Grupa Banku Zachodniego WBK wypracowała zysk należny akcjonariuszom w wysokości 1 280 mln zł (spadek o 19% r/r). Po wyeliminowaniu jednorazowych zysków oraz nowych obciążeń ustawowych (tj. 173 mln zł z tytułu podatku bankowego), zysk należny wzrósł o 1% r/r.

„W ciągu pierwszych sześciu miesięcy Bank zwiększył poziom transakcji z rosnącą liczbą lojalnych klientów, co przełożyło się na satysfakcjonujący wzrost zysku należnego akcjonariuszom o 1% do 1 280 mln zł. Pierwsza połowa 2016 r. była również okresem wielu wyzwań dla Banku, związanych m.in. z utrzymującym się niskim poziomem stóp procentowych, dodatkowym obciążeniem w formie podatku bankowego oraz niepewnością dot. kredytów we franku szwajcarskim. Wpływ powyższych czynników został w pewnym stopniu zniwelowany przez jednorazowy zysk z transakcji przejęcia Visa Europe Ltd.” – powiedział Gerry Byrne, Pełniący funkcję Prezesa Zarządu, Przewodniczący Rady Nadzorczej Banku Zachodniego WBK.

KLIENCI

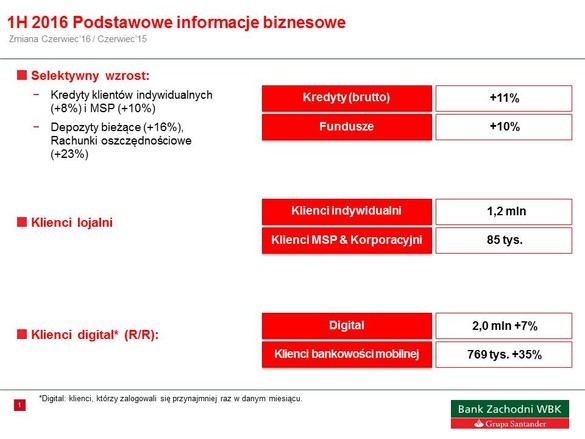

Należności brutto od klientów wzrosły o 11% r/r (3% k/k), osiągając wartość 106 mld zł. Wartość zobowiązań wobec klientów oraz jednostek funduszy inwestycyjnych wyniosła 119 mld zł, co oznacza wzrost o 10% r/r i 3% k/k.

WYNIKI

-

Silny wzrost wyniku z tytułu odsetek o 9% r/r.

-

Stabilny poziom dochodów ogółem – wzrost o 1% r/r (po wyłączeniu zysków jednorazowych w I kw. 2015 r.

i II kw. 2016 r.). -

Poprawa zanualizowanego wskaźnika kosztu ryzyka do 75 pb. Spadek wartości odpisów z tytułu utraty wartości należności kredytowych o 12% do 311 mln zł.

-

Ścisła kontrola kosztów ze wskaźnikiem koszty/dochody na poziomie 47%.

-

Łączna wartość dywidend otrzymanych w I poł. 2016 r. na poziomie 95 mln zł (wzrost o 5% r/r).

-

Spadek zysku na portfelu ALM r/r – 80 mln zł w I poł. 2016 r. wobec 229 mln zł w I poł. 2015 r.

-

Wyniki uwzględniają podatek bankowy w wys. 173 mln zł za okres 5 miesięcy

KAPITAŁY

Grupa utrzymała silną pozycję kapitałową, uwzględniając wypłatę dywidendy w maju 2016 r. Współczynnik adekwatności kapitałowej Grupy kształtował się na poziomie 14,4%, a współczynnik kapitału Tier I na poziomie 14,0%.

TRANSFORMACJA CYFROWA

Bank uruchomił program transformacji cyfrowej, którego celem jest pełna cyfryzacja procesów zmierzająca do zapewnienia jeszcze lepszej obsługi klientów wewnętrznych i zewnętrznych poprzez optymalizację modelu obsługi oraz do poprawy efektywności Banku.

WYNIKI

W I poł. 2016 r. Grupa Banku Zachodniego WBK wypracowała zysk należny akcjonariuszom w wys. 1,280 mln zł, tj. 19% mniej niż w analogicznym okresie 2015 r. Powyższy spadek jest spowodowany niższym poziomem zysków jednorazowych ujętych w 2016 r., utrzymującym się niskim poziomem stóp procentowych oraz wprowadzeniem podatku bankowego w lutym 2016 r. Bank odnotował wzrost należności oraz zobowiązań wobec klientów o, odpowiednio, 11% r/r i 10% r/r. Poprawie wyników w zakresie przychodów oraz działalności biznesowej towarzyszył postęp w realizacji transformacji biznesowej Grupy, w szczególności wzrost liczby lojalnych klientów. Liczba klientów digital zwiększyła się o 4% wraz ze wzrostem liczby klientów mobilnych (o 35% do 769 tys.).

W I poł. 2016 r. dochody ogółem Grupy Banku Zachodniego WBK wyniosły 3,943 mln zł, co oznacza spadek o 4% r/r. W ujęciu porównywalnym (po wyłączeniu transakcji jednorazowych w 2015 r. i 2016 r.), dochody ogółem kształtowały się na stabilnym poziomie (+1% r/r). Wzrost dochodów ogółem po wyłączeniu pozycji jednorazowych (+1% r/r) wynika ze wzrostu wyniku odsetkowego oraz wyniku handlowego i rewaluacji, który został ograniczony przez nieznaczny spadek wyniku z tytułu prowizji oraz niższy wynik na instrumentach finansowych.

Wynik z tytułu odsetek osiągnął wartość 2 277 mln zł i zwiększył się o 9% r/r. W II kwartale 2016 r. marża odsetkowa netto Grupy wyniosła 3,67% (wzrost o 8 pb k/k), osiągając średnią wartość w I poł. 2016 r. na poziomie 3,6%.

Wynik z tytułu prowizji wyniósł 944 mln zł w I poł. 2016 r. i zmniejszył się o 2% r/r oraz spadł nieznacznie w porównaniu do poprzedniego kwartału.

Pozytywny wpływ na wyniki Grupy Banku Zachodniego WBK w I poł. 2016 r. miała wypłata dywidendy w wys. 89 mln zł przez Grupę Aviva oraz jednorazowy zysk w wys. 316 mln zł związany z transakcją przejęcia Visa Europe Ltd. przez Visa Inc.

Koszty operacyjne ogółem wyniosły 1,705 mln zł i wzrosły o 2% r/r (spadek o 3% w porównaniu do poprzedniego kwartału). Wzrost kosztów wynikał z rozwoju nowych technologii (związanych z procesem cyfryzacji) oraz zwiększenia skali działania. Wskaźnik koszty/dochody kształtował się na poziomie 47%. Obciążenie wyniku z tytułu podatku bankowego od aktywów wyniosło 173 mln zł za 5 miesięcy począwszy od lutego 2016 r. według stawki miesięcznej w wys. 0,0366%.

Wartość odpisów netto z tytułu utraty wartości należności kredytowych wyniosła 311 mln zł (spadek o 12% r/r), a zanualizowany koszt ryzyka kształtował się na poziomie 75 pb (wobec 0,92% w II kw. 2015 r.), dzięki poprawie jakości portfela kredytowego (wskaźnik kredytów niepracujących wyniósł 6,82% wobec 8,1% na koniec I poł. 2015 r.) oraz proaktywnym politykom zarządzania ryzykiem w korzystnym otoczeniu ekonomicznym.

W maju 2016 r. BZ WBK wypłacił dywidendę w wys. 1,290 mln zł (13 zł na akcję).

Bankowość detaliczna w I poł. 2016 r.:

-

Trwały prace nad uproszczeniem oraz optymalizacją oferty dla klientów.

-

Sprzedaż w kanałach zdalnych wzrosła o ok. 24% r/r, szczególnie pod względem liczby kont osobistych, która podwoiła się w porównaniu do analogicznego okresu ubiegłego roku. W II kw. udział sprzedaży nowych kont osobistych w kanałach zdalnych wyniósł 22% (6% w 2015 r.).

-

Liczba transakcji w kanale BZWBK24 mobile wzrosła dwukrotnie w porównaniu z analogicznym okresem ubiegłego roku, osiągając wartość ponad 3,1 mln w II kw. 2016 r.

-

Kampania sprzedażowa kredytów gotówkowych w II kw. 2016 r. odniosła duży sukces, przekładając się na rekordowy poziom sprzedaży w II kw. oraz wzrost o 31% w porównaniu z poprzednim kwartałem.

-

W I poł. 2016 r. odnotowano rekordową sprzedaż kredytów hipotecznych w wys. 2,9 mld zł (+47% r/r) dzięki optymalizacji procesu akceptacji oraz skróceniu czasu decyzji kredytowej.

-

BZ WBK był pierwszym bankiem, który wprowadził płatności zbliżeniowe za pomocą telefonu komórkowego

z wykorzystaniem zarówno kart debetowych jak i kart kredytowych Visa/MasterCard. -

Wartość depozytów klientów detalicznych wzrosła o 10% r/r oraz 1% k/k.

MŚP w I poł. 2016 r.:

-

Wzrost poziomu finansowania klientów MŚP o 11% w stosunku do II kwartału 2015 r. i 2% w stosunku do

I kwartału 2016 r. -

Poziom depozytów klientów MŚP wzrósł o 10% r/r i 3% kw/kw

-

Obecnie wdrażana jest nowa strategia rozwoju MŚP, która opiera się na wsparciu przedsiębiorców w pokonywaniu barier związanych z digitalizacją, rozwojem eksportu, wparciem przy zatrudnianiu pracowników oraz dostarczaniem wiedzy i szkoleń. Wsparcie dostępne jest przez portal internetowy firmoweewolucje.bzwbk.pl. Dotychczas na portalu zarejestrowało się ponad 3 000 firm.

-

Zmiany w ofercie kredytowej – kredyty on-line, pakiet kredytowy dla agrobiznesu, gwarancje POIG (pomoc de minimis), gwarancje COSME, kredyt technologiczny we współpracy z BGK.

-

Uproszczenie procesu otwierania rachunków Konto Firmowe Godne Polecenia i Konto Firmowe Godne Polecenia Premium (otwierane także w procesie on-line)

-

Bankowość mobilna dla firm iMobile24, poszerzenie usług dostępnych poprzez Contact Center;

-

Ogłoszono kolejną ósmą edycję cieszącego się dużą popularnością cyklu „Akademia Przedsiębiorcy”, której tematem przewodnim jest handel zagraniczny.

Bankowość Biznesowa i Korporacyjna w I poł. 2016 r.:

-

Dobre wyniki w pierwszym półroczu i utrzymanie silnego tempa wzrostu w najważniejszych pozycjach przychodów (+12% r/r); wzrost bilansu powyżej rynku.

-

Dalsza dywersyfikacja bazy klientów, portfela kredytowego i źródeł przychodów.

-

IBiznes24: wdrożono nowe funkcjonalności.

-

Poszerzenie oferty dla klientów o bankowość mobilną (iMobile24) i płatności BLIK.

-

Wprowadzono pięć nowych produktów dla sektora rolno-spożywczego (Agro Produkcja, Agro Budowa, Agro Grunt, Agro Inwestycja, Agro Pomostowy).

-

2. pozycja na rynku bankowym w udzielaniu gwarancji de minimis.

-

Poziom depozytów wzrósł o 15% r/r i 7% kw/kw.

Globalna Bankowość Korporacyjna w I poł. 2016 r.:

-

Wdrożenie innowacyjnych usług „cash management” (tzw. host-to-host) dla jednego ze strategicznych klientów Grupy.

-

Zawarcie kilku znaczących umów kredytowych, między innymi z międzynarodowym koncernem samochodowym, a także z klientami z sektora spożywczego, nieruchomości i finansowego.

-

Gwarancja zabezpieczająca płatność w transakcji nabycia akcji spółki notowanej na warszawskiej Giełdzie Papierów Wartościowych przez wiodącą grupę z sektora telekomunikacyjno-medialnego.

-

GBK utrzymała pozycję lidera w zakresie transakcji zabezpieczających ryzyko kursowe i stopy procentowej.

-

Wdrożenie funkcjonalności wymiany walut poprzez platformę e-FX (w BZWBK24 i BZWBK24 Mini Firma).

-

Biuro Maklerskie: nowe kontrakty na różnice kursowe; klientom inwestującym na giełdach zagranicznych udostępniona została nowa funkcjonalność – automatyczne przewalutowanie.

-

Poziom depozytów wzrósł o 8% r/r i 15% kw/kw.

Leasing w I poł. 2016 r.:

-

Rekordowo wysoka sprzedaż o łącznej wartości 1,97 mld zł, czyli o 12% więcej niż w analogicznym okresie ubiegłego roku.

-

Portfel leasingowy wzrósł o 20% r/r do poziomu 6,2 mld zł.

-

W segmencie finansowania małych i średnich firm, po wyłączeniu rynku rolnego, wzrost wyniósł 35% r/r.

-

W segmencie korporacyjnym wzrost finansowania nieruchomości wyniósł 26% r/r.

Faktoring w I poł. 2016 r.:

-

Obroty spółki faktoringowej wyniosły 8,75 mld zł i były o 11% wyższe niż przed rokiem.

-

Portfel kredytów wzrósł o 20% r/r i osiągnął poziom 3,1 mld zł.

-

Spółka utrzymała trzecią pozycję na rynku, z udziałem na poziomie 12%.

Santander Consumer Bank w I poł. 2016 r.:

-

Zysk brutto wyniósł 358 mln zł i wzrósł o 5% r/r.

-

Poszerzenie oferty kredytowej o nowy pakiet usług dla klientów korzystających z kredytów gotówkowych i ratalnych; modyfikacja pakietu assistance i dodanie do wybranych kart kredytowych płatności zbliżeniowych.

-

Portfel kredytowy wynosi 14,5 mld zł, co oznacza wzrost na poziomie 3% r/r. Wartość depozytów wzrosła o 17% r/r do 7,9 mld zł.