Opublikowany wczoraj raport NBP o stabilności sektora finansowego w Polsce tylko pozornie niesie ze sobą uspokajające treści. Mimo rosnących zysków sektora i wzmocnionej odporności na potencjalne szoki makroekonomiczne, banki są dziś bardziej narażone na skutki zawirowań w globalnym otoczeniu.

Publikacja Narodowego Banku Polskiego prezentuje szczegółowy przegląd czynników decydujących o kondycji sektora finansowego w kraju. Omawiając otoczenie sektora, analitycy NBP zwracają uwagę na poprawiającą się sytuację makroekonomiczną Polski. Podkreślają jednocześnie powiązanie dalszych losów ożywienia gospodarczego z rozwojem sytuacji na świecie. Jest to w zasadzie myśl przewodnia raportu – głównym źródłem zagrożeń jest dziś otoczenie międzynarodowe.

Rynki w cieniu kłopotów strefy euro

Prezentując najważniejsze zmiany zachodzące na rynkach finansowych w ostatnim roku, autorzy publikacji wspominają o godnych zainteresowania szczegółach. Na rynku obligacji widoczna jest rosnąca aktywność banków zagranicznych, które znacząco zwiększyły swoje zaangażowanie w polskie papiery skarbowe. Jest to grupa inwestorów zdecydowanie niestabilna – szybko reagująca na zmieniające się warunki i gotowa równie szybko wycofać się z rynku.

Ryzyko odpływu kapitału przywoływane jest także, gdy mowa o lokalnym rynku akcji. Zaostrzenie problemów mających swoje źródło w nierównowadze finansów publicznych w krajach europejskich może doprowadzić do ucieczki inwestorów z rynków wschodzących. Kolejny kryzys zaufania i wzrost awersji do ryzyka przełożyłby się na utrudnienie bankom dostępu do płynności (w szczególności od spółek-matek) i zablokowanie drogi do instrumentów wspomagających zarządzanie ryzykiem walutowym.

Na rynku nieruchomości NBP oczekuje kontynuacji trendu spadkowego cen. Prognoza ta uzasadniona jest wzrostem liczby przygotowanych do sprzedaży mieszkań. Wartość ta powróciła do poziomu sprzed kryzysu 2008 r., ale nie towarzyszy jej dynamiczny wzrost popytu. Co więcej, podaż jest niedopasowana do struktury popytu – zbyt wiele jest mieszkań dużych i o wysokim standardzie wykończenia. Innymi czynnikami przemawiającymi za obniżeniem się cen są wygaszanie programu „Rodzina na swoim” i wzrost stóp procentowych, czyli rosnąca cena kredytu.

Akcja kredytowa przyspiesza

Banki udzielają coraz więcej kredytów, lecz dynamika akcji kredytowej nadal nie przypomina boomu kredytowego sprzed kilku lat. Najszybciej rosnącą kategorią są kredyty mieszkaniowe, gdzie ścierają się ze sobą wpływy przeciwstawnych czynników. Z jednej strony słabnie popyt, a studzą go m.in. coraz bardziej restrykcyjne regulacje nadzoru, z drugiej – siły konkurencji doprowadziły do znacznego spadku marż.

NBP wskazuje, że nadmierny wzrost akcji kredytowej może zagrażać stabilności systemu finansowego. O tym zjawisku będzie jednak można mówić, gdy wzrost gospodarczy przyspieszy a kredytowa ekspansja zacznie windować ceny nieruchomości. Taki rozwój wydarzeń jest jednak mało prawdopodobny zważywszy na przewidywane spowolnienie przyrostu PKB i niepokoje w europejskim otoczeniu.

Ryzyko kredytowe nadal daje się we znaki

Jakość portfela kredytów dla przedsiębiorstw poprawiła się – średni wskaźnik kredytów zagrożonych w przypadku tych klientów wynosi 11%. Zupełnie inaczej wygląda sytuacja w przypadku gospodarstw domowych, gdzie jakość portfela pogarsza się, chociaż wolniej niż w poprzednich latach. Nadal odsetek złych kredytów mieszkaniowych w walucie jest znacznie niższy niż w złotych. W raporcie zwrócono jednak uwagę na interesujący szczegół – informacje z banków sugerują, że różnica ta to wynik przewalutowywania kredytów w momencie pojawienia się istotnych opóźnień w spłacie.

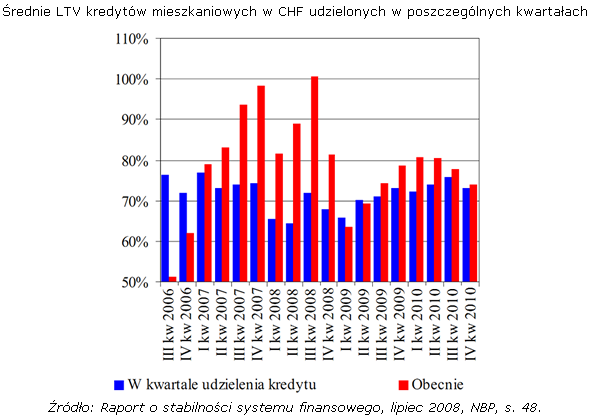

Szczególnie niepokojące są jednak liczby dotyczące kredytów denominowanych we frankach szwajcarskich. Stanowią one około 53% portfela kredytów mieszkaniowych i mimo dobrej spłacalności mogą być źródłem poważnych kłopotów w przyszłości. W przypadku kredytów udzielonych w IV kwartale 2007 r. i III kwartale 2008 r. średni wskaźnik LTV sięga dziś 100%. Jest to łącznie 1/4 portfela kredytów denominowanych w walutach. Znaczna część udzielonych kredytów hipotecznych jest zatem dziś niewystarczająco zabezpieczona.

W raporcie przedstawiono symulacje wpływu nagłego osłabienia złotego i wzrostu stóp procentowych na spłacalność kredytów udzielonych gospodarstwom domowym. Z przetestowanych scenariuszy groźniejszy okazał się ten drugi, a najbardziej narażeni na szoki są kredytobiorcy spłacający kredyty mieszkaniowe. Wzrost stóp procentowych o 4 pp. skutkowałby według analityków NBP zwiększeniem się odsetka kredytów nieregularnych o 1,2 pp.

NBP patrzy w przyszłość

Studiując dokument NBP dostrzec można wiele pocieszających konstatacji. Działające w Polsce banki nie są bezpośrednio narażone na ryzyka wynikające z ewentualnej niewypłacalności krajów borykających się z kłopotami w publicznych finansach – nie inwestowały w ich papiery skarbowe. Powodem do zadowolenia może także być wzrost współczynnika wypłacalności, chociaż w tym przypadku krajowe banki nie stanowią jednorodnej klasy.

Z drugiej jednak strony nie brakuje powodów do niepokoju. Za szczególnie istotne można uznać uzależnienie banków od finansowania zagranicznego. Działające w Polsce banki pożyczają pieniądze na akcję kredytową od swoich zagranicznych spółek-matek. NBP sugeruje, że jest to jedno z potencjalnych źródeł niestabilności, np. w razie globalnych makroekonomicznych zawirowań. Proponowanym rozwiązaniem jest umożliwienie bankom uniwersalnym emitowania hipotecznych listów zastawnych i rozwój rynku bankowych papierów wartościowych.

Na najważniejsze czynniki destabilizujące rynek finansowy w Polsce nadzór i bank centralny nie mają jednak znaczącego wpływu. Kolejna fala kryzysu gospodarczego i odpływ kapitału z naszego regionu mógłby mieć niszczące skutki, zwłaszcza gdyby zjawiskom tym towarzyszyły (co jest prawdopodobne) deprecjacja złotego i skokowe pogorszenie jakości portfela kredytowego. Pozostaje tylko mieć nadzieję, że czarne scenariusze nie ziszczą się, a kolejny raport będzie bardziej optymistyczny.

Komentuje Bogusław Półtorak, Główny Ekonomista Bankier.pl:

Koszty spłaty kredytów denominowanych we frankach szwajcarskich nadal są porównywalne z kredytami zaciąganymi w złotych. Oczywiście osoby, które założyły, że zawsze będzie taniej, srodze się przeliczyły, natomiast obiektywnie należy stwierdzić, że spłacalność kredytów hipotecznych zarówno w złotych, jaki w walutach obcych ciągle jest stosunkowo dobra. Kredyty hipoteczne nadal pozostają dla banków jednym z najbardziej dochodowych produktów. Sęk w tym, że z uwagi na rosnące koszty ryzyka dziś już tylko w złotych. Drogi CHF to powtórka z rozrywki z marca 2009 roku, gdy kredytobiorców straszono rosnącymi kosztami. W tamtym czasie i dziś trzeba zachować spokój.

Przewalutowanie kredytu na złote to najgorsza opcja, bo oznacza po prostu realizację straty. Dla osób, które muszą to zrobić ze względów losowych, to zła informacja. Wbrew temu co obiecywali niektórzy bankowcy, że przewalutowania są przecież bezpłatne. W obecnych warunkach dług może być większy niemal dwukrotnie i przekracza wartość nieruchomości (dla osób które brały kredyt na jesieni 2008 roku). Niestety polscy kredytobiorcy walutowi uwikłani są w spekulację walutową na światowych rynkach. Pozostaje cierpliwie czekać na odwrócenie trendu, a co bardziej nerwowe osoby, wtedy powinny pomyśleć o przewalutowaniu. Pytanie tylko, czy dobrowolnie zrezygnują z mniejszych rat? Pewnie nie. A co dla osób planujących dziś kredyt? Zasada brania kredytów w takiej walucie, w której ma się dochody, ciągle obowiązuje. Dla osób z żyłką hazardzisty proponuję platformę forex, na wszelki wypadek zacząć spekulowanie na walucie małą kwotą, a nie kwotą przewyższającą wartość całego majątku.

Źródło: Bankier.pl