W codziennych komentarzach rynkowych często można znaleźć zdanie typu: „złoty umocnił się z powodu wzrostu notowań eurodolara lub zwyżki na Wall Street”. W tym momencie przeciętny czytelnik zaczyna się zastanawiać, czy rzeczywiście siła nabywcza jego pieniędzy zależy od przebiegu sesji w USA? Postanowiliśmy więc sprawdzić, czy istotnie cena euro w kantorze zależy od decyzji graczy z Nowego Jorku.

W krótkich i średnich terminach rynkami finansowymi rządzą pewne teorie, które mówią inwestorom, co robić, gdy zajdzie określone zdarzenie. I tak na przykład spadek cen domów w Kalifornii przekłada się na wzrost kursu EUR/PLN. Dlaczego tak się dzieje? Otóż mechanizm ten podobno jest banalnie prosty. Skoro maleją ceny nieruchomości w USA, to oznacza pogorszenie koniunktury gospodarczej, co pozwala spodziewać się przepływu kapitału z rynków akcji na rynki obligacji skarbowych. Największą popularnością cieszy się wówczas dług emitowany przez rząd Stanów Zjednoczonych, niemal powszechnie uważany za najbezpieczniejszy na świecie (w Dziale Analiz Bankier.pl raczej nie podzielamy tej opinii). To z kolei oznacza zwiększony popyt na dolary (bo gotówka z całego świata płynie do USA) i w konsekwencji aprecjację amerykańskiego pieniądza wobec euro, funta oraz walut państw rozwijających się (w tym także Polski). Gracze z rynku walutowego starają się uprzedzić te przepływy kapitałowe, kupując bądź sprzedając amerykańską walutę. Ta teoria tłumaczy dziwne z pozoru zachowanie dolara, który w ciągu ostatnich kilkunastu miesięcy osłabiał się pod wpływem dobrych danych makroekonomicznych z USA i rósł w siłę, gdy w amerykańskiej gospodarce działo się coraz gorzej.

W ten sposób przez ostatnie miesiące na Forexie wyróżniły się dwie grupy walut, które można by nazwać „ofensywnymi” i „defensywnymi”. W tej drugiej grupie znalazły się waluty uważane za „bezpieczne”, czyli tradycyjnie już szwajcarski frank oraz przede wszystkim amerykański dolar i japoński jen. Głównymi przedstawicielami „ofensywnych” są euro, funt szterling, dolar australijski, południowoafrykański rand oraz wszystkie waluty rynków wschodzących (czyli także polski złoty) i państw eksportujących surowce (np. korona norweska). Stąd też na rynku powstały z pozoru niezbyt oczywiste zależności jak związek pomiędzy wzrostami na Wall Street a zwyżką notowań eurodolara.

Fakt ten potwierdza współczynnik korelacji, który od przeszło 12 miesięcy jednoznacznie wskazuje na silny (choć nie zawsze regularny) negatywny związek pomiędzy zmianami cen akcji amerykańskich spółek a wartością dolara wyrażoną w euro (czyli dodatnia korelacja kursu EUR/USD i indeksu S&P 500).

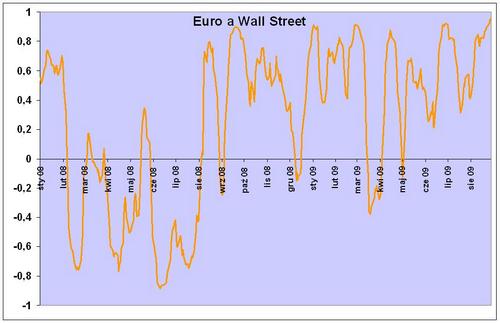

Wykres1

20-sesyjne współczynniki korelacji pomiędzy kursem EUR/USD a indeksem S&P 500.

Powyższy wykres pokazuje, że związek pomiędzy koniunkturą na amerykańskim rynku akcji a kursem eurodolara rzeczywiście istnieje i statystycznie jest znaczący. Przy tym na podstawie tych danych nie można jednoznacznie określić, co jest przyczyną a co skutkiem. Przyjmuje się, że to jednak giełdy wpływają na waluty, choć faktycznie może być wręcz odwrotnie.

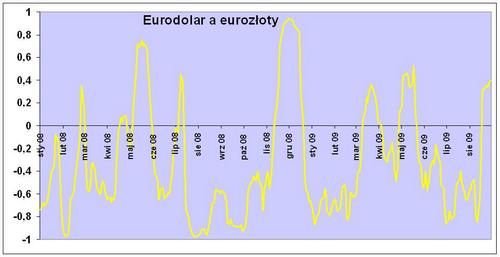

Teraz jednak wróćmy do naszego złotego, który po jesienno-zimowym załamaniu wiosną i latem wrócił do jako takiej formy. Związek pomiędzy notowaniami par euro-dolar a euro-złoty jest nieco mniej wyraźny i okresowo zmienny (na przykład w grudniu 2008). Jednak przewaga ujemnej korelacji pomiędzy kursami EUR/USD i EUR/PLN oznacza, że złoty umacnia się, gdy rosną notowania eurodolara i słabnie, gdy amerykańska waluta zyskuje wobec euro.

Wykres2

20-sesyjne współczynniki korelacji pomiędzy kursami EUR/USD i EUR/PLN.

Ale jeszcze ciekawiej prezentuje się bezpośrednia korelacja pomiędzy rynkiem złotego a decyzjami nowojorskich inwestorów.

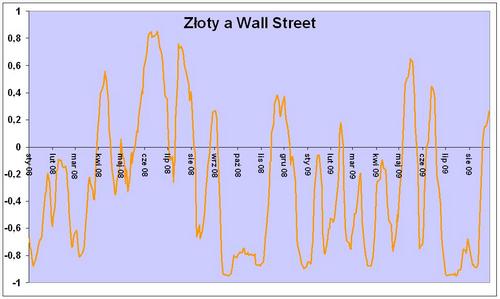

Wykres3

20-sesyjne współczynniki korelacji pomiędzy kursem EUR/PLN a indeksem S&P 500.

Patrząc na powyższy wykres rzeczywiście można dojść do wniosku, że przynajmniej w krótkim i średnim terminie losy polskiej waluty rozstrzygane są przy Wall Street. Zapomnijmy więc o danych o produkcji przemysłowej, sprzedaży detalicznej czy jedynej w Europie dodatniej dynamice PKB. Przestańmy się emocjonować spekulacjami przed decyzjami RPP – to wszystko przecież nie ma znaczenia. Zacznijmy za to patrzeć na sygnały płynące z Fed-u oraz zabierzmy się do lektur raportów dotyczących amerykańskich blue chipów.

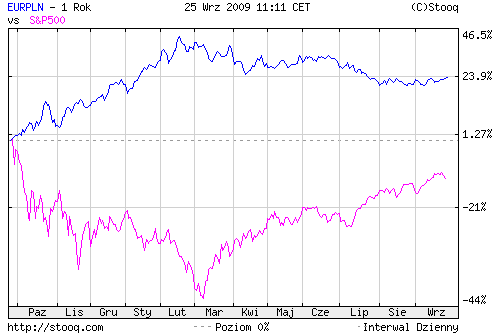

Gdyby jeszcze ktoś miał jakieś wątpliwości, może spojrzeć na poniższy wykres:

Wykres4

Źródło: www.stooq.pl

Krzysztof Kolany

Analityk Bankier.pl

Źródło: Bankier.pl