Wygląda na to, że zapisy Rekomendacji T dotyczące minimalnego wkładu własnego w przypadku kredytów walutowych nie są aż tak restrykcyjne, jak można było pierwotnie sądzić. Banki powinny mieć sporą dowolność w uregulowaniu tej kwestii. W efekcie z rynku nie muszą w sierpniu zniknąć kredyty walutowe udzielane na 100% wartości mieszkania, czyli bez wkładu własnego, chociaż część banków może zaostrzyć kryteria – ocenia Home Broker.

W sierpniu wchodzi w życie część zapisów Rekomendacji T, m.in. te, które dotyczą wysokości wkładu własnego w przypadku kredytów walutowych. Mówią one, że „W kalkulacji LTV bank powinien przyjąć bufor dla pokrycia skutków zmiany wielkości wskaźnika LTV w wyniku zmiany kwoty ekspozycji zależnej od zmiany kursu waluty lub niedopasowania waluty ekspozycji i waluty, w której wyrażona jest wartość zabezpieczenia na poziomie min.(…) 20% kwoty kredytu dla ekspozycji o okresie spłaty powyżej 5 lat”. Wskaźnik LtV to relacja kwoty kredytu do wartości zabezpieczenia.

Różne interpretacje

Banki w różny sposób interpretowały te zapisy po ich opublikowaniu. Część (np. Polbank, chociaż nie podlega Polskiem nadzorowi) uznała, że maksymalny wskaźnik LtV powinien automatycznie spaść do 80%, co oznaczałoby konieczność posiadania 20-proc. wkładu własnego. W opinii innych, LtV dla kredytów walutowych powinno być o 20 pkt. proc. niższe niż dla kredytów złotowych (BZ WBK, Kredyt Bank). Jeszcze inne uznały, że wysokość wskaźnika powinna być uzależniona od tego czy brakujący wkład własny jest ubezpieczony (Alior Bank).

Z interpretacji zacytowanego zapisu Rekomendacji T, jaką Home Broker otrzymał z KNF wynika tymczasem, że nadzór nie nakłada wprost ograniczenia dotyczącego minimalnej wysokości wkładu własnego przy kredytach walutowych, tzn. nie wymaga, aby w każdym banku był on taki sam, czyli wynosił np. 80%.

W każdym banku inny limit

Relacja dopuszczalnej kwoty kredytu w stosunku do wartości zabezpieczenia, jaką bank może zaproponować konkretnemu klientowi ma być pochodną maksymalnego wskaźnika akceptowanego przez bank. Ten z kolei ma być uzależniony od indywidualnej oceny możliwości odzyskania pożyczonych przez bank środków. Taki górny pułap każdy bank powinien sam ustalić w oparciu o dane dotyczące własnego portfela kredytowego bądź dane zaczerpnięte z rynku. Tak obliczony limit bank powinien następnie podzielić przez 1,2 aby otrzymać wskaźnik LtV dla konkretnego klienta. To analogia do zapisów Rekomendacji S, która nakazuje bankom, aby zdolność dla kredytów walutowych była o 20% wyższa niż dla tej samej kwoty kredytu złotowego. Rekomendacja S też nie mówi wprost, ile ta zdolność ma wynieść w złotych a rozbieżności w kalkulacjach poszczególnych banków są ogromne.

Bank musi przyjąć bufor bezpieczeństwa

Przykładowo, jeśli bank dopuszcza maksymalną relację kwoty kredytu do wartości zabezpieczenia na poziomie 100%, klientowi może zaproponować wskaźnik na poziomie maksymalnie 83%. Jeśli natomiast bezpieczny w ocenie banku pułap w oparciu o obecny portfel to 80%, nowy klient może dostać maksymalnie 67%, czyli musi wnieść przynajmniej 33% wkładu własnego. Jeżeli natomiast uzasadniony limit dla całego portfela to 120%, nowy kredytobiorca może zaciągnąć kredyt na 100% wartości mieszkania, czyli bez wkładu własnego. W sumie oznacza to jednak, że banki powinny zaostrzyć podejście do udzielania kredytów walutowych. Otwartym pozostaje pytanie czy będą w stanie uzasadnić przed nadzorem wysokie limity LtV, czy będą musiały je obniżyć w stosunku do aktualnej oferty.

Pozostaną różnice w ofercie

W ocenie Home Broker po wejściu w życie zapisów Rekomendacji T nadal powinny utrzymać się dysproporcje w ofercie poszczególnych banków. Wymagania dotyczące wysokości wkładu własnego będą uzależnione od oceny posiadanego już przez bank portfela kredytów, czyli np. od tego, kiedy i po jakich kursach udzielał wcześniej kredytów, a także od tego, jak zmieniła się wartość kredytowanych nieruchomości.

Interpretacja według wzoru

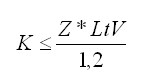

Według KNF interpretacja zapisów Rekomendacji 18.5 (dotyczy właśnie konieczności zastosowania buforu przy kredytach walutowych) sprowadza się do spełnienia poniższej nierówności:

gdzie:

K – kwota udzielonego kredytu

Z – wartość zabezpieczenia

LtV – maksymalny akceptowalny przez bank poziom wskaźnika LtV, dla kredytów walutowych.

Większa kwota kredytu dzięki ubezpieczeniu spłaty

Warto zwrócić uwagę, że w zacytowanym wzorze nadzór uzależnia kwotę kredytu od wartości zabezpieczenia, które może być wyższe od wartości nieruchomości, na przykład w przypadku, gdy klient wykupi dodatkowe ubezpieczenie spłat. To bardzo istotna informacja, która oznacza, że banki będą mogły nadal w takim wypadku udzielać wyższej kwoty kredytu.

Według lipcowego zestawienia Home Broker Doradcy Finansowi kredyt mieszkaniowy w euro oferuje 12 banków, a kredyt we frankach – siedem banków. Przykładowo, w BOŚ i Deutsche Banku dzięki wykupieniu ubezpieczenia spłat, można zaciągnąć kredyt bez wkładu własnego. Bez ubezpieczenia, konieczny jest wkład własny (20% w BOŚ i 30% w DB). W Nordei maksymalne LtV dla walut to 90% (bez ubezpieczenia 80%). mBank i Multibank oferują kredyty w euro i frankach na 110% wartości nieruchomości, a Alior Bank nawet na 120%.

Źródło: Home Broker