Jedną z konsekwencji wyższych stawek VAT od nowego roku może być zmiana cen mieszkań i domów, na które zostały już zawarte umowy przedwstępne z deweloperami. Często zawierają one zapis pozwalający deweloperowi na podniesienie ceny w przypadku zwiększenia się stawki podatku. Trzeba bowiem pamiętać, że podatek jest płacony już po zawarciu aktu notarialnego zgodnie z obowiązującymi z danym momencie stawkami VAT. Z podwyżką kosztów muszą się też liczyć budujący domy. W praktyce dla osób kredytujących zakup lub budowę oznacza to, że przyznana przez bank kwota kredytu jest za mała, a różnica w przypadku większych mieszkań i domów może być znacząca.

Dopłata nawet o ponad ćwierć miliona złotych

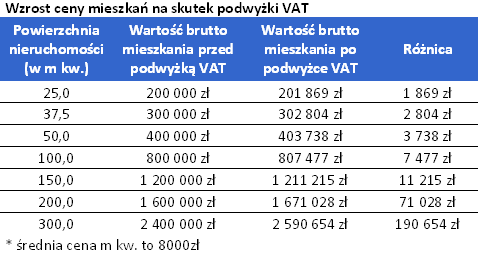

Gdyby rozważać mieszkanie o powierzchni 300 m kw. i cenie 2,4 mln zł może on podrożeć o blisko 191 tys. zł. Gdyby wyjściowa cena m kw. mieszkania wynosiłaby nie 8 tys. zł, ale 11,3 tys. zł (co jest średnią ceną apartamentu na 15 największych rynkach), to podwyżka sięgnęłaby aż 269 tys. zł. Z czego to wynika? Zgodnie z nowymi przepisami w większości przypadków stawka podatku VAT od nowych mieszkań i domów oferowanych przez dewelopera wynosi 8%. Gdy jednak metraż mieszkania przekracza 150 m kw., a domu 300 m kw., to każdy dodatkowy metr jest opodatkowany podstawową stawką podatku – 23%. Warto tu przypomnieć, że do końca 2010 r. obowiązywała jednolita stawka VAT wynosząca 7%.

Realnie drożeją też materiały

Obecnie zmniejszył się też limit zwrotu VAT za materiały budowlane. Odzyskać można 15 pp., czyli różnicę między stawką 23% a 8%. W praktyce jest to podniesienie kosztów materiałów budowlanych z 7% na 8%, ponieważ dotychczas obowiązywał zwrot różnicy między 7% a 22%.

Nawet 160 tys. osób wyda więcej na nieruchomość

Z szacunków Home Broker wynika, że w przybliżeniu trzy na cztery nieruchomości są kupowane z udziałem kredytu. Proces deweloperski trwa blisko 2 lata, a w tym czasie deweloperzy rozpoczęli budowę około 107 tys. Oznacza to, że za mały kredyt może posiadać nawet 80 tys. osób. Do tego trzeba doliczyć jeszcze budujących domy, których może być nawet drugie tyle.

Dopłata na trzy sposoby

Kupujący i budujący mają w tej sytuacji trzy rozwiązania. Pierwszym z nich jest oczywiście samodzielne sfinansowanie brakującej kwoty i dla mniejszych mieszkań będzie to pewnie rozwiązanie najczęstsze.

Przyszli właściciele dużych mieszkań mogą już jednak mocno odczuć w portfelu konieczność wpłaty do dewelopera równowartości nowego samochodu średniej, a nawet wyższej klasy. Pozostaje im złożenie wniosku do banku o podwyższenie kwoty kredytu. Oznacza to w praktyce konieczność ponownego dostarczenia dokumentów dochodowych, zbadanie zdolności kredytowej i podpisanie aneksu kredytowego, z reguły płatnego od kilkudziesięciu do kilkuset złotych. Jeżeli bank zaostrzył ostatnio zasady przyznawania kredytów (w grudniu były wprowadzane zapisy Rekomendacji T obniżające zdolność kredytową), to może okazać się, że kredyt zostanie w starej wysokości. Bank może również odmówić podwyższenia kredytu jeżeli uzna, że rynkowa wartość nieruchomości jest niższa niż nowa, wyższa cena. Pozostaje wtedy próba refinansowania kredytu w bardziej liberalnym banku, co wymaga ponownego przejścia całej procedury kredytowej i zapłacenia kosztów udzielenia kredytu. Jeżeli zdolność kredytowa jest zbyt niska można też rozważyć wydłużenie okresu kredytowania, dodatkowego kredytobiorcę, zmianę rat malejących na równe, czy też przewalutowanie na złoty kredytów walutowych.

Trzecim wyjściem może być skorzystanie np. z limitu w koncie, czy kredytu gotówkowego. Koszty są jednak tutaj na tyle wysokie, że można taki wariant rozsądnie brać pod uwagę dla wzrostu ceny nieruchomości rzędu kilku czy kilkunastu tysięcy.

Banki chętne do podwyżek

Home Broker zapytał banki, jakie rozwiązania przewidują dla swoich klientów dotkniętych podwyżką VAT oraz w jaki sposób ich umowy regulują postępowanie w przypadku takich okoliczności. Z przeprowadzonej ankiety wynika, że banki zgodnie pozwalają na podwyższenie kwoty kredytu. Stawiają jednak wymóg posiadania zdolności kredytowej weryfikowanej w oparciu o nowe dokumenty oraz wystarczającej wartości nieruchomości. Ukłon w sprawie klientów wykonuje Millennium Bank, gdzie w przypadku kredytów udzielanych do 12 mies. wstecz podwyższenie możliwe jest w oparciu o oświadczenie o dochodach. Kredytobiorca musi też udokumentować wzrost ceny poprzez przedstawienie aneksu do umowy przedwstępnej lub nowego oświadczenia inwestora zastępczego.