Karta kredytowa jest wygodnym narzędziem płatniczym, które daje posiadaczowi swobodę finansową i natychmiastowy dostęp do kredytu. Kredytu, który przez blisko dwa miesiące może być nieoprocentowany. Karta stanowi więc zabezpieczenie domowego budżetu i pomaga zachować płynność finansową w awaryjnych sytuacjach.

Jest jednak ważny warunek – karta musi być używana rozsądnie i z umiarem. Inaczej jej zasadnicza zaleta – łatwy dostęp do kredytu – może stać się pułapką. Karta potrafi bowiem bardzo szybko wpędzić posiadacza w pętlę zadłużenia, z której nie będzie mu łatwo się wyrwać.

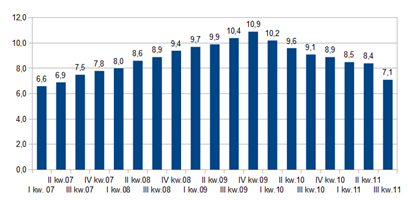

W Polsce rynek kart kredytowych przeżył szybki wzlot i bolesny upadek. W latach 2006-2009 obserwowaliśmy prawdziwy karciany boom – w ciągu czterech lat rynek urósł o 6,5 miliona kart, zbliżając się w końcówce 2009 roku do 11 milionów. Banki wydawały karty na potęgę, a Polacy zachłysnęli się plastikowym kredytem. Kartę bez trudu otrzymywały osoby o bardzo niskich dochodach, nawet rzędu 300-400 zł. Zdewaluowała się przy tym wartość plastiku – niegdyś symbol luksusu, w pewnym momencie stał się produktem masowym. Kartę typu gold można było otrzymać po udokumentowaniu dochodów na poziomie 1 tys. zł.

Edukacyjne braki winą psujących się długów

Niestety, w parze z rosnącą popularnością kart kredytowych nie poszła edukacja finansowa odbiorców. Okazało się, że gros posiadaczy kart nie widziało różnicy między zwykłą kartą debetową a kartą kredytową. Masowa dostępność kart w połączeniu z brakiem edukacji finansowej stanowiły mieszankę wybuchową, która eksplodowała podczas pierwszej fali kryzysu. Okazało się, że dla wielu osób szybki kredyt w karcie stał się receptą na finansową bolączkę spowodowaną spowolnieniem gospodarczym, trudnościami z regulowaniem rat kredytów czy utratą pracy. Zadłużenie na kartach zaczęło gwałtownie rosnąć, a zjawisku temu towarzyszył rosnący odsetek psujących się długów. W 2011 roku zadłużenie w kartach spisane na straty wynosiło blisko 20 proc. ogółu.

Liczba kart kredytowych w latach 2007-2011 (mln)

Źródło: NBP

Sektor bankowy na szczęście szybko dostrzegł zagrożenie, jakie kryje się w kartach. Już w 2009 roku banki rozpoczęły szereg działań prewencyjnych, mających na celu ograniczenie rosnącego długu. Zaczęto obniżać limity w ramach kart, na bieżąco monitorować zadłużenie i wygaszać karty klientom, którzy nie wydawali się wiarygodni finansowo. Także sami klienci zaczęli oddawać nieużywane karty lub obniżać ich limity. Na taki stan rzeczy wpływ miały rekomendacje nadzoru dotyczące obliczania zdolności kredytowej. Limit w karcie kredytowej musi być bowiem uwzględniony w wyliczeniach zdolności kredytowej jako kredyt możliwy do wykorzystania w dowolnej chwili. Dla klientów wnioskujących o kredyt mieszkaniowy karta kredytowa stanowiła zatem czynnik ograniczający możliwą do uzyskania kwotę na zakup mieszkania. Od końca 2009 r. do końca trzeciego kwartału 2011 roku rynek kart kredytowych skurczył się blisko o 4 mln do 7,1 mln sztuk.

Ostatnie dwa lata – zmiana kultury korzystania z kart

W ciągu ostatnich dwóch lat rynek kart kredytowych przeżył swego rodzaju oczyszczenie. Z jednej strony sami bankowcy zmienili podejście do kart. Dziś niezamówione plastiki nie są już wysyłane klientom do domów. Niechcianej karty kredytowej nie dostaną także osoby podpisujące umowę o kredyt ratalny w supermarkecie. Wnioskodawcy muszą udokumentować swoją zdolność kredytową, bo dziś nie dostaną karty jedynie na oświadczenie.

Najlepsze produkty bankowe oczami klientów – RAPORT |

|

Trzecia edycja plebiscytu Złoty Bankier stała się pretekstem do głębszego podsumowania stanu rynku bankowego i wskazania jego perspektyw na 2012 rok. Publikacją towarzyszącą wydarzeniu jest raport Najlepsze produkty bankowe 2011 oczami klientów [PDF] przygotowany przez Bankier.pl i PayU. Trzecia edycja plebiscytu Złoty Bankier stała się pretekstem do głębszego podsumowania stanu rynku bankowego i wskazania jego perspektyw na 2012 rok. Publikacją towarzyszącą wydarzeniu jest raport Najlepsze produkty bankowe 2011 oczami klientów [PDF] przygotowany przez Bankier.pl i PayU. |

Banki przyznają znacznie niższe limity kredytów w ramach kart niż jeszcze kilka lat temu. Zmieniło się także podejście samych klientów i kultura korzystania z kart kredytowych. Mniej osób zadłuża się jednorazowo, wykorzystując cały dostępny w ramach karty limit. Z kolei rośnie grono posiadaczy kart korzystających z nich w sposób świadomy. Przy ogólnym spadku liczby kart systematycznie rośnie liczba transakcji. Odnotowano też, że spada ich średnia wartość, co oznacza, że karty są częściej wykorzystywane do robienia drobnych zakupów. Systematycznie spada także zadłużenie z tytułu kart kredytowych. Z danych banku centralnego wynika, że na koniec listopada 2011 r. ogólne zadłużenie w kartach kredytowych wynosiło 13,5 mld zł, czyli już o 1,3 mld mniej niż w rekordowym pod tym względem roku 2009.

Konkurencyjna karta musi mieć dodatki

Rynek kart zmienia się także od strony produktowej. Jeszcze dwa-trzy lata temu dostępne na rynku oprocentowanie było bardzo zróżnicowane. Stawki dla dwóch podobnych kart wydanych przez dwa różne banki mogły różnić się nawet o połowę. Dziś nie można już szukać najlepszej karty, sugerując się jedynie tym parametrem. Dla większości plastików oprocentowanie sięgnęło maksymalnego dozwolonego przez prawo pułapu, czyli czterokrotności stopy lombardowej NBP.

Banki zmierzają jednak w innym kierunku. Coraz wyraźniejszy jest trend dołączania do kart programów rabatowych, multirabatowych czy usługi moneyback. Klienci korzystający z karty kredytowej zyskują dostęp do zniżek w określonych sieciach handlowych. Jest to najprawdopodobniej jeden z czynników, które powodują wzrost liczby transakcji kartowych i obniżają ich średnią wartość. Z rynku zniknęła część kart co-brandowych wydawanych z jednym partnerem, które jeszcze kilka lat temu banki wdrażały niemal masowo. Klientom zależy dziś bardziej na karcie wiążącej kilka programów.

Źródło: Bankier.pl