Marzec sprzyjał inwestowaniu na rynkach akcji, pomimo faktu, że obfitował w różne czynniki ryzyka. Najpoważniejszymi z nich było przejście tragicznej w skutkach fali tsunami w Japonii, awaria elektrowni atomowej Fukushima, czy upadek rządu w Portugalii.

Wydarzenia te niewątpliwie miały negatywne przełożenie na globalne rynki akcji, ale w minionym miesiącu nie zabrakło również pozytywnych informacji. Dzięki korzystnym danym makroekonomicznym, a także niesłabnącemu strumieniowi gotówki pompowanemu przez banki centralne do systemu finansowego, ostatecznie większość indeksów zdołała wyjść na plus.

Polski parkiet wypadł relatywnie dobrze na tle reszty zagranicznych rynków akcji. W efekcie tego główne indeksy giełdowe na GPW zdołały pobić szczyty trwającej już 2 lata hossy. WIG zyskał +2,5%, a WIG20 +3,7%. Nieco gorzej zaprezentował się indeks średnich spółek, którego wartość zmieniła się o +1,4%. Z kolei, po raz pierwszy od listopada 2010 r., ujemny wynik zanotował indeks sWIG80 (-0,2%). W podziale na sektory, najlepiej radziły sobie spółki paliwowe (+9,4%) oraz informatyczne (+5,6%), a ajgorzej firmy z branży spożywczej (-10,0%) i budowlanej (-3,0%).

W marcu, wzrostom cen akcji na krajowym parkiecie towarzyszył również wzrost cen obligacji. Indeks papierów dłużnych IROS, mierzący stopy zwrotu benchmarkowych obligacji skarbowych o oprocentowaniu stałym, wzrósł w marcu o +0,5%. W największym stopniu wzrosły ceny obligacji 5- letnich. Wskaźnik IROS-5, czyli ich subindeks wzrósł o +0,6%. Z kolei indeksy obligacji dwuletnich (IROS-2) oraz dziesięcioletnich (IROS-10), zyskały na wartości odpowiednio +0,5% oraz +0,2%.

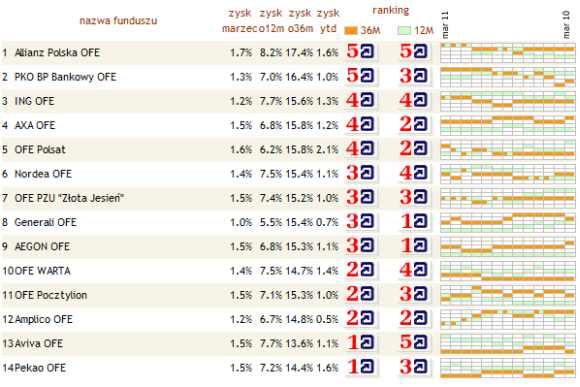

W wyniku sprzyjających warunków inwestycyjnych, wszystkie otwarte fundusze emerytalne wypracowały dodatnie stopy zwrotu. Średnio jednostka rozrachunkowa OFE zyskała w ciągu miesiąca +1,4%. Ponadto aż 13 spośród 14 działających funduszy zakończyła marzec z wynikami lepszymi od przyjętego przez nas benchmarku IRFU składającego się w 30% z rentowności WIG oraz w 70% z rentowności IROS. Tym razem zdecydowanie najlepszy wynik osiągnął Allianz Polska OFE (+1,7%), a zaraz za nim znalazły się OFE Polsat (+1,6%) oraz AXA OFE (+1,5%). Z kolei najgorszym funduszem w marcu był Generali OFE (+1,0%).

Komentarz do rankingu

W marcu zaszło relatywnie dużo zmian w ocenach OFE, które są przyznawane w naszym rankingu. W zestawieniu not długoterminowych, na uwagę zasługuje OFE Polsat, który z 3a w lutym awansował na 4a. Co prawda, jednocześnie fundusz obniżył w marcu swoją ocenę 12-miesięczną z 3a do 2a, ale w skali 36 miesięcy jego nota rośnie już drugi okres z rzędu. Z kolei fundusz Nordea OFE, który bo bardzo słabym lutym, kiedy to odnotował największy ze wszystkich funduszy spadek oceny długoterminowej (z 4a do 2a), w marcu podniósł swoją notę o jedno „oczko” do 3a.

W długoterminowym horyzoncie czasu, w marcu spadek oceny (z 3a do 2a) odnotował natomiast fundusz OFE Pocztylion. Ostatni raz tak słaby wynik, podmiot ten miał dopiero w maju 2009 roku. Zdrugiej strony OFE Pocztylion poprawił swoją 12-miesięczną ocenę, która tym razem wyniosła 3a. Stoją za tym bardzo dobre wyniki inwestycyjne, które pozwoliły nam zakwalifikować fundusz do pierwszego kwartylu pod względem miesięcznych stóp zwrotu za marzec. Miniony miesiąc OFE Pocztylion zamknął bowiem jedną z najwyższych stóp zwrotu na poziomie +1,47%, która była lepsza od benchmarku IRFU o +0,39 pkt proc.

W porównaniu z miesiącem ubiegłym, niezmiennie najwyższą relację zysku do ryzyka w horyzoncie 36 miesięcy utrzymują fundusze Allianz Polska OFE oraz PKO BP Bankowy OFE. Fundusz z grupy kapitałowej Allianz Polska zdołał również utrzymać najwyższą notę 5a za okres ostatnich 12 miesięcy. Najsłabszymi funduszami emerytalnymi, z notami 1a za ostatnie 3 lata, nadal pozostają Aviva OFE oraz Pekao OFE. W marcu, zmieniły się jedynie ich krótkoterminowe noty. Ten pierwszy fundusz awansował do 5a, a ten drugi spadł do 3a.

Zespół Analiz Online

Źródło: Analizy Online