Na razie nie ma żadnych sygnałów, by banki wydłużały maksymalny okres spłaty kredytów hipotecznych. Taki manewr pozwala poprawić zdolność kredytową, choć za cenę wyższych odsetek.

Od kilku tygodni banki mają na szyi nowe ograniczenie – muszą bardziej konserwatywnie liczyć zdolność kredytową. Zgodnie z zapisami rekomendacji T, które weszły w życie w grudniu 2010 r., suma wszystkich rat kredytowych spłacanych przez kredytobiorców nie może przekraczać 50 proc. zarobków netto. Jeśli ktoś zarabia powyżej średniej krajowej (dzisiaj ok. 3,5 tys. zł brutto), na spłatę rat może natomiast przeznaczyć 65 proc. pensji.

I tak osoba, która na rękę dostaje np. 2 tys. zł (poniżej średniej krajowej), na wszystkie raty będzie mogła przeznaczyć najwyżej 1 tys. zł. Narzucenie tego ograniczenia przez nadzór finansowy miało na celu zapobiegać nadmiernemu zadłużaniu się. Ale nawet przestrzegając skrupulatnie paragrafów rekomendacji, zdolnością kredytową w pewnym stopniu można manipulować.

Wydłużenie kredytu sporo kosztuje

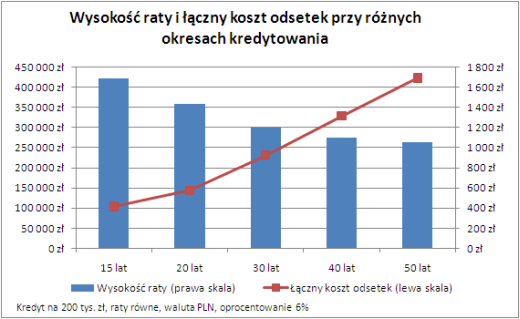

Jednym z takich trików jest wydłużenie okresu kredytowania. W jakim stopniu może to poprawić zdolność kredytową? Weźmy na przykład osobę zarabiającą 2,2 tys. zł netto, która chce wziąć 200 tys. zł kredytu hipotecznego. Przypomnijmy, że na wszystkie raty może przeznaczyć maksymalnie 1,1 tys. zł. Przy 2-proc. marży oprocentowanie kredytu wyniesie dzisiaj ok. 6 proc. Jeżeli kredyt będzie rozłożony na 30 lat, wówczas miesięczna rata wyniesie z grubsza 1,2 tys. zł. Nawet jeśli nie mamy na karku innych kredytów, to o 100 zł za dużo z punktu widzenia rekomendacji T. Wydłużmy zatem okres kredytowania o 10 lat. Przy 40-letnim okresie rata spadnie o 100 zł, a więc teoretycznie bank powinien już udzielić nam takiego kredytu, choć będziemy zadłużeni pod ustawowy korek. A jeśli wydłużymy spłatę kredytu do 50 lat? Rata spadnie o kolejne 50 zł.

Nie ma niestety nic za darmo. Wydłużając okres kredytowania dostajemy co prawda nieco niższą ratę, ale jednocześnie w górę idzie wartość odsetek, jakie będziemy musieli oddać. Dłużej bowiem trzymać będziemy pieniądze pożyczone od banku. W przypadku kredytu na 200 tys. zł przy równych ratach dla 50-letniego zobowiązania, łączny koszt odsetek wynosi niemal 423 tys. zł! To ponad 2 razy więcej niż pożyczyliśmy. Im krótszy okres, tym łączny koszt odsetek zdecydowanie maleje. Przy wyższych dochodach można sobie pozwolić na krótszy okres kredytowania. Dla kredytu na 30 lat, łączny koszt odsetek spada już do 231 tys. zł, a przy 15 latach do nieco powyżej 100 tys. To połowa tego co pożyczyliśmy.

Ale w praktyce nie widać, by wydłużanie okresu kredytowania robiło dzisiaj furorę w poprawianiu zdolności kredytowej. Banki coraz bardziej konkurują na rynku kredytów hipotecznych, ale od czasu wprowadzenia rekomendacji T żaden nie zdecydował się podrasować tego parametru.

Są inne sposoby, jeśli rata jest za wysoka

Większość doradców kredytowych Home Broker nie widzi też specjalnego zainteresowania dłuższym spłacaniem kredytu ze strony klientów. Z ich obserwacji wynika, że banki same nie proponują takiego rozwiązania. To właśnie rola doradcy kredytowego, by zaproponować wydłużenie spłaty.

Doradcy przyznają, że jeśli któryś bank liczy zdolność kredytową zbyt konserwatywnie, w pierwszej kolejności szuka się innej instytucji, która policzy ją nieco łagodniej. Kolejnym krokiem jest właśnie trik z wydłużeniem okresu kredytowania. Jeśli jeden daje kredyt na maksymalnie 30 lat, szuka się innego, bardziej elastycznego. Ale taka praktyka to nic nowego. Tak było na długo przed wprowadzeniem rekomendacji.

Wielu kredytobiorców nie przeraża długi okres kredytowania, bo i tak liczą na to, że kredyt spłacą przed terminem. Ale nie wszyscy klienci decydują się podkręcać go do oporu. – Klienci z reguły nie chcą dłuższego okresu kredytowania niż 30 lat – mówi jeden z doradców Home Broker.

A nie chcą, bo taki manewr kosztuje. – Moi klienci na informację o możliwości wydłużenia kredytu reagują pytaniem: o ile podwyższa to koszt odsetkowy? A ponieważ kredyt drożeje wówczas znacznie, rezygnują z takiego rozwiązania – opowiada inny doradca klienta.

Ale nie tylko dłuższy okres kredytowania może poprawić zdolność kredytową. W pewnym sensie wpływ na to ma rosnąca konkurencja banków. Konsekwentne ścinanie marż, jakie obserwujemy od kilku miesięcy, to przecież niższe oprocentowanie, a więc i niższa rata miesięczna przy tym samym okresie spłaty. Innym sposobem na poprawienie zdolności, proponowanym klientom przez doradców Home Broker, jest też skonsolidowanie innych zobowiązań, które posiada klient. Jeżeli połączy się kilka kredytów konsumpcyjnych, nieco więcej miejsca w domowym budżecie zostaje na ratę kredytu hipotecznego.

Na wysokość dostępnego kredytu wpływ może mieć też zmiana decyzji o walucie kredytu. Generalnie przy kredycie złotowym zdolność rośnie. W tym przypadku działa bowiem inna rekomendacja – S. Jeżeli wnioskujemy o kredyt walutowy, banki muszą tak obliczyć zdolność, jakbyśmy brali kredyt o 20 proc. większy niż w rzeczywistości (ma to chronić klientów przed osłabieniem się złotego do waluty kredytu, w wyniku czego rośnie rata). Jest jeszcze jedna metoda – przystąpienie do kredytu osób trzecich. Wówczas sumuje się zarobki osób wspólnie biorących kredyt.

Jak widać, zdolnością kredytową, a więc i dostępną kwotą kredytu, można do pewnego stopnia manipulować. Odradzamy jednak zadłużanie się pod sam korek. Jeżeli musimy na siłę zwiększać zdolność kredytową, to być może wyraźny sygnał, że cena mieszkania, które chcemy kupić na kredyt, jest poza naszym zasięgiem. Może wtedy warto zmienić plany zakupowe. W ten sposób zyskamy finansowy bufor bezpieczeństwa. I psychiczny komfort.

Źródło: Home Broker