Kredyt w rachunku oszczędnościowo-rozliczeniowym może być tańszy niż pożyczka gotówkowa. Klienci, którzy regularnie zasilają swoje konto, mogą bez większych formalności zadłużyć się do dwu- lub trzykrotności osiąganych dochodów. Koszt spłaty kredytu w ROR w wysokości 10 tys. zł jest niekiedy o kilkaset zł niższy niż koszt pożyczki gotówkowej – wynika z porównania Bankier.pl.

Czym jest limit w koncie

Kredyt w rachunku oszczędnościowo-rozliczeniowym (limit w koncie ROR) to możliwość zadłużenia się do wysokości ustalonej w umowie między klientem a bankiem. Klient, któremu brakuje gotówki, może wypłacić gotówkę z konta, zapłacić kartą lub wykonać przelew, mimo że na koncie nie ma już pieniędzy. Każda nowa wypłata zwiększa kwotę zaciągniętego kredytu, a każda wpłata zmniejsza go. Gdy saldo konta jest dodatnie, bo klient spłaci zadłużenie i należne odsetki, możliwe jest ponowne zadłużenie się – jednorazowo lub stopniowo – aż do wysokości limitu zadłużenia.

Zazwyczaj odsetki od zadłużenia naliczane są co miesiąc, a kredyt jest automatycznie odnawiany po roku. Zawarcie umowy o przyznaniu, zmianie limitu lub zamknięciu kredytu w koncie odbywa się przez Internet lub osobiście w oddziale banku.

Ta forma zadłużenia nie jest szczególnie promowana przez banki, a poziom zadłużenia z tytułu limitów w koncie pozostaje na stabilnym poziomie. Jak wynika z danych Narodowego Banku Polskiego, w lutym 2010 r. zadłużenie osób prywatnych w rachunkach bieżących wynosiło 10,8 mld zł, czyli zaledwie o 460 mln więcej niż w lutym 2009 r. Tymczasem zadłużenie z tytułu kart kredytowych wzrosło w tym okresie o ponad 2 mld zł, osiągając poziom 14,7 mld zł.

Kto może dostać kredyt w rachunku

Warunkiem uzyskania kredytu w koncie jest posiadanie rachunku osobistego, który jest regularnie zasilany. Większość banków wymaga od klienta co najmniej półrocznego stażu. Jednak niektóre instytucje stawiają potencjalnym kredytobiorcom mniejsze wymagania, zwłaszcza, że w grę wchodzi „związanie” klienta nie tylko kredytem, ale również kontem osobistym, które daje dodatkowe profity i perspektywy dalszej współpracy. PKO BP, Getin Bank czy Bank Pocztowy uruchomią kredyt w rachunku osobistym już po miesiącu korzystania z konta lub po pierwszym wpływie na ROR. Pekao SA deklaruje natomiast, że przyzna limit nowym klientom, którzy dostarczą wyciąg z konta z innego banku za ostatnie 3 miesiące.

Maksymalna wysokość kredytu odnawialnego także zależy od oferty banku. Z reguły klient zasilający swoje konto regularnie powinien dostać kredyt w wysokości dwu- lub trzykrotności miesięcznych wpływów na rachunek. PKO BP oferuje nawet sześciokrotność wpływów na konto.

Ile to kosztuje

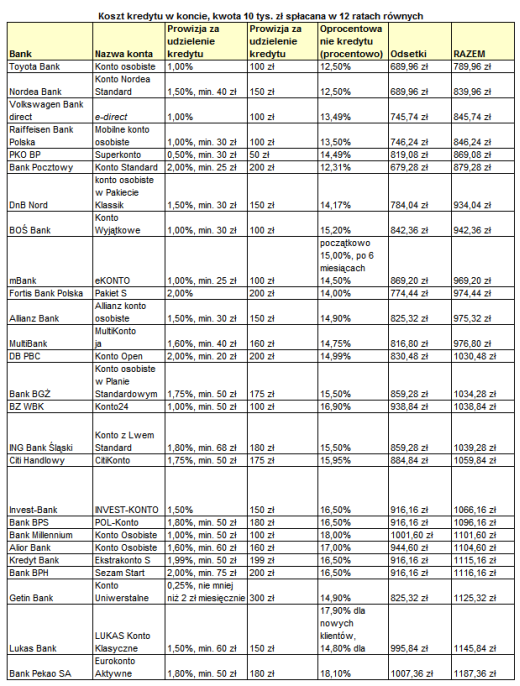

Oprocentowanie kredytu w ROR w większości banków oscyluje wokół 15 proc. od wykorzystanego limitu, a prowizja za przyznanie wynosi od 1 do 2 proc. Wysokość oprocentowania zazwyczaj jest uzależniona od wysokości limitu: im wyższy limit w rachunku osobistym, tym niższe oprocentowanie. Najwięcej płacą klienci, którzy korzystają z niewielkich limitów, np. 1 tys. zł. W definicji prowizji za przyznanie lub odnowienie kredytu większość instytucji ustanawia dodatkowy próg kwotowy, np. „1 proc., nie mniej jednak niż 50 zł”. Warto zwrócić uwagę, że przy limicie w wysokości 1 tys. zł opłata 50 zł to już 5 procent kredytu. Wysokość tej prowizji jest ważna przede wszystkim dla osób, które zadłużają się sporadycznie, a kredyt w koncie traktują jako zabezpieczenie na czarną godzinę. Opłata ta jest bowiem pobierana co roku i może być uciążliwa dla osób rzadko korzystających z kredytu. Lepszym rozwiązaniem będzie niekiedy karta kredytowa, ale pod warunkiem, że bank pobiera niską opłatę za jej wydanie i wznowienie.

W odróżnieniu od standardowej pożyczki, odsetki za limit w rachunku naliczane są jedynie od wykorzystanej kwoty. Oznacza to, że limit kredytowy może być nie tylko pożyczką na konkretny zakup, ale również doskonałym zabezpieczenie domowego budżetu, na przykład przy nieregularnych dochodach. W takiej sytuacji klient ponosi tylko koszt uruchomienia pożyczki oraz jej odnowienia po roku i w praktyce może nawet nie zauważyć, że korzysta z kredytu. Ma to jednak także negatywne strony – osoby mniej zdyscyplinowane mogą mieć problemy z uregulowaniem zadłużenia, bo dostęp do pieniędzy jest bardzo łatwy, a bank nie wymaga co miesiąc spłaty kwoty minimalnej lub uregulowania stałej raty.

Z zestawienia przygotowanego przez Bankier.pl wynika, że za limit w wysokości 10 tys. zł najmniej zapłacą klienci banków: Toyota Bank (12,5 proc.), Nordea Bank Polska (12,5 proc.), Volkswagen Bank direct (13,49 proc.) i Raiffeisen Bank Polska (13,5 proc.). 10 tys. spłacane w 12 ratach równych wraz z prowizją będzie kosztować w Toyota Banku niecałe 790 zł, w Nordei 840 zł, w VW Banku 845 zł, a w Raiffeisenie niecałą złotówkę więcej. W instytucjach, które znalazły się na końcu zestawienia, taka pożyczka będzie kosztowała 1100–1200 zł.

O czym warto pamiętać

Opłatą, która może stanowić dodatkowy koszt kredytu, jest prowizja za prowadzenie ROR. Ta opłata jest jednak pobierana od posiadacza rachunku niezależnie od tego, czy korzysta z kredytu, czy nie. Na prowizję tę powinny zatem zwrócić uwagę osoby, które zakładają ROR tylko po to, by zyskać dostęp do niskiego oprocentowania limitu w koncie.

Na koniec każdego miesiąca nie należy mieć limitu wykorzystanego do ostatniej złotówki. Bank nalicza bowiem miesięczne odsetki od kredytu i próbuje je pobrać z konta w ramach limitu. Jeśli nie będzie takich środków, zadłużenie staje się przeterminowane – i kosztowne.

W naszych obliczeniach kosztów kredytów w koncie założyliśmy, że klient pobiera z konta wszystkie oszczędności oraz cały kredyt, a następnie spłaca kredyt w równych ratach miesięcznych. W realnych warunkach koszt obsługi kredytu powinien być niższy z uwagi na inne wpłaty dokonywane w międzyczasie.

Dobrze wybrane saldo debetowe powinno być tańsze niż kredyt gotówkowy przy analogicznych założeniach. Miesięczny koszt obsługi tego ostatniego w BZ WBK wynosi od 884 zł, w Eurobanku już 1840 zł, a w PKO BP – 1940 zł.

Limit kredytowy to bardzo dobra alternatywa dla zwykłej pożyczki gotówkowej lub karty kredytowej. Klient powinien jednak odpowiednio balansować poziomem zadłużenia i, jeśli nie jest to konieczne, nie schodzić pod kreskę. Dla osób zdyscyplinowanych i rozważnie planujących poziom wydatków kredyt w ROR może być najtańszym źródłem sfinansowania konkretnego zakupu czy nawet wakacyjnych wojaży.

Wojciech Boczoń

opracowanie tabeli Katarzyna Wojewoda

Źródło: Bankier.pl