Osoby, których nie zadowalają odsetki od lokatach bankowych powinny pamiętać, że nie ma zysków bez ryzyka. Expander radzi jednak jak zachować szanse na wysokie zyski, ale znacząco zmniejszyć ryzyko. Podstawowa zasada to, aby nie stawiać wszystkiego na jedną kartę.

Chcąc uzyskać zyski wyższe niż te jakie przynoszą lokaty bankowe trzeba podjąć pewne ryzyko. Im wyższych korzyści oczekujemy tym to ryzyko jest większe. Istnieją jednak sposoby na to, aby to ryzyko minimalizować, zachowując jednak szanse na szybkie pomnożenie kapitału. Jednym z takich sposobów jest dywersyfikacja, czyli rozproszenie ryzyka dzięki lokowaniu pieniędzy w różne rodzaje funduszy, akcji czy innych rodzajów aktywów. Aby wyjaśnić co daje dywersyfikacja przyjrzymy się skrajnemu przypadkowi bardzo ryzykownej inwestycji.

Przypuśćmy, że mamy 10 000 zł i chcemy te pieniądze bardzo szybko pomnożyć, godząc się jednocześnie na bardzo wysokie ryzyko inwestycji. Wiemy o dwóch spółkach, które znajdują się w trudnej sytuacji. Obie w najbliższym czasie mogą ogłosić niewypłacalność. Jeśli w nie zainwestujemy możemy stracimy swoje pieniądze. Spółki mogą jednak również otrzymać pożyczkę, za którą dokończą bieżące zlecenia i wtedy ich akcje 3-krotnie zdrożeją.

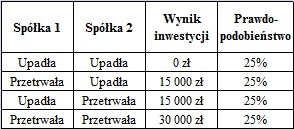

Jeśli za całą kwotę 10 000 zł kupimy akcje tylko jednak spółki, to będziemy mieli takie same szanse na uzyskanie 30 000 zł jak i utratę wszystkich oszczędności. Jeśli jednak w obie spółki zainwestujemy po 5 000 zł, to istnieją aż 4 możliwe scenariusze. Mamy spore szanse (2 z 4 przypadków) na to, że przynajmniej jedna spółka przetrwa. Wtedy inwestycja przyniesie zysk. Co prawda 5 tys. zł przepadnie, ale drugie 5 000 zł zamieni się w 15 000 zł.

Kupując jedną spółkę prawdopodobieństwo straty to 50%

Pozostałe dwa przypadki, to sytuacja, w której obie spółki przetrwają i wtedy uzyskamy 30 000 zł lub obie upadną i stracimy wszystko. Dywersyfikacja, czyli inwestycja w dwie spółki spowodowała więc, że ryzyko utraty wszystkich pieniędzy się zmniejszyło. Tylko w jednym na 4 przypadki stracimy wszystko. Gdy kupimy akcje tylko jednej, prawdopodobieństwo straty wynosi aż 50%.

Kupując dwie spółki prawdopodobieństwo straty to 25%

Dywersyfikacja ma jednak pewną wadę. Zmniejsza nie tylko prawdopodobieństwo straty, ale również najwyższego zysku. W przypadku jednej spółki szansa na najwyższy zysk wynosi 50%. Przy dwóch spółkach zyskamy 30 000 zł tylko w jednym na cztery przypadki.

Oczywiście w rzeczywistości dywersyfikacja przydaje się nie tylko w tak skrajnych przypadkach. Warto ją wykorzystywać również przy inwestycjach obarczonych niższym ryzykiem. Jest ona tym skuteczniejsza im więcej aktywów (akcji, obligacji, funduszy itp.) znajduje się w portfelu inwestora. Jej skuteczność rośnie również, gdy składniki portfela są od siebie niezależne. Najlepiej więc, aby np. akcje kupowanych spółek należały do różnych branż. Można też np. kupować fundusze inwestujące w różnych częściach świata.

Odpowiednio zbudowany portfel inwestycyjny obniża więc ryzyko inwestycji. Jednocześnie pozwala jednak zachować szanse na wysokie zyski. Warto więc korzystać z różnych rodzajów aktywów i dobierać je odpowiednio do oczekiwanego poziomu zysków oraz akceptowanego poziomu ryzyka. Na bezpłatną pomoc w zbudowaniu takiego portfela możemy liczyć kontaktując się z doradcą finansowym.

Źródło: Expander