O prawie 10 tys. zł spadła w wyniku jednej decyzji RPP zdolność kredytowa 3-osobowej rodziny zarabiającej 5 tys. zł netto. Osoby, które albo mają już decyzję kredytową, albo szybko złożą wniosek, mają jeszcze szansę „uratować” swoją zdolność.

Środowa decyzja RPP spowodowała natychmiastowy wzrost stopy WIBOR. O ile jeszcze w środę 3-stawka wynosiła 4,94%, to wczoraj było to już 5,05%. Gdyby WIBOR miał w pełni odzwierciedlić skalę podwyżek stóp oficjalnych, wzrósłby do 5,19%. Sadząc po notowaniach kontraktów FRA, rynek oczekuje takiego poziomu w perspektywie miesiąca – dwóch miesięcy. Zmiana stopy rynkowej, oprócz tego, że powoduje wzrost raty kredytowej, ma też inny ważny skutek – obniża zdolność kredytową. A to oznacza, że rynek kredytów hipotecznych, który nie ochłonął jeszcze po styczniowym zaostrzeniu zasad wyliczania zdolności (rekomendacja SII), czeka kolejna próba. Tym razem przyczyna leży jednak nie po stronie nadzoru, a władz monetarnych.

Wyparowały dwa metry mieszkania

Korzystając z kalkulatora jednego z banków z pierwszej piątki pod względem sprzedaży kredytów mieszkaniowych, oszacowaliśmy, jaki wpływ na zdolność miała wczorajsza podwyżka stopy WIBOR (jest ustalana raz dziennie). Do obliczeń przyjęliśmy, że marża kredytu wynosi 1%, a rodzina jest 3-osobowa i osiąga dochód na poziomie 5 tys. zł netto. Nie spłaca innych zobowiązań. O ile jeszcze w środę zdolność dla takiej rodziny można było szacować w naszym przykładzie na 362 tys. zł, to dzień później było to już 358 tysięcy. Oczekiwany wzrost stopy WIBOR w okolice 5,2%, spowodowałby dalszy spadek zdolności poniżej 353 tys. zł. Efekt jednej podwyżki RPP w sumie oznacza więc zdolność kredytową niższą o prawie 10 tys. zł. Jest to oczywiście wielkość przykładowa, wyliczenia poszczególnych banków mogą się bowiem od siebie różnić. Poza tym, w przypadku osób lepiej zarabiających, różnica będzie większa. Gdyby tę różnicę odnieść do średniej ceny transakcyjnej mieszkania w 16 największych miastach Polski z ostatnich trzech miesięcy (5 473 zł dane Home Broker i Open Finance), oznaczałaby ona możliwość zakupu mieszkania mniejszego o prawie dwa metry.

Spadek cen mieszkań zniwelował wcześniejsze podwyżki stóp

Ale uwaga! Środowa podwyżka stóp oficjalnych – choć pierwsza po dłuższej przerwie – była już piątą w obecnym „cyklu”. Od początku 2011 r. stopy zostały podniesione łącznie o 1,25 pkt. proc. W tym czasie 3-miesięczny WIBOR wzrósł łącznie o 1,11%. Efekt tylko tej zmiany, nie licząc spadku zdolności w wyniku zaostrzenia wymagań przez nadzór, to możliwości zakupowe mieszkania mniejsze o 44 tysiące złotych. Oznacza to, że rodzina z naszego przykładu musiałaby zrezygnować z zakupu 8 metrów kwadratowych mieszkania. Na szczęście ten ubytek zdolności został praktycznie zniwelowany przez spadek cen mieszkań (średnia cena transakcyjna w styczniu 2011 r., wyniosła 6090 zł za metr).

WIBOR w bankach nie rośnie do razu

Spadku zdolności spowodowanego obecnym wzrostem stopy WIBOR powinny uniknąć osoby, który już złożyły wniosek o kredyt, w szczególności jeśli mają już wstępną decyzję kredytową. Jeśli nie będą zwiększać wnioskowanej kwoty kredytu, czy zmieniać rodzaju zabezpieczenia, powinny spać spokojnie. Szansę na „starą” zdolność mają też osoby, które dopiero chcą ubiegać się o kredyt, jeśli zrobią to dosyć szybko. Banki nie aktualizują bowiem WIBOR-u codziennie, tylko raz na jakiś czas, co miesiąc, kwartał lub co sześć miesięcy. Co miesiąc robią to na przykład mBank, MultiBank i Pekao SA.

|

Bank |

Rodzaj WIBOR |

Ustalenie i aktualizacja stawki referencyjnej |

|

Alior Bank |

3M |

Z przedostatniego dnia roboczego, aktualizacja co 3 miesiące |

|

Bank BGŻ |

6M/1Y |

Z przedostatniego dnia roboczego, co 6 miesięcy/1 rok |

|

Bank Millennium |

3M |

Z ostatniego dnia roboczego miesiąca poprzedzającego zmianę, aktualizacja co 3 miesiące. |

|

Bank Pocztowy |

3M |

Z ostatniego dnia roboczego poprzedzającego zmianę, aktualizacja co 3 miesiące |

|

BNP Paribas Fortis |

3M |

W dniu uruchomienia kredytu, aktualizacja co 3 miesiące |

|

BOŚ Bank |

6M |

Ustalany dwa dni przed nowym okresem, aktualizacja co 6 miesięcy |

|

BPH |

1M/3M/6M |

Z przedostatniego dnia, aktualizacja w ostatnim dniu każdego mijającego miesięcznego/3 miesięcznego/6 miesięcznego okresu obrachunkowego, liczonego od dnia wypłaty kredytu |

|

BZ WBK |

3M |

Z przedostatniego dnia roboczego, aktualizacja co 3 miesiące |

|

3M |

Średnia arytmetyczna z notowań WIBOR 3M z okresu 22-27 dnia ostatniego miesiąca poprzedzającego 3-miesięcznego okresu. Aby uległa zmianie musi się zmienić o przynajmniej 0,25 p.p., aktualizacja co 3 miesiące. WIBOR do pierwszej raty ustalany przez bank, raz na kwartał. |

|

|

Deutsche Bank PBC |

3M |

Ustalany we wtorek lub czwartek poprzedzający zmianę, aktualizowany co 3 miesiące |

|

DnB NORD |

3M |

Stopa ustalana 5 dnia każdego miesiąca (notowanie 2 dni robocze przed ta datą), aktualizacja co 3 miesiące. |

|

Eurobank |

3M |

Stopa ustalona 25. dnia ostatniego miesiąca kwartału kalendarzowego, aktualizacja 1 stycznia, 1 kwietnia, 1 lipca, 1 października |

|

Getin Noble Bank |

3M |

Nowa stawka obowiązuje od 9-go dnia najbliższego miesiąca będącego początkiem nowego kwartału rozliczeniowego. Stawka referencyjna obliczana jest jako średnia ze stawek WIBOR 3M z pierwszych pięciu dni roboczych miesiąca poprzedzającego 3-miesięczny okres obowiązywania stawek. Aktualizacja pod warunkiem zmiany o przynajmniej 10 punktów bazowych w stosunku do stawki referencyjnej poprzednio obowiązującej. |

|

Idea Bank |

3M |

Stawki obowiązują od 22. dnia miesiąca będącego początkiem nowego kwartału rozliczeniowego. Obliczane są jako średnia ze stawek WIBOR 3M z pierwszych pięciu dni roboczych miesiąca w którym zaczyna się 3-miesięczny okres obowiązywania stawek. Aktualizacja pod warunkiem zmiany o przynajmniej 10 punktów bazowych w stosunku do stawki referencyjnej poprzednio obowiązującej. |

|

ING Bank |

6M |

Stopa ustalana na dzień płatności raty. Pierwsza, z ostatniego dnia roboczego miesiąca poprzedzającego miesiąc zawarcia umowy kredytu. Aktualizacja co 6 miesięcy. |

|

Kredyt Bank |

3M |

Stopa ustalana w dniu poprzedzającym dzień spłaty raty. Dla pierwszej raty z ostatniego dnia roboczego miesiąca poprzedzającego miesiąc zawarcia umowy kredytu. Aktualizacja co 3 miesiące |

|

mBank |

3M |

Ustalana na początku miesiąca. Aktualizacja co miesiąc, pod warunkiem zmiany stopy referencyjnej o przynajmniej 0,1 p.p. |

|

Multibank |

3M |

Ustalana na początku miesiąca. Aktualizacja co miesiąc, pod warunkiem zmiany stopy referencyjnej o przynajmniej 0,1 p.p. |

|

Nordea Bank |

3M |

Z ostatniego dnia roboczego poprzedzającego zmianę (płatność raty), aktualizacja co 3 miesiące |

|

Pekao Bank Hipoteczny |

6M |

Sprzed dwóch dni przed wypłatą kredytu, aktualizowana co 6 miesięcy w tym samym dniu miesiąca, w którym była wypłata kredytu |

|

Pekao SA |

3M |

Średnia notowań z ostatniego miesiąca. Aktualizowana co miesiąc, pod warunkiem zmiany stopy referencyjnej o przynajmniej 0,25 p.p. |

|

PKO Bank Polski |

3M |

Z przedostatniego dnia roboczego, aktualizacja co 3 miesiące |

|

Polbank EFG |

3M |

Ustalana w dniu uruchomienia kredytu. Aktualizowana co 3 miesiące. |

|

Raiffeisen Bank |

3M |

Średnia z 5 ostatnich notowań w kwartale. Aktualizacja 1 stycznia, 1 kwietnia, 1 lipca, 1 października |

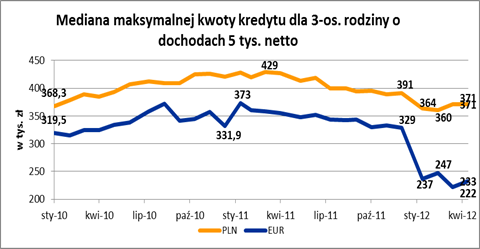

Warto też spojrzeć na zdolność kredytową 3-osobowej rodziny z naszego przykładu wyliczanej jako średnia dla wszystkich banków. W takim ujęciu nie możemy co prawda wyłapać, jaka zmiana nastąpiła w ostatnich dwóch dniach, ale możemy ocenić, jak zdolność zmieniła się od początku „cyklu” podwyżek, czyli od stycznia 2011 roku. Co więcej, takie zestawienie uwzględnia również spadek zdolności wywołany rekomendacją SII. O ile przeciętnie na rynku w kwietniu nasza rodzina mogła liczyć na 371 tys. zł kredytu, to w styczniu 2011 r. było to 428 tysięcy. Różnica wynosi aż 57 tysięcy.

Źródło: Home Broker