Jeśli poprawnie sporządzisz wniosek kredytowy, przyspieszysz procedurę przyznawania kredytu. Czasami możesz też spróbować negocjować warunki proponowane przez bank, aby oszczędzić pieniądze i uniknąć przykrych niespodzianek podczas spłacania kredytu.

Na początek idzie wniosek

Procedura kredytowa rozpoczyna się od złożenia wniosku w oddziale banku, za pośrednictwem przedstawiciela banku lub kanałem elektronicznym. We wniosku powinny być zawarte wszystkie elementy istotne z punktu widzenia oceny zdolności kredytowej, identyfikacji celu i zakresu kredytowania, oczekiwanej sumy kredytu, a także proponowanych warunków zabezpieczenia i spłaty kredytu. Wniosek kredytowy jako dokument powinien uwzględniać dodatkowe załączniki, które potwierdzają informacje, deklaracje i założenia przedstawione przez kredytobiorcę lub kredytobiorców we wniosku.

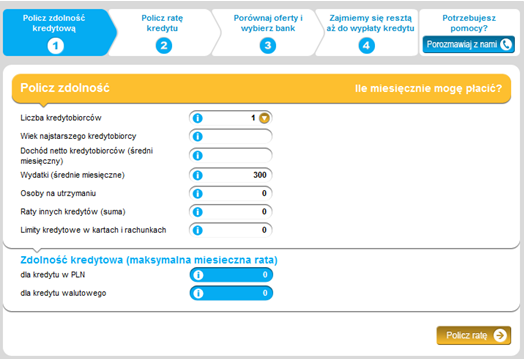

Współcześnie coraz częściej procedurę kredytową można rozpoczynać w sieci. Pozwala to oszczędzić czas i lepiej dopasować ofertę do własnych oczekiwań. Zakres danych i dokumentacja kredytowa ostatecznie będą jednak takie same.

Źródło: www.invigo.pl

Wypełnienie wniosku internetowego to dopiero pierwszy krok. Nie ominie nas rozmowa z przedstawicielem banku.

Decyzja i kredyt nawet w trzy dni

Weryfikacja danych zawartych we wniosku odbywa się w banku poprzez formalną analizę dokumentów, wewnętrznych i zewnętrznych baz danych, a także inne działania zmierzające do potwierdzenia stanu faktycznego (wizja lokalna na budowie domu, rozmowa z kredytobiorcą). Te działania są coraz bardziej sformalizowane i scentralizowane, przez co kredytobiorca ma mniejsze możliwości wyjaśnienia ewentualnych wątpliwości w rozmowach z bankowcem – decydujący jest credit scoring, czyli algorytm oceny wniosku. Co gorsza, wydłuża się czas oceny. W niektórych bankach trwa to nawet trzy miesiące, przeciętnie zaś tydzień lub dwa. Im lepiej jesteśmy przygotowani, tym szybciej bank podejmie decyzję. Rekordziści otrzymują kredyt hipoteczny trzy dni po złożeniu kompletu dokumentów.

Liczy się tylko to, co zapisano w umowie

Umowa kredytu musi być zawarta na piśmie i określać w szczególności:

- strony umowy – identyfikacja odbywa się na podstawie warunków reprezentacji, co w praktyce oznacza konieczność przedstawienia przez kredytobiorcę przynajmniej dwóch dokumentów potwierdzających jego tożsamość i zdolność do podejmowania czynności prawnych,

- cel, na który kredyt został udzielony; zazwyczaj cel kredytowania jest powiązany z przedmiotem zabezpieczenia (np. kredyt mieszkaniowy, kredyt samochodowy),

- kwotę kredytu, walutę denominowania kredytu i wymaganą wysokość udziału własnego, aby możliwe było zrealizowane celu kredytu,

- wysokość nominalnego, a w przypadku kredytów konsumenckich również rzeczywistego oprocentowania kredytu i warunki jego zmiany; oprocentowanie powinno być stałe lub określone jako stopa bazowa i stała marża, oprocentowanie zmienne uniemożliwia kontrolowanie kosztów kredytu,

- prowizje, jeżeli umowa je przewiduje, szczególnie te związane z przygotowaniem umowy oraz uruchomieniem i obsługą kredytu .

W zapisach umownych liczy się precyzja określania obowiązków kredytobiorcy, unikajmy więc trybów warunkowych. Im więcej słów: „może”, „powinien”, „jeśli”, tym więcej pułapek na klienta. Trzeba też zwrócić uwagę na tak oczywiste zapisy, jak zobowiązanie do aktualizacji danych osobowych i o stanie finansów. Zwykle są one martwe, ale w sytuacjach krytycznych banki szybko sobie o nich przypominają.

Uwaga na kruczki z ukrytymi kosztami

Do innych warunków koniecznych, które muszą znaleźć się w umowie, należy przedstawienie:

- zasad i terminów spłaty kredytu ze szczególnym uwzględnieniem spłaty części kapitału i kosztów odsetek,

- sposobu i trybu ustanowienia zabezpieczenia spłaty kredytu,

- uprawnień banku związanych z kontrolą wykorzystania i spłaty kredytu,

- terminów postawienia do dyspozycji kredytobiorcy środków pieniężnych z uwzględnieniem celu kredytowania i trybu wydatkowania środków,

- warunków dokonywania zmian i rozwiązania umowy, co jest szczególnie istotne w przypadku chęci zmiany ogólnych warunków kredytowania; z punktu widzenia obu stron umowy powoduje to konieczność uzyskania każdorazowej zgody na zmianę warunków kredytu.

Dalsze zmiany są prawie niemożliwe

Konsekwencje lekkomyślnie przyjętych lub – co gorsza – nieuświadomionych zapisów umownych mogą być daleko idące. Z uwagi na dużą liczbę różnych parametrów rzeczywiste koszty kredytowania można obliczyć precyzyjnie dopiero po zakończeniu umowy. Potencjalne koszty, których projekcję zawiera umowa kredytowa, będą wtedy zbliżone do rzeczywistych, gdy jak najwięcej parametrów będzie miało charakter stały lub quasi-stały. Na przykład oprocentowanie kredytu powinno składać się ze stałej marży banku i wskaźnika WIBOR 3M, a nie ze zmiennej marży, uzależnionej od tajemniczych zmiennych.

Komisja Nadzoru Finansowego bacznie przygląda się zapisom w umowach, które mogą być niekorzystne dla klientów. Na podstawie własnych obserwacji i sygnałów od klientów KNF wydaje rekomendacje, które zobowiązują banki do zaprzestania określonych praktyk lub wprowadzenia zmian w umowach. znajdują się przykłady negatywnych praktyk bankowych związanych ze stosowaniem spreadu walutowego oraz wnioski i zalecenia KNF. Opisane tam zdarzenia miały miejsce przed wprowadzeniem Rekomendacji S (II).

Jeszcze raz podkreślmy, że kredyt udzielany jest tylko po spełnieniu przez kredytobiorcę kompletu warunków, szczególnie w zakresie zdolności kredytowej i przedstawienia zabezpieczenia spłaty kredytu. Zakres umowy kredytowej jest determinowany prawem bankowym, ale banki mają margines swobody w kształtowaniu zapisów, stąd kredytobiorcy zawsze przed złożeniem podpisu powinni dokładnie analizować skutki zapisów i w razie uzasadnionych wątpliwości dążyć do zmiany treści.

Jeśli trzeba, próbuj negocjować

Nawet jeśli negocjacje skończą się tylko na doprecyzowaniu zapisów, to i tak korzyści będą wymierne. Często okazuje się bowiem, że oferta reklamowana jako najtańsza i najbardziej dostępna jest kosztową pułapką dla tzw. „wyjadaczy wisienek”. Z pozoru mniej atrakcyjne oferty później okazują się dużo bezpieczniejsze kosztowo, ale o tym dowiemy się dopiero w trakcie spłaty. Ostateczną ocenę jakości umowy kredytowej i warunków w niej zawartych poznamy dopiero po spłacie ostatniej raty. Kredyty są dla ludzi, najważniejsze, żeby spać spokojnie wiedząc, że w umowie nie ma żadnych pułapek, których można było uniknąć.

Bogusław Półtorak

Źródło: Bankier.pl