Oprocentowanie kredytów hipotecznych w większości banków zależy od 3-miesięcznej stopy WIBOR. To korzystniejsze rozwiązanie niż stopa 6-miesięczna, która historycznie jest wyższa – wskazuje analiza Home Broker Doradcy Finansowi. Różnica zaciera się jednak w okresie podwyżek stóp procentowych.

Rynek oczekuje, że Rada Polityki Pieniężnej nie zmieni stóp procentowych na kończącym się dziś posiedzeniu. Jednocześnie przewiduje, że do podwyżki dojdzie w III kwartale br. Home Broker już dziś sprawdził, który WIBOR – 3-, 6- czy 12-miesięczny – jest najkorzystniejszy dla kredytobiorców w okresie podwyżek stóp procentowych.

WIBOR 3M najniższy

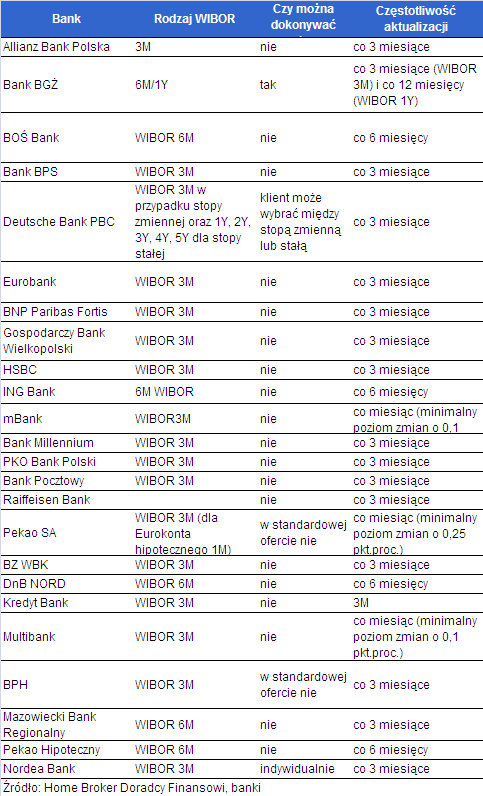

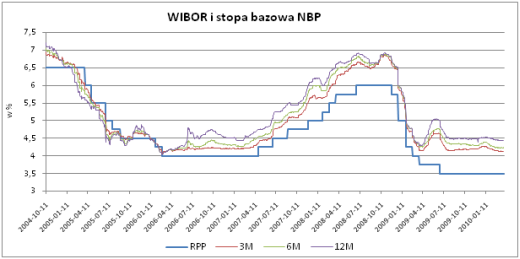

W większości banków oprocentowanie kredytów mieszkaniowych zależy od 3-miesięcznej stopy WIBOR. Są jednak takie, które posługują się 6-miesięczną a nawet roczną stopą WIBOR. Według 6-miesięcznej oprocentowane są kredyty mieszkaniowe w BOŚ, DnBNord czy ING. BGŻ daje klientom wybór między WIBOR-em półrocznym i rocznym. Mniej więcej od początku 2006 roku widoczna jest prawidłowość, że stopa 3M ma najniższą wartość, 6M jest wyższa, a 12M najwyższa, bez względu na to czy znajdujemy się w cyklu podwyżek czy obniżek stóp administracyjnych. Można to tłumaczyć niższym ryzykiem pożyczania środków na krótszy termin.

Uwaga na aktualizację stopy bazowej

Gdyby banki do wyliczania raty kredytu posługiwały się aktualnym poziomem stawki referencyjnej najkorzystniejszym wariantem byłby więc WIBOR 3M. W praktyce sytuacja jest bardziej skomplikowana, gdyż stawka w bankach nie zmienia się codziennie, ale raz na kwartał, pół roku czy rok. Zwykle jest tak, że jeśli bank posługuje się WIBOR-em 3M, aktualizuje jego wartość raz na kwartał, a jeśli WIBOR-em 6M – raz na pół roku. Są jednak wyjątki. W mBanku i MultiBanku, które stosują 3-miesięczny WIBOR aktualizacja stawki następuje co miesiąc (obowiązuje wartość z przedostatniego dnia roboczego poprzedniego miesiąca). Mazowiecki Bank Regionalny co 3 miesiące aktualizuje z kolei WIBOR 6M, a Pekao SA co miesiąc aktualizuje WIBOR 3M.

Różne są też zasady aktualizacji. Większość banków przyjmuje na kolejny okres wartość WIBOR z ostatniego dnia roboczego poprzedniego okresu, np. kwartału. Ale nie zawsze tak jest. Przykładowo Pekao SA wylicza na kolejny miesiąc wartość WIBOR 3M na podstawie średniej z notowań od 1. do 25 dnia poprzedniego miesiąca. Zmiana musi być większa niż 0,25 pkt. proc.

Symulacja „kredytowego” WIBOR-u

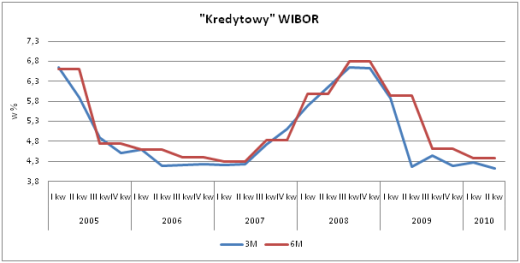

Home Broker przeprowadził symulację poziomu stopy WIBOR, w zależności od częstotliwości jej zmian. Przyjęliśmy, że stopa 3-miesięczna obowiązuje przez kwartał kalendarzowy, a jej poziom jest ostatnią wartością z poprzedniego kwartału, a stopa 6-miesięczna obowiązuje przez pół roku i jej poziom jest ostatnią wartością z poprzedniego półrocza. W symulacji pominęliśmy WIBOR 12M ze względu na jego niską popularność.

Z symulacji wynika, że najkorzystniejszym wariantem jest stopa 3M. Jej średni poziom przy aktualizacji raz na kwartał wynosi od początku 2005 r. 4,55%. W przypadku stopy 6M oraz aktualizacji co pół roku średni poziom to 4,74%.

W okresie podwyżek stóp dodatkowe zalety WIBOR 6M

Stopa 3-miesięczna jest zdecydowanie korzystniejsza w okresie obniżek stóp procentowych – nie dość, że jej poziom jest niższy, to kredytobiorca szybciej odczuwa skutki obniżek. W cyklu podwyżek stóp trudno wskazać jednoznacznie korzystniejszy WIBOR. Zaleta 3M w postaci niższego nominalnie poziomu jest równoważona przez wadę w postaci częstszej aktualizacji. Odwrotnie jest ze stopą 6-miesięczną.

Sztuczny WIBOR?

Dla kredytobiorców ważna jest też inna prawidłowość, widoczna od początku 2005 r. Chodzi o systematycznie rosnący spread pomiędzy stopą WIBOR (w obliczeniach posłużyliśmy się średnią ze stawek 3M, 6M i 12M) a stopą bazową NBP. Obecnie wynosi 0,77 pkt proc., aczkolwiek w szczytowym okresie, w połowie ub.r., przekraczał 1 pkt. proc. Zjawisko „odrywania się” WIBOR od stopy NBP jest pochodną zmniejszającej się roli tej pierwszej w transakcjach na rynku międzybankowym. To powoduje, że WIBOR staje się coraz bardziej „sztuczną” stopą, wyliczaną głównie dla celów określenia oprocentowania kredytów udzielanych przez banki osobom prywatnym oraz firmom.

Źródło: Home Broker Doradcy Finansowi, banki

Źródło: Home Broker