Systematyczne inwestowanie mniejszych kwot wydatnie zmniejsza ryzyko całej inwestycji. Pod tym zdaniem śmiało może się podpisać nawet statystyczny uczestnik funduszu inwestycyjnego polskich akcji, który z pierwszą wpłatą pechowo trafił w samym szczycie hossy w lipcu 2007 roku.

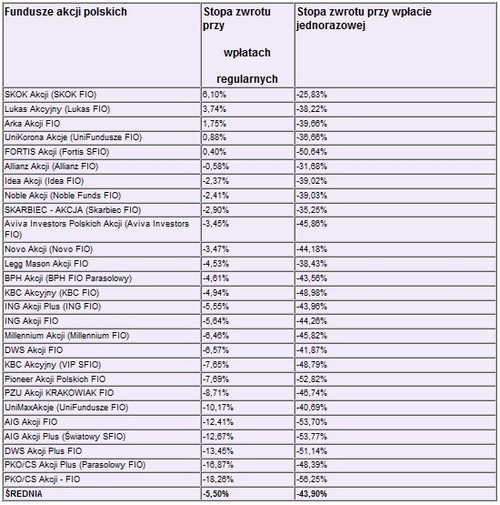

Taki wniosek można wysnuć przeglądając wyniki przeprowadzonej przez OF symulacji. Założyliśmy w niej, że nasz hipotetyczny „pechowiec” dokonywał wpłat w tej samej wysokości, ostatniego dnia każdego miesiąca (w sumie 25 wpłat – od lipca 2007 do lipca 2008). Ich wartość nie ma znaczenia, ważne są procenty. A te pokazują, że inwestowanie w opisany sposób w fundusz akcji polskich przyniosło średnią stratę w wysokości 5,5 proc. przez cały ten okres (do średniej uwzględniliśmy 27 funduszy tej kategorii działających w tym czasie). W relacji do średniego spadku wartości jednostek uczestnictwa funduszy omawianej kategorii (-43,9 proc.) oraz podobnej stracie indeksu WIG (-43,3 proc.), trzeba przyznać, że to niewiele.

Stopy zwrotu przy regularnych miesięcznych wpłatach dokonywanych w okresie od lipca 2007 do lipca 2009 (obliczenia na 20.08.2009r.)

Źródło: obliczenia własne na podstawie danych serwisu Analizy Online.

Oczywiście te 5,5 proc. to tylko wartość średnia. Dlatego warto przyjrzeć się poszczególnym funduszom. Część z nich pozytywnie zaskakuje. W sumie niemal co piąty z nich odnotował wynik dodatni. Względne powody do zadowolenia mogą mieć uczestnicy funduszy SKOK Akcji (+6,1 proc.) oraz Lukas Akcyjny (+3,74 proc.) i Arka Akcji (+1,75 proc.) – dwa ostatnie zarządzane przez tę samą firmę – BZ WBK AIB Towarzystwo Funduszy Inwestycyjnych. Delikatny uśmiech może jednak zagościć wyłącznie na twarzach klientów inwestujących regularnie. W przypadku osób, które zainwestowały jednorazowo pod koniec lipca 2007 roku, fundusze te przyniosły straty, odpowiednio: 25,8 proc., 38,2 proc. i 39,7 proc.

Pozostałe 80 proc. produktów – w kontekście inwestycji regularnej – przyniosło uczestnikom straty. Stawkę zamykają DWS Akcji Plus (-13,45 proc.) oraz dwa fundusze oferowane przez PKO/Credit Suisse TFI: PKO/CS Akcji Plus (-16,9 proc.) i PKO/CS Akcji (-18,3 proc.). Jednak nawet w przypadku najsłabszych funduszy, straty są ograniczone w porównaniu do faktycznego spadku wartości ich jednostek uczestnictwa, który wyniósł odpowiednio: 51,1 proc., 48,4 proc. i 56,3 proc.

Warto zwrócić uwagę, że osoby, które systematycznie inwestowały w fundusz akcji przez ostatnie dwa lata – czyli mniej więcej półtora roku spadków i pół roku wzrostów – ze średnia stratą w wysokości 5,5 proc. są już niemal na zero (licząc wg wycen na 20 sierpnia br.). Można powiedzieć, ze oni kryzys giełdowy mają za sobą, bo w większej części zdążyli odrobić poniesione w jego trakcie straty. Jeśli wzrosty cen akcji w najbliższym czasie będą kontynuowane, to wystarczy że wyniosą nie więcej niż 10 proc., żeby większość omawianych regularnych inwestycji zaczęła przynosić zyski.

Obliczenia dokonane w przedstawionych powyżej symulacjach dotyczą wyników z przeszłości. Dają pewne pojęcie o zachodzących mechanizmach, ale niestety nie są żadną gwarancją na to, że

w przyszłości wyniki będą choćby zbliżone.

Każdy kij ma dwa końce

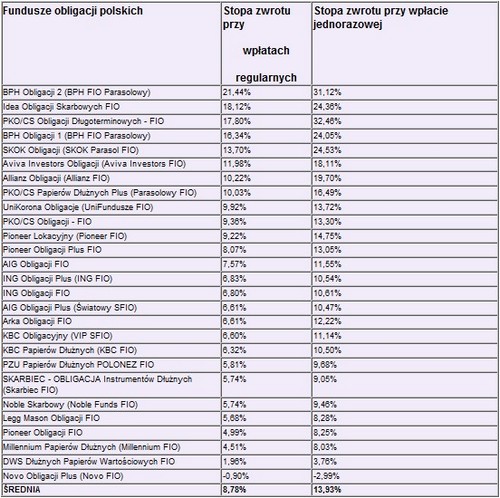

Strategia ograniczania ryzyka polegająca na inwestowaniu systematycznym i uśrednianiu w ten sposób ceny kupna ma też pewien minus. Mianowicie ogranicza nie tylko straty, ale również ewentualne zyski, w swoisty sposób zmniejszając zakres wahań pomiędzy jednym a drugim. Dobrze obrazuje to przykład funduszy polskich obligacji, dla których przeprowadziliśmy dokładnie taką samą symulację, jak w przypadku funduszy akcji.

Stopy zwrotu przy regularnych miesięcznych wpłatach dokonywanych w okresie od lipca 2007 do lipca 2009 (obliczenia na 20.08.2009 r.)

Źródło: obliczenia własne na podstawie danych serwisu Analizy Online.

Wynika z niej, że przeciętnie systematyczne inwestowanie przez ostatnie dwa lata w fundusze obligacji dało 8,8 proc. zysku., podczas gdy wartość jednostek uczestnictwa funduszy tej grupy w tym samym czasie wzrosła średnio o 13,9 proc. Na konkretnym przykładzie: inwestując przed dwoma laty jednorazowo większą kwotę w fundusz BPH Obligacji 2 (najlepszy w swojej kategorii), można było zyskać 31,1 proc., a przy inwestowaniu przez ten sam czas co miesiąc takiej samej kwoty zysk wyniósłby 21,4 proc. Też dobrze, ale niestety nie to samo. Zmniejszanie ryzyka kosztuje – po prostu w tym przypadku kosztem jest ograniczenie potencjalnych zysków.

Regularne inwestowanie mniejszych kwot nie jest remedium na giełdowe zawirowania. Może jednak w znacznym stopniu ograniczyć ryzyko długoterminowej inwestycji, co wyraźnie pokazuje powyższa symulacja przeprowadzona na funduszach akcji. Trzeba przy tym pamiętać, że zgodnie z jedną z fundamentalnych zasad inwestowania, podejmowane przez inwestora ryzyko powinno maleć wraz ze skracaniem się jego horyzontu inwestycyjnego. Innymi słowy, jeśli przykładowo oszczędzamy w zwiększenia naszych dochodów na emeryturze, rozsądniej jest już na dobrych kilka lat wcześniej w taki sposób zmienić strukturę portfela inwestycyjnego, aby lokaty bardziej ryzykowne, (np. akcje) traciły w nim udział na rzecz tych bezpieczniejszych (obligacje, lokaty bankowe). W przeciwnym wypadku, nadejście bessy w ostatnich latach oszczędzania znacząco uszczupliłoby wartość inwestycji, a na odrobienie tych strat przed emeryturą mogłoby nie starczyć już czasu.

Bernard Waszczyk

Źródło: Open Finance

![Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz] Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz]](https://prnews.pl/wp-content/uploads/2020/02/shutterstock_1556401199-424x285.jpg)