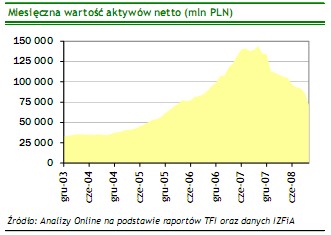

Tylko w ciągu ostatniego miesiąca aktywa netto funduszy spadły o 15,4 mld PLN, czyli aż o -17,9%. Jeszcze gorzej prezentuje się statystyka walutowa. Za sprawą silnego spadku aktywów oraz mocnej deprecjacji złotówki (7%), wartość środków zgromadzonych w funduszach inwestycyjnych wyrażona we wspólnej walucie wyniosła 19,6 mld EUR. To aż o -23,2% mniej niż miesiąc wcześniej.

Warto przy tym podkreślić, że zjawisko spadku wartości aktywów nie dotyka jedynie Polski. Wprawdzie w wielu krajach październikowe statystyki nie są jeszcze dostępne, ale te które już są potwierdzają, że z analogiczną sytuacją mamy do czynienia na całym świecie. W tym również w innych krajach naszego regionu, choć oczywiście skala zjawiska bywa różna:

– Czechy -16%

– Słowacja -16%

– Rumunia -11%

– Rosja -30% (aktywa funduszy otwartych, -4% uwzględniając fundusze zamknięte))

Według naszych szacunków, październikowy spadek wartości aktywów niemal w 2/3 wynikał ze spadków cen akcji i obligacji jakie dotknęły wszystkie rynki kapitałowe świata, w tym również w Polsce. Pozostałą część, około 40%, stanowi ujemna różnica pomiędzy nowymi wpłatami i umorzeniami, która według naszych szacunków wyniosła -6,1 mld PLN. Statystykę istotnie poprawiają rynkowe nowości, których w minionym miesiącu pojawiło się całkiem sporo. Według naszych informacji w październiku rozpoczęło działalność aż 28 funduszy i subfunduszy, a ich aktywa na koniec miesiąca wyniosły 950 mln PLN. Przeważająca część tej kwoty, bo około 926 mln PLN, to fundusze niedostępne dla przeciętnego inwestora. Zatem październikowe saldo wpłat i umorzeń bez uwzględnienia nowości wyniosło 7 mld PLN i niezależnie od tego, jak byśmy je liczyli, było najwyższe od stycznia bieżącego roku.

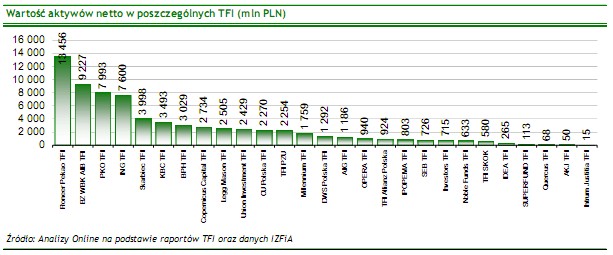

Minione 12 miesięcy przyniosło dość istotne zmiany w strukturze rynku. Grupą, która odnotowała w tym czasie największy spadek aktywów, a tym samym istotny spadek rynkowych udziałów są fundusze akcyjne. Środki zgromadzone w tym najbardziej ryzykownym segmencie produktów spadły w ciągu roku o 2/3 do poziomu 15,9 mld PLN. Nie miało przy tym szczególnego znaczenia to, czy chodzi o fundusze lokujące na krajowym rynku akcji czy też na giełdach zagranicznych. W pierwszym przypadku spadek aktywów wyniósł bowiem -68% zaś w drugim -62%. Najbardziej dotkliwie dekoniunkturę odczuły fundusze krajowych małych i średnich spółek, w przypadku których spadek zarządzanych środków sięgnął -80%. W konsekwencji tak silnych spadków o 1/3 zmienił się również rynkowy udział funduszy akcji, których aktywa na koniec października stanowiły 22% środków zgromadzonych we wszystkich krajowych funduszach inwestycyjnych.

Nieco lepiej niż najbardziej ryzykowne produkty, choć jednocześnie nieco gorzej niż rynek, wypadły dwa największe segmenty polskich funduszy – fundusze mieszane oraz fundusze stabilnego wzrostu. W pierwszym przypadku dynamika aktywów wyniosła -55,2%, w drugim zaś -55%. Mimo tych spadków, fundusze mieszane (zrównoważone, aktywnej alokacji, absolutnego zwrotu itp.) zarządzając środkami na poziomie 20,1 mld PLN nadal pozostają liderem rynku z udziałem na poziomie 28,3%.

W ciągu ostatnich 12 miesięcy spadek aktywów netto odnotowaliśmy również w przypadku funduszy z ochroną kapitału (-30,8%), w funduszach surowcowych (-18,8%) oraz w przypadku funduszy pieniężnych i gotówkowych (-0,4%). Uwagę mogą przykuwać zwłaszcza te ostatnie, gdyż wbrew światowym tendencjom, zgodnie z którymi najwięcej środków napływa właśnie do funduszy money market, w październiku ich aktywa spadły o ponad 18%. W wymiarze względnym to najgorszy rezultat od 10 lat (o -17,7% spadły aktywa funduszy pieniężnych i gotówkowych w maju 1997 roku). Przyczyna tak silnego spadku jest odpływ środków klientów, którzy według naszych szacunków wycofali w ostatnim miesiącu z tego segmentu ponad 1,8 mld PLN. Fundusze pieniężne to grupa produktów najbardziej narażona na konkurencyjność lokat zwłaszcza, gdy ich jednostki tracą na wartości, a takie zjawisko dotknęło w październiku między innymi trzy największe fundusze w tej grupie.

Wzrost wartości aktywów na przestrzeni ostatnich 12 miesięcy odnotowaliśmy w trzech segmentach rynku: w funduszach nieruchomości (+63,5%), funduszach sekurytyzacyjnych (+23,4%) oraz funduszach dłużnych (+1,1%). W przypadku tych ostatnich wzrost dotyczył jedynie produktów lokujących środki w obligacje denominowane w złotych (+3%) oraz pozostałych funduszy walutowych (inwestujących w papiery inne niż denominowane w PLN, EUR lub USD oraz bez określonej waluty), których aktywa netto wzrosły w ciągu roku o 7,7%. Spadek wartości zarządzanych środków zanotowały natomiast fundusze dolarowe i eurowe (odpowiednio o -12,3% oraz -35,1%). W ich przypadku negatywnej tendencji nie zdołało odwrócić nawet widoczne w ostatnich trzech miesiącach osłabienie złotego, które praktycznie zniwelowało wzrost z poprzednich 9 miesięcy.

![Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz] Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz]](https://prnews.pl/wp-content/uploads/2020/02/shutterstock_1556401199-424x285.jpg)