Bank Handlowy w Warszawie S.A. przedstawia wstępne skonsolidowane wyniki finansowe Grupy Kapitałowej Banku Handlowego w Warszawie S.A. („Grupa”) za 2012 rok.

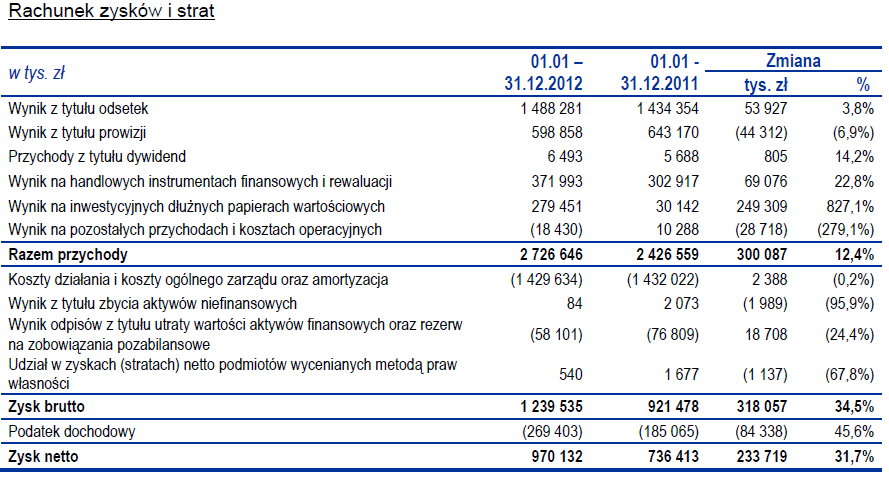

Skonsolidowany zysk netto Grupy za 2012 rok wyniósł 970,1 mln zł i tym samym wzrósł o 233,7 mln zł (tj. o 31,7%) w stosunku do zysku z 2011 roku. Skonsolidowany zysk brutto za 2012 rok wyniósł 1 239,5 mln zł i wzrósł o 318,1 mln zł (tj. 34,5%) w porównaniu do poprzedniego roku. Przychody Grupy zwiększyły się o 300,1 mln zł (tj. 12,4%) i osiągnęły poziom 2 726,6 mln zł w 2012 roku.

Jednostkowy zysk netto Banku (zysk do podziału) za 2012 rok wyniósł 1 008,7 mln zł i był wyższy o 287,4 mln zł, tj. 40% od zysku za 2011 r.

Poniżej przedstawione zostało podsumowanie kluczowych informacji finansowych i wskaźników dla Grupy za 2012 rok w porównaniu do 2011 roku.

- Zysk netto: 970,1 mln zł (wzrost o 233,7 mln zł, tj. 31,7%)

- Marża operacyjna: 1 297,2 mln zł (wzrost o 302,5 mln zł, tj. 30,4%)

- Przychody operacyjne: 2 726,6 mln zł (wzrost o 300,1 mln zł, tj. o 12,4%)

- Koszty działania i amortyzacja: 1 429,6 mln zł (spadek o 2,4 mln zł, tj. 0,2%)

- Kluczowe wskaźniki:

- zwrot na kapitale (ROE): 15,5% (wzrost o 2,6 p.p.)

- zwrot z aktywów (ROA): 2,4% (wzrost o 0,8 p.p.)

- wskaźnik Koszty/dochody: 52% (spadek o 7 p.p.)

- Współczynnik wypłacalności: 18,0% (wzrost o 1,6 p.p.)

Na kształtowanie się wyniku działalności operacyjnej Grupy w 2012 roku w porównaniu do 2011 roku wpływ miały w szczególności:

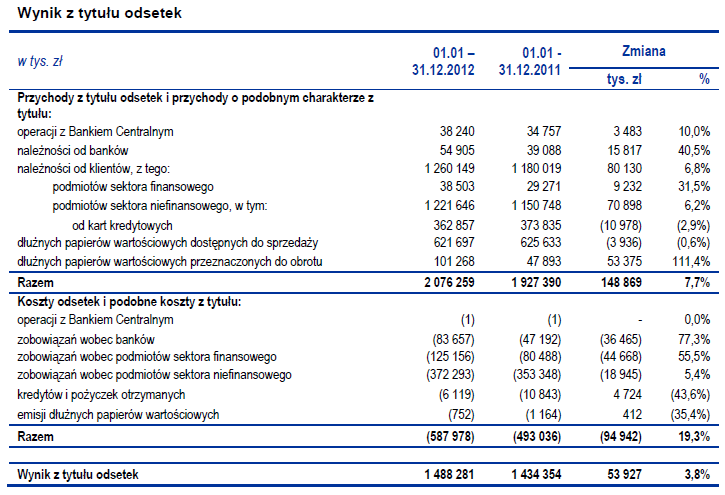

- wynik z tytułu odsetek w wysokości 1 488,3 mln zł wobec 1 434,4 mln zł w 2011 roku (wzrost o 53,9 mln zł, tj. 3,8%), przede wszystkim za sprawą wyższych przychodów od kredytów klientowskich, co było pochodną przede wszystkim istotnego wzrostu wolumenów kredytów korporacyjnych. W 2012 roku odnotowano również wzrost odsetek od dłużnych papierów wartościowych przeznaczonych do obrotu. Z drugiej strony, w 2012 roku nastąpił wzrost kosztów odsetkowych, głównie z tytułu zobowiązań wobec podmiotów sektora finansowego i banków;

Wynik z tytułu opłat i prowizji w kwocie 598,9 mln zł wobec 643,2 mln zł w 2011 roku – spadek o 44,3 mln zł, tj. 6,9% przede wszystkim w efekcie niższych przychodów prowizyjnych związanych z rynkiem kapitałowym, tj. z tytułu działalności maklerskiej w związku ze spadkiem obrotów akcjami na rynku wtórnym Giełdy Papierów Wartościowych w Warszawie S.A. (spadek obrotów o 24,3% w stosunku do 2011 roku), z tytułu pośrednictwa w sprzedaży produktów ubezpieczeniowych i inwestycyjnych (ze względu na większe zainteresowanie klientów bardziej bezpiecznymi produktami o niższej marżowości) oraz prowizji z tytułu realizacji zleceń płatniczych. Spadek ten został częściowo skompensowany wzrostem przychodów z tytułu kart kredytowych i płatniczych, będącego w dużej mierze konsekwencją wyższej wartości transakcji dokonanych przy użyciu kart kredytowych Citi Handlowy;

Wynik na handlowych instrumentach finansowych i rewaluacji w wysokości 372,0 mln zł wobec 302,9 mln zł w 2011 roku, tj. wzrost o 69,1 mln zł będący efektem poprawy wyniku na zarządzaniu pozycją własną Banku;

Wynik na inwestycyjnych dłużnych papierach wartościowych w kwocie 279,5 mln zł wobec

30,1 mln zł w 2011 roku; istotna poprawa wyniku związana z realizacją zysków przy spadających rentownościach obligacji w 2012 roku;

Wynik na pozostałych przychodach i kosztach operacyjnych w wysokości -18,4 mln zł wobec 10,3 mln zł w 2011 roku, tj. spadek o 28,7 mln zł. Na wynik 2011 roku wpływ miał zwrot odsetek od nadpłaty podatku CIT do Urzędu Skarbowego w wysokości 17 mln zł;

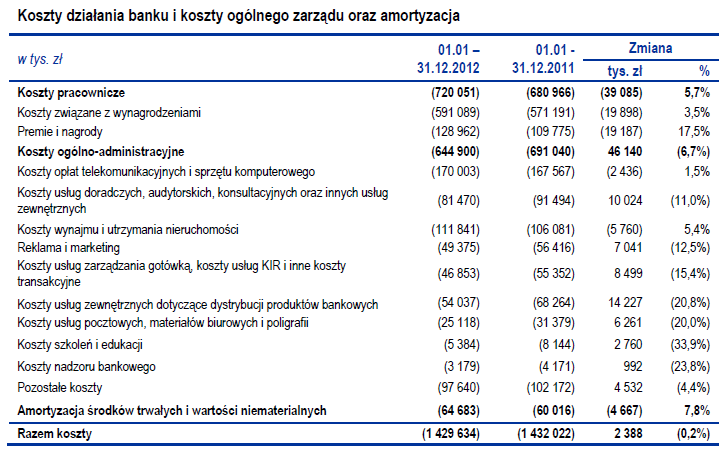

W porównaniu do 2011 roku, w 2012 roku Grupa odnotowała nieznaczny spadek kosztów

działania i ogólnego zarządu wraz z amortyzacją o 2,4 mln zł, tj. 0,2%, głównie za sprawą

niższych kosztów usług zewnętrznych dotyczących dystrybucji produktów bankowych, niższych kosztów doradczych oraz mniejszych nakładów na reklamę i marketing. Jednocześnie należy zwrócić uwagę, iż w I kwartale 2012 roku, w ciężar kosztów utworzona została rezerwa restrukturyzacyjna w wysokości 42,2 mln zł (z czego 32,4 mln zł ujęte było w linii kosztów pracowniczych, natomiast 9,8 mln zł w linii kosztów wynajmu i utrzymania nieruchomości);

Odpisy netto na utratę wartości w wysokości -58,1 mln zł wobec odpisów netto w 2011 roku w wysokości -76,8 mln zł (spadek o 18,7 mln zł, tj. 24,4%). Było to związane z dalszą znaczną poprawą jakości portfela kredytowego w segmencie Bankowości Detalicznej (zwłaszcza w przypadku kart kredytowych i pożyczek gotówkowych). Poprawa jakości związana jest ze zmianami polityki kredytowej, które pozwoliły na znaczące zmniejszenie udziału sald z przeterminowaniem oraz liczby przeprowadzanych restrukturyzacji. Ponadto w II kwartale 2012 roku dokonana została sprzedaż części aktywów ze zidentyfikowaną utratą wartości w wysokości 89,5 mln zł (w całości spisanych z bilansu Banku) za kwotę 14,2 mln zł. W Bankowości Korporacyjnej odnotowano wzrost odpisów netto o 48,2 mln zł (z +20,1 mln zł w 2011 roku do -28,1 mln zł w 2012 roku), co było spowodowane wzrostem ryzyka niewywiązywania się kredytobiorców z terminowego regulowania zobowiązań, głównie w segmencie Bankowości Przedsiębiorstw (SME i MME);

Pełny raport można pobrać ze strony internetowej banku.