Ta teza staje się coraz bardziej powszechna. Zamiast deponować oszczędności na nisko oprocentowanych lokatach, Polacy wolą bowiem kupować nieruchomości. I to nie na kredyt. Aż 65% nowych mieszkań jest dziś kupowanych za gotówkę. To dobra wiadomość dla deweloperów, którzy w I kwartale br. osiągnęli najwyższą jak dotąd kwartalną sprzedaż nieruchomości (3,6 mld PLN). Jednocześnie, pomimo oferowania przez banki najniżej w historii oprocentowanych kredytów hipotecznych, Polacy nadal ostrożnie sięgają po to narzędzie wspomagania potencjału zakupowego i aspiracji inwestycyjnych.

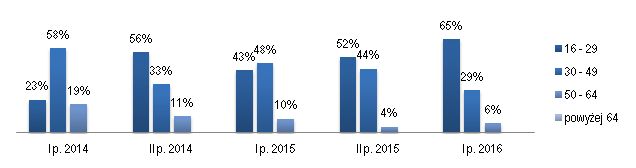

Z danych zawartych w ostatnim raporcie z badania „Sytuacja na rynku consumer finance” Konferencji Przedsiębiorstw Finansowych oraz Instytutu Rozwoju Gospodarczego SGH, w którym co pół roku zadawane są pytania dotyczące oszczędności, wynika, że wśród respondentów opowiadających się jednoznacznie za pozytywną odpowiedzią na pytanie „Czy planujecie Państwo w następnych 12 miesiącach kupić lub budować dom/mieszkanie?” dominują młodzi, w wieku do 29 lat (65%). Kolejną grupę (29%) stanowią ankietowani w wieku 30-49 lat.

Czy planujecie Państwo w następnych 12 miesiącach kupić lub budować dom/mieszkanie? – ZDECYDOWANIE TAK

Źródło: Raport „Sytuacja na rynku consumer finance”

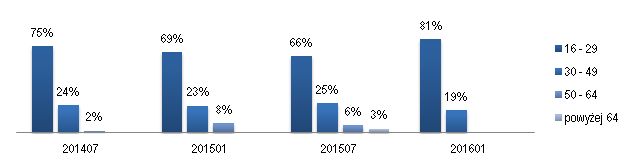

Ponadto z raportu dowiadujemy się, że osoby do 49. roku życia jeżeli już oszczędzają, to te oszczędności chcą przeznaczyć na zakup domu lub mieszkania bądź budowę domu. Aż 81% ankietowanych osób w wieku do 29 lat stawia sobie taki cel oszczędzania. Najwyraźniej wiedzą o tym deweloperzy, którzy tylko w czerwcu br. rozpoczęli budowę ponad 9,2 tys. lokali (o ponad 44% więcej niż rok temu).

Jeżeli planujemy zaoszczędzić, to środki te zostaną przeznaczone

na zakup domu/mieszkania, budowę domu

Źródło: Raport „Sytuacja na rynku consumer finance„

– Tak wyraźny wzrost liczby osób, deklarujących chęć ulokowania oszczędności w nieruchomościach, może świadczyć o tym, że konsumentów nie zadowalają już niskie odsetki z bankowych lokat. Nic więc dziwnego, że poszukują alternatywy, która gwarantuje wyższą stopę zwrotu i jest mniej ryzykowna od inwestowania na giełdzie– komentuje Agnieszka Kozioł, Manager Projektów i Analiz w Konferencji Przedsiębiorstw Finansowych w Polsce.– Oczywiście jest to dostępne dla małej grupy, która dysponuje nadwyżkami pozwalającymi realnie rozpatrywać taką alternatywę.

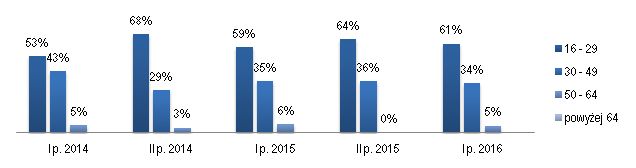

Rekomendacja KNF, regulująca minimalny wkład, może – choć może to brzmieć paradoksalnie – zachęcać do oszczędzania tych, którzy chcą posiadać własne cztery kąty. Wkład własny, wymagany przy zaciąganiu kredytu hipotecznego, wynosi dziś 15% wartości kupowanej nieruchomości, a od przyszłego roku będzie wyższy o kolejne 5 p.p. Zatem, planując zakup mieszkania i chcąc finansować go kredytem, należy zgromadzić odpowiedni kapitał. Młodzi, czyli grupa wiekowa do lat 29, zdają się ignorować ten wymóg, o czym świadczy wysoki procent chcących zakupu w 100% na „hipotekę”. A jest on niebagatelny, bo oscylujący w granicach 53% a 68%, a obecnie wynoszący 61% (na koniec I p. 2016). I taka postawa bynajmniej nie może dziwić. W tej grupie wiekowej – co jest naturalne – skłonność do wydawania dominuje nad oszczędzaniem, które odkłada się „na jutro”.

Inaczej sytuacja wygląda w grupie wiekowej 30-49 lat. Świadomość i przekonanie o konieczności oszczędzania staje się coraz bardziej powszechna, czego dowodem jest malejący odsetek tej grupy chcących finansowania w 100% kredytem. W I p. 2014 odsetek ten wynosił 43%, podczas gdy w 2016 roku było to 34%.

Jeśli planują Państwo zakup/budowę mieszkania/domu, to czy będzie to sfinansowane w całości za kredyt/pożyczkę? – TAK

Źródło: Raport „Sytuacja na rynku consumer finance„

Wydawać by się mogło, że banki powinny skorzystać na optymizmie, jaki jest widoczny na rynku zakupu mieszkań. Tak jednak nie jest – i to nie z przyczyn rynkowych. Według GUS utrzymują się, a nawet przybierają na sile, pozytywne tendencje na rynku pracy. Wyliczenia urzędu wskazują, że przeciętne wynagrodzenie w sektorze przedsiębiorstw wyniosło w czerwcu 4 252,19 PLN brutto. W ujęciu rocznym oznacza to wzrost aż o 5,3%. Wraz ze wzrostem wynagrodzeń rośnie także zatrudnienie. W liczbach bezwzględnych w czerwcu zatrudnionych było 5 725,7 tys. osób, czyli o ponad 157 tys. zatrudnionych więcej niż rok wcześniej. Jest to także najwyższy poziom od 2005 r. Mimo to spadek przeciętnej zdolności kredytowej przekracza już 100 tys. PLN. Skutek? W porównaniu z zeszłym rokiem wolniej rośnie zadłużenie Polaków z tytułu złotowych kredytów mieszkaniowych – i to pomimo ogromnej popularności rządowego programu „Mieszkanie dla młodych”.

– Dostosowanie polityki kredytowej banków do bieżącej sytuacji niepewnościwidoczne jest w statystykach rynku kredytów hipotecznych, nad którym ciąży ciągle nierozwiązany problem kredytów frankowych. „Odfrankowienie” portfeli hipotecznych prowokuje do coraz to nowych projektów oraz wypowiedzi, które jeszcze bardziej nakręcają niepewność i nerwowość, a to w żadnej mierze nie będzie zachęcać banków do angażowania się na rynku nieruchomości–dodaje Mirosław Bieszki, Doradca ds. Ekonomicznych KPF.

Najnowsze wyniki z badań sytuacji na rynku consumer finance, przeprowadzonych na reprezentatywnej grupie gospodarstw domowych w lipcu 2016 roku, zostaną przedstawione przez ekspertów KPF i IRG SGH na konferencji prasowej, organizowanej w dniu 10 sierpnia br.

Konferencja Przedsiębiorstw Finansowych w Polsce – Związek Pracodawców