Jak pokazuje badanie będące elementem opublikowanego przez Deutsche Bank raportu „Portret finansowy Polaków 2015. Plany na 2016 r.”, aż 40 proc. Polaków nie planuje w najbliższym czasie większych wydatków, które mogłyby zachwiać domowym budżetem. Jeżeli przydarzy się nam podróż, remont mieszkania czy organizacja wesela, zamierzamy je sfinansować przede wszystkim z własnych oszczędności. Tylko niespełna 6 proc. badanych jest przekonanych, że zaciągnie kredyt gotówkowy na tego typu cele. To prawie o połowę mniej, niż rok wcześniej. Najczęściej takie plany mają osoby po 30. roku życia, które zarabiają pomiędzy 3 a 5 tys. zł. Tymczasem eksperci podkreślają, że warunki ofert kredytowych są obecnie wyjątkowo atrakcyjne z uwagi na niskie stopy procentowe i sporą konkurencję na rynku.

– Ostatnie lata były okresem dynamicznego rozwoju rynku kredytów konsumpcyjnych. Sprzyjały temu różne czynniki: stabilna sytuacja gospodarcza, spadające bezrobocie i rosnące zatrudnienie oraz niskie stopy procentowe, które sprawiały, że kredyty stały się tańsze i bardziej dostępne- mówi Waldemar Jarek, dyrektor odpowiedzialny za produkty kredytowe dla klientów indywidualnych w Deutsche Bank

– Ten ostatni czynnik powinien działać na konsumentów motywująco również w przyszłości, jako że większość ekspertów nie spodziewa się w najbliższym czasie wzrostu stóp.

Tymczasem, jak wynika z naszego badania, mimo tej korzystnej sytuacji rynkowej konsumenci deklarują, że na razie nie mają sprecyzowanych planów w zakresie zaciągania kredytów w 2016 roku. Dziwi to o tyle, że trudno mówić o nasyceniu rynku kredytami.

Czterech na dziesięciu respondentów badania przeprowadzonego przez Deutsche Bank zadeklarowało, że w najbliższych miesiącach nie przewiduje sytuacji, w której byliby zmuszeni ponieść jakieś większe wydatki. To spora zmiana w porównaniu z ubiegłorocznym badaniem, kiedy odsetek ten wynosił niemal 62 proc. Częściej taką możliwość dopuszczają mężczyźni, niż kobiety (44 proc. vs. 36 proc.).

– Z roku na rok rośnie grupa Polaków, którzy mogą sobie pozwolić na oszczędności, a zatem odczuwają większe bezpieczeństwo finansowe. W związku z tym są gotowi ponosić wydatki, wykraczające poza ich standardowy miesięczny budżet- wyjaśnia prof. Małgorzata Bombol z SGH.

Prof. Bombol podkreśla, że o ile w świetle rosnących dochodów gospodarstw domowych wzrost odsetka posiadających oszczędności jest oczywisty, to już spadek zainteresowania kredytem jest zaskakujący.

– Wobec systematycznie rosnących dochodów gospodarstw domowych naturalna skłonność do zaciągania zobowiązań powinna być wciąż na wysokim poziomie -mówi. Zmiany dotyczące zobowiązań nie są tak jednoznaczne – z jednej strony zmniejsza się odsetek zadłużonych gospodarstw, z drugiej zaś wciąż obserwowany jest wzrost zadłużenia o około 12 proc. w ciągu ostatnich dwóch lat.

Podobnie jak w ubiegłym roku, na czele listy planowanych większych wydatków znajdują się te typowo konsumpcyjne. Co piąty pytany (22 proc.) wskazał, że w grę wchodzi wakacyjny wyjazd, natomiast dla 19 proc. remont mieszkania lub domu. W przypadku obu odpowiedzi odnotowano wzrost w porównaniu z zeszłorocznym badaniem – wskazań dotyczących wakacji było wówczas niespełna 15 proc., a tych dotyczących remontu 14,5 proc. Kobiety są bardziej skoncentrowane na remoncie mieszkania niż mężczyźni (22 proc. vs. 16 proc.), za to ci ostatni myślą częściej o podróżach (27 proc. vs. 19 proc.)

Niemal co dziesiąty badany ma zamiar przeznaczyć większe środki na organizację imprez rodzinnych, takich jak chrzciny, wesele lub komunia (wzrost z 2,3 proc. w 2014 r. do 9 proc. obecnie). Dla 7 proc. pytanych, takim wydatkiem będzie zakup nowego samochodu, a dla 6 proc. leczenie w ramach prywatnej opieki medycznej. Jedynie 2 proc. ankietowanych ma w planach wysłanie dziecka do szkoły lub na studia za granicę.

Remont mieszkania lub domu to odpowiedź wybierana najczęściej przez osoby w średnim wieku (najwięcej wskazań wśród w grupie wiekowej 35-44 lata – 27 proc.). Osoby w wieku 25-34 lata wskazywały z kolei najczęściej na plany wakacyjne (39 proc.). Młodsi chętniej niż pozostałe grupy wiekowe myślą też o zakupie nowego samochodu (11 proc.). Z kolei wydatki związane z leczeniem planują przede wszystkim najstarsi ankietowani, powyżej 65. roku życia (15 proc.).

Kredyt gotówkowy? Nie planuję

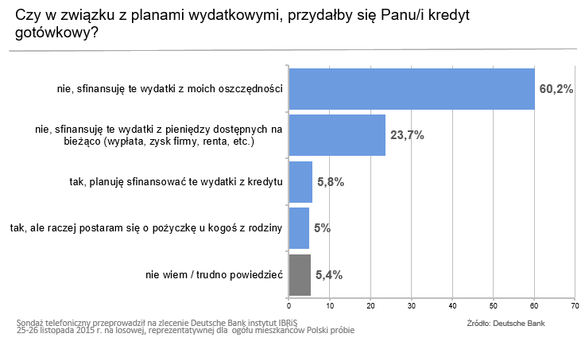

Zdecydowana większość badanych (60 proc.) ma zamiar sfinansować zaplanowane wydatki z własnych oszczędności. To 9 pp. więcej niż rok wcześniej. Zresztą aż 55 proc. z nas deklaruje, że oszczędza pieniądze właśnie głównie z myślą o niespodziewanych wydatkach. Niemal co czwarty ankietowany (niecałe 24 proc.) sfinansuje poważniejsze wydatki z pieniędzy dostępnych na bieżąco (wypłata, emerytura, renta, zysk firmy). Rok temu taką odpowiedź wskazało 31 proc. osób. Skoro z danych Biura Informacji Kredytowej wynika, że ponad połowa zaciągniętych kredytów gotówkowych to zobowiązania nieprzekraczające 4 tys. zł, to można pokusić się o stwierdzenie, że wielu respondentów takie właśnie wydatki jest w stanie pokryć z własnej kieszeni. Z kolei, gdy wzrasta wartość wydatków, które planujemy ponieść, częściej pojawia się konieczność pożyczenia pieniędzy z banku.

Niespełna 6 proc. planuje zaciągnąć kredyt gotówkowy, by podołać planowanym wydatkom. Rok temu było to prawie 11 proc. Czy rzeczywiście Polacy zrezygnują z pożyczania pieniędzy w bankach? Należy pamiętać, że są to deklaracje. Decyzja o zaciągnięciu kredytu gotówkowego zapada często niemal z dnia na dzień i bywa podejmowana w związku z pojawieniem się nieplanowanych wcześniej okoliczności oraz w tak zwanych gorących okresach: przedświątecznym, wakacyjnym i przed rozpoczęciem roku szkolnego. Z kolei 5 proc. badanych postara się o pożyczkę u kogoś z rodziny.

Dwa razy więcej kobiet niż mężczyzn sfinansuje większe wydatki z pieniędzy dostępnych na bieżąco (odpowiednio 33 proc. kobiet i 16 proc. mężczyzn). Panowie natomiast zdecydowanie częściej niż kobiety mają zamiar pożyczyć pieniądze – 9 proc. mężczyzn planuje sfinansować wydatki z kredytu, a 8 proc. pożyczyć odpowiednią kwotę od rodziny. W obu przypadkach takiej odpowiedzi udzieliło zaledwie 2 proc. kobiet.

Kredytem mają zamiar wspomóc się przede wszystkim osoby w średnim wieku (po 8 proc. badanych w wieku 35-44 lat i 45-54 lata). – To pokolenie najbardziej aktywne zawodowo, co wpływa korzystnie na zdolność kredytową jego przedstawicieli. To czas, w którym osoby, osiągające już stabilne dochody, dokonują poważniejszych inwestycji lub potrzebują środków na większe jednorazowe wydatki i wtedy szukają zewnętrznych źródeł finansowania, takich jak kredyt – wyjaśnia Waldemar Jarek z Deutsche Bank. Wśród osób, których miesięczny dochód netto mieści się w przedziale 3-4 tys. zł, odsetek badanych, którzy rozważają taką opcję wzrasta do 13 proc., a wśród tych, którzy zarabiają pomiędzy 4 a 5 tys. zł do 14 proc. Z kolei o pożyczkę od rodziny poproszą przede wszystkim najmłodsi ankietowani (16 proc. osób w wieku 18-24 lata), których zdolność kredytowa jest zdecydowanie niższa.

Badanie jest elementem raportu Deutsche Bank „Portret finansowy Polaków 2015. Plany na 2016 r.„.

![Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz] Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz]](https://prnews.pl/wp-content/uploads/2020/02/shutterstock_1556401199-424x285.jpg)