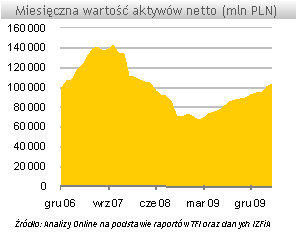

Już ponad rok trwa dobra passa branży funduszy inwestycyjnych. Choć kwiecień nie był tak udany jak marzec, to wartość środków zgromadzonych w krajowych instytucjach zarządzających funduszami inwestycyjnymi wzrosła po raz czternasty z rzędu, osiągając poziom 104,11 mld PLN.

Wzrost aktywów funduszy o blisko +2,9 mld PLN daje miesięczną dynamikę na poziomie +2,8% (w porównaniu do +6,7% w marcu). W ujęciu walutowym wartość środków zarządzanych przez krajowe TFI zwiększyła się o +1,3% osiągając poziom 26,5 mld EUR.

Wzrost aktywów funduszy o blisko +2,9 mld PLN daje miesięczną dynamikę na poziomie +2,8% (w porównaniu do +6,7% w marcu). W ujęciu walutowym wartość środków zarządzanych przez krajowe TFI zwiększyła się o +1,3% osiągając poziom 26,5 mld EUR.

Mimo tego, że sytuacja na rynkach akcji była zmienna, na co wpłynęły m.in. problemy Grecji ze spłatą długów, miesięczny bilans spadków i wzrostów był korzystny dla posiadaczy polskich akcji. WIG20 zyskał +2,1%, a indeks szerokiego rynku WIG zwiększył swoją wartość o +2,0%. Tym razem gorzej radziły sobie akcje małych i średnich firm. Co prawda mWIG40 zwyżkował o +2,1%, jednak indeks grupujący najmniejsze spółki – sWIG80 zyskał jedynie +0,5%. Kwiecień był najsłabszym miesiącem w tym roku na rynku długu. Indeks IROS zyskał +0,31%: najmocniej rosły instrumenty o krótkim i średnim terminie zapadalności (2-5 lat), a relatywnie słabiej zachowywały się papiery z końca krzywej dochodowości (10 lat). IROS-2 wzrósł o +0,56%, natomiast IROS-10 już tylko o +0,03%. W takich warunkach tylko co 10 fundusz nie odnotował wzrostu wartości jednostki (bądź certyfikatu).

Według naszych szacunków kwietniowy wzrost wartości aktywów w 40% wynikał z dodatnich stóp zwrotu (wynik zarządzania wyniósł +1,2 mld PLN), co oznacza, iż saldo wpłat i wypłat, które dopełniło brakującą część wzrostu aktywów, można szacować na +1,7 mld PLN.

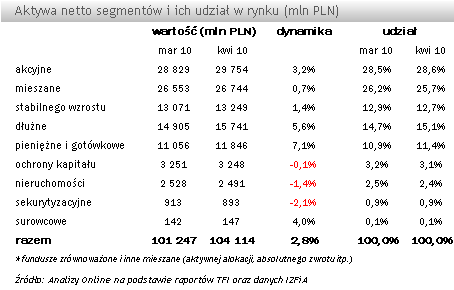

Ponownie największą rolę odegrały środki skierowane do funduszy pieniężnych i dłużnych – oba segmenty odnotowały najwyższą miesięczną dynamikę wzrostu aktywów (odpowiednio +7,1% oraz +5,6%). Biorąc pod uwagę, iż w przypadku funduszy pieniężnych i gotówkowych średnia zmiana wartości jednostki wyniosła w kwietniu +0,3%, natomiast funduszy dłużnych, gdzie dominującą rolę odgrywają produkty lokujące aktywa w papiery denominowane w krajowej walucie, zaledwie +0,2%, to pokazuje jak duży udział we wzroście wartości zarządzanych środków mają w tych grupach nowe wpłaty. Udział obu segmentów w rynku wzrósł do poziomów najwyższych od kilkunastu miesięcy.

Analiza dynamiki zmian poszczególnych segmentów funduszy pokazuje, iż w kwietniu klienci powrócili do funduszy akcyjnych. Dynamikę aktywów na poziomie +3,2% tylko w pewnej części można bowiem tłumaczyć koniunkturą na rynku akcji, resztę stanowił napływ środków (ponad +0,2 mld zł, najwyższy w tym roku).

Z podobną sytuacją mieliśmy do czynienia w przypadku funduszy stabilnego wzrostu, które odnotowały dynamikę na poziomie +1,4%. Była ona blisko dwukrotnie wyższa niż skala wzrostu wartości ich jednostek (+0,8%). Można więc pokusić się o tezę, iż klienci (bądź sieci dystrybucji) zaczęli powoli zmieniać podejście do inwestycji – zamieniając bezpieczne aktywa na nieco bardziej ryzykowne. Z odwrotną sytuacją mamy do czynienia w przypadku funduszy mieszanych, w których zgromadzone środki co prawda zyskują na wartości, jednak dynamika zmian jest na tyle słaba, iż udział tego segmentu w rynku spadł do najniższego poziomu od 3 lat (25,7%).

W kwietniu dodatnią dynamikę zmian odnotowały jeszcze tylko fundusze surowcowe (+4,0%), które zawdzięczają ją głównie silnemu wzrostowi ceny złota (+5,9%).

W pozostałych segmentach rynku aktywa straciły nieco na wartości. Fundusze z ochroną kapitału nie cieszyły się w kwietniu zainteresowaniem inwestorów, natomiast aktywa funduszy nieruchomości i sekurytyzacyjnych spadły głównie na skutek spadków wartości certyfikatów.

Źródło: Analizy Online