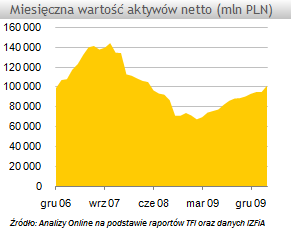

To co nie udawało się w pierwszych miesiącach tego roku w marcu stało się faktem – wartość aktywów zarządzanych przez krajowe Towarzystwa Funduszy Inwestycyjnych wzrosła powyżej 100 mld PLN osiągając ostatecznie poziom 101,21 mld PLN.

Wzrost aktywów funduszy o ponad +6,3 mld PLN daje miesięczną dynamikę na poziomie +6,7% a to oznacza, że w minionym miesiącu branża funduszy inwestycyjnych rozwijała się w tempie nie widzianym od lata 2007 roku. Wyższą dynamikę (+7,4%) mogliśmy bowiem obserwować w maju 2007 roku, gdy obok wysokich zysków, na rynek wpływał szeroki strumień nowych środków od inwestorów. W ogólnym zarysie marzec 2010 nie wyglądał inaczej.

Po słabszym początku roku w marcu nastąpiło silne odbicie na rynku akcji i znaczna część indeksów ustanowiła nowe tegoroczne szczyty. Słabszy dotąd indeks największych spółek (WIG20) w marcu zyskał +10,2%, mWIG40 zwyżkował o +8,3%, najsłabszy sWIG80 wzrósł „jedynie” o +7,5%. Indeks szerokiego rynku WIG zwiększył swoją wartość o +9,7%.

Po słabszym początku roku w marcu nastąpiło silne odbicie na rynku akcji i znaczna część indeksów ustanowiła nowe tegoroczne szczyty. Słabszy dotąd indeks największych spółek (WIG20) w marcu zyskał +10,2%, mWIG40 zwyżkował o +8,3%, najsłabszy sWIG80 wzrósł „jedynie” o +7,5%. Indeks szerokiego rynku WIG zwiększył swoją wartość o +9,7%.

Miniony miesiąc był bardzo ciekawy na rynku polskiego długu. Rentowności instrumentów dłużnych spadały wzdłuż całej krzywej dochodowości, jednak największym zainteresowaniem inwestorów cieszyły się papiery o długim terminie zapadalności (10 lat i więcej). Przejściowo osiągnęły one rentowność na poziomie bliskim 5,5%, a ostatecznie indeks IROS-10 wzrósł w skali miesiąca o +3,65%.

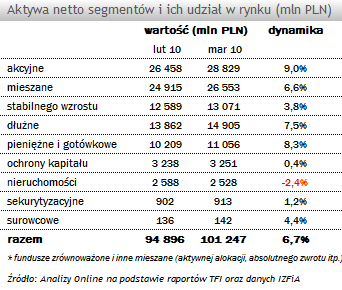

W konsekwencji zdecydowana większość funduszy przyniosła zyski, które w kilkudziesięciu przypadkach były nawet dwucyfrowe. Według naszych szacunków marcowy wzrost wynikający z zysków wypracowanych przez zarządzających to nieco ponad 4,3 mld PLN. Oznacza to, że saldo wpłat i umorzeń, które dopełnia brakującą część wzrostu aktywów, można szacować na +2,0 mld PLN. Wypracowany w marcu napływ był zatem – podobnie jak dynamika samych aktywów – najwyższy od lata 2007 roku. Jednak cechowała go zupełnie inna struktura, w której istotną rolę ponownie odegrały środki skierowane do funduszy pieniężnych i dłużnych, co wyraźnie widać w miesięcznej dynamice aktywów w podziale na segmenty.

Wprawdzie najwyższą dynamiką (+9,0%) mogą się w marcu poszczycić fundusze akcyjne, jednak w tym przypadku możemy mówić o silnym przełożeniu skali odbicia, jakie odnotowaliśmy na giełdzie w Warszawie, ale również na innych rynkach, na których pozyskane środki lokują zarządzający.

Wprawdzie najwyższą dynamiką (+9,0%) mogą się w marcu poszczycić fundusze akcyjne, jednak w tym przypadku możemy mówić o silnym przełożeniu skali odbicia, jakie odnotowaliśmy na giełdzie w Warszawie, ale również na innych rynkach, na których pozyskane środki lokują zarządzający.

Zaraz za tą grupą plasują się fundusze gotówkowe i pieniężne, w przypadku których trudno o podobną interpretację. Przy średniej zmianie wartości jednostki na poziomie +0,7% staje się rzeczą oczywistą to, iż znaczna część ponad 8%-owego wzrostu była wynikiem nowych wpłat od inwestorów.

Nie inaczej wygląda sytuacja w przypadku funduszy dłużnych, gdzie decydującą rolę odgrywają produkty inwestujące w instrumenty denominowane w złotówkach. Porównanie wzrostu aktywów na poziomie +7,5% ze średnim zyskiem odnotowanym w grupie (+2,0%), czy zmianą wartości indeksu obligacji skarbowych IROS (+1,6%) sugeruje, że znaczna cześć marcowej dynamiki również w tym segmencie musi być pochodną dodatniego salda wpłat i umorzeń.

Fundusze mieszane oraz fundusze stabilnego wzrostu odnotowały dynamikę proporcjonalną do skali wzrostu środków ulokowanych w funduszach akcji, przy czym proporcja ta była zbieżna z przeciętnym udziałem akcji w ich portfelach. Jednak z uwagi na znaczny udział w segmencie funduszy mieszanych produktów, których polityka inwestycyjna daje szerokie możliwości co do regionów i klas aktywów (45% aktywów segmentu), można ów fakt uznać za przypadkowy.

Jedynym segmentem, który na koniec marca mógł się pochwalić aktywami niższymi niż miesiąc wcześniej były fundusze nieruchomości, których aktywa spadły o -2,4%. Główną przyczyną tego spadku była likwidacja funduszu SKARBIEC-RYNKU MIESZKANIOWEGO FIZ, w wyniku której inwestorzy wypłacili około 60 mln PLN.

Źródło: Analizy Online