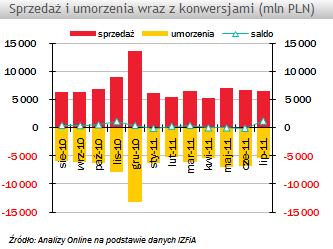

Lipcowe dane o napływie nowych środków do funduszy inwestycyjnych są zaskakująco dobre. Saldo wpłat i wypłat do 379 funduszy monitorowanych przez Izbę Zarządzających Funduszami i Aktywami wyniosło +1,26 mld zł. To najwyższa wartość od kwietnia 2010 roku, kiedy bilans sprzedaży sięgnął +1,64 mld zł. Bardziej szczegółowe dane pokazują jednak, iż gros pozyskanej w lipcu kwoty to zasługa jednego funduszu utworzonego na potrzeby jednej z grup kapitałowych. Pozytywna informacja jest taka, iż nawet po jego odjęciu, bilans sprzedaży pozostaje dodatni, sięgając +0,3 mld zł.

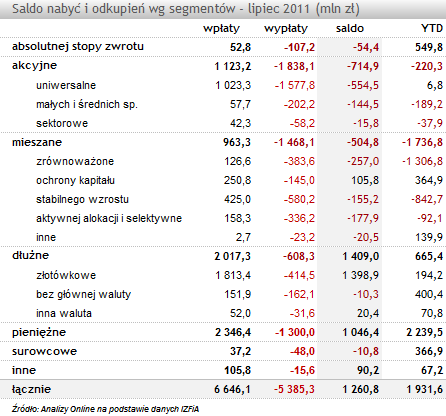

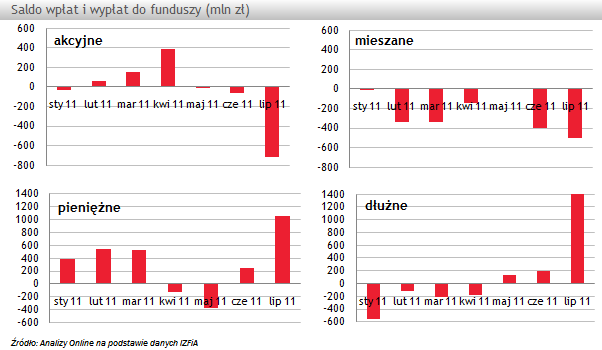

Struktura przepływu kapitału była mocno związana z koniunkturą panującą w ostatnich tygodniach na rynkach. Wraz z topniejącymi zyskami wypracowanymi przez fundusze akcyjne, maleje skłonność do nabywania nowych jednostek. W lipcu klienci przeznaczyli na ich zakup zaledwie +1,1 mld zł, czyli najmniej od półtora roku. Z kolei poziom wypłat wyniósł -1,8 mld zł, co sprawiło, że lipcowy bilans sprzedaży funduszy akcyjnych zamknął się na poziomie -714,9 mln zł. To najgorszy wynik od lipca 2008 roku, kiedy przewaga umorzeń nad wpłatami sięgnęła -1,3 mld zł. W przypadku funduszy o uniwersalnej strategii saldo wpłat i wypłat wyniosło -555 mln zł, a funduszy akcji małych i średnich spółek było najniższe od momentu rozpoczęcia publikowania tych danych (grudzień 2009) i sięgnęło -145 mln zł.

Zła koniunktura na rynkach akcji nie sprzyja również sprzedaży jednostek funduszy mieszanych, które nawet przy sprzyjających okolicznościach mają problem z generowaniem nadwyżki wpłat. W lipcu sprzedaż netto wyniosła -505 mln zł. W przypadku funduszy zrównoważonych przewaga wypłat sięgnęła -257 mln zł, stabilnego wzrostu -155 mln zł, a aktywnej alokacji -178 mln zł. Jedynie fundusze, których zadaniem jest m.in. ochrona kapitału, zdołały zamknąć lipcowy bilans na plusie, pozyskując +106 mln zł. To przede wszystkim zasługa funduszu o charakterze strukturyzowanym, oferowanego klientom przez cały maj i czerwiec przez KBC TFI (wartość wpłat została zaliczona dopiero do lipcowych danych).

Lipiec należał przede wszystkim do funduszy dłużnych, które trzeci miesiąc z rzędu kończą z dodatnim saldem wpłat i wypłat. Tym razem, m.in. dzięki wspomnianemu funduszowi stworzonemu na potrzeby jednej z grup, sięgnęło ono aż +1,4 mld zł. Gros tej kwoty trafiło do funduszy inwestujących na rynku długu skarbowego (+1,1 mld zł), blisko +260 mln zł netto klienci wpłacili do funduszy uniwersalnych i +42 mln zł do funduszy korporacyjnych. Trwa również dobra passa funduszy pieniężnych. Klienci zakupili jednostki warte +2,3 mld zł, a sprzedaż netto (czyli po uwzględnieniu umorzeń) przekroczyła +1,0 mld zł. To najwyższa wartość od stycznia 2008 roku, kiedy klienci masowo wypłacali oszczędności z funduszy inwestujących na rynkach akcji, przenosząc je do funduszy bezpiecznych.

Z pozostałych segmentów rynku, dodatni bilans sprzedaży odnotowały jedynie fundusze sklasyfikowane jako inne (czyli private equity, hedgingowe itp.), które pozyskały netto +90 mln zł. Fundusze absolutnej stopy zwrotu oraz surowcowe odnotowały natomiast odpływ kapitału na poziomie odpowiednio -54 mln zł i -11 mln zł.

W sumie od początku roku klienci wpłacili do funduszy +44 mld zł, jednocześnie wypłacając ponad -42 mld zł. Saldo wpłat i wypłat wyniosło więc +1,9 mld zł.

Korekta raportu czerwcowego

Izba Zarządzających Funduszami i Aktywami dokonała korekty danych czerwcowych. Saldo wpłat i wypłat w przypadku funduszy akcji uniwersalnych zostało podwyższone o 30 mln zł do +41,6 mln zł, dzięki czemu czerwcowy bilans sprzedaży zamknął się kwotą -60,9 mln zł (wcześniej wyniósł -90 mln zł).

* dane obejmują sprzedaż, umorzenia oraz wartość środków przemieszczanych pomiędzy funduszami w wyniku konwersji

Źródło: Analizy Online