Niezależnie od koniunktury rynkowej, niektóre fundusze inwestycyjne zyskują więcej i tracą mniej. Te wyniki zależą od umiejętności, dyscypliny pracy i wreszcie szczęścia asset managerów ludzi odpowiedzialnych za odpowiednie lokowanie pieniędzy klientów.

W Ministerstwie Sprawiedliwości trwają prace nad pakietem ustaw deregulujących rynek pracy w Polsce. Wśród zawodów, które prawdopodobnie przestaną być licencjonowane znajdzie się 12 leżących w kompetencjach Ministerstwa Finansów m.in.: doradca inwestycyjny, makler, agent ubezpieczeniowy czy broker. Na czym polega praca tych osób, często odpowiedzialnych za nasze oszczędności i powodzenie inwestycji? Skoro zawody finansowe zostaną zderegulowane, jak wybrać odpowiednich specjalistów?

Asset managers, czyli zarządzający aktywami, to profesjonaliści, którzy zajmują się obrotem papierami wartościowymi (m.in. akcjami i obligacjami), a także innymi aktywami czy instrumentami. Ich zadaniem jest maksymalizacja zysków z kapitału powierzonego im przez klientów, a z oferowanych przez nich usług korzystają zarówno firmy, jak i prywatne osoby. Rola asset managerów stała się w ostatnich latach jeszcze ważniejsza, a zadanie przed nimi stojące bardziej wymagające mówi Piotr Tukendorf, zarządzający DB Funds. Czasy hossy z lat 2006-2007 nieprędko wrócą, rynki uzależnione są bardziej od kluczowych decyzji politycznych, niż zjawisk ekonomicznych. A pieniądze trzeba inwestować dodaje.

Usługi profesjonalnych zarządzających stają się na polskim rynku coraz bardziej dostępne. Do tej pory z pomocy asset managerów zazwyczaj można było korzystać będąc klientem private bankingu, zarezerwowanego dla najbogatszych (w zależności od instytucji dysponujących aktywami w wysokości co najmniej 1 mln zł). Na rynku istnieją też inwestycje tego typu dostępne dla mniej zamożnych, które pozwalają w pewnym sensie zlecić wybór konkretnych funduszy profesjonalistom. Są to długoterminowe programy inwestycyjne oraz fundusze funduszy, które w Polsce oferuje m.in. Millennium TFI, PKO TFI, Pionieer Pekao Investments, BRE Bank, ING TFI, Skarbiec TFI oraz Deutsche Bank PBC, który wprowadził niedawno na rynek produkt inwestycyjny DB Funds FIO. W przypadku dwóch ostatnich, aby skorzystać z oferty wystarczy zainwestować minimum 100 złotych. Produkt Deutsche Bank jest dodatkowo o tyle ciekawy, że działa zgodnie z filozofią Best Managers kryterium wyboru funduszu do panelu są wyniki osiągane przez odpowiedzialnych za niego asset managerów. W ING TFI minimalna wpłata to 200 zł. To jedne z nielicznych funduszy inwestycyjnych oferowanych w naszym kraju, które oferują bardzo niską minimalną pierwszą wpłatę. Dzięki temu produkt jest dostępny dla szerokiego grona klientów mówi Jacek Kasperczyk, analityk porównywarki finansowej Comperia.pl. Standardowo wymaga się początkowej wpłaty w wysokości od 500 do 1 000 złotych.

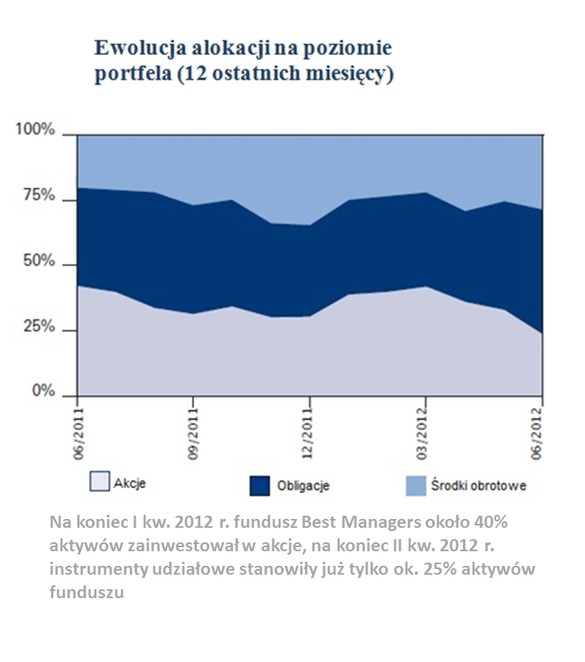

W zależności od skłonności klienta do ryzyka, menedżerowie zarządzający aktywami mogą podjąć decyzję o większej lub mniejszej dywersyfikacji środków. Wybór ograniczonej liczby aktywów wiąże się z potencjałem większych zysków, jeśli wybór okaże się słuszny, ale też z ryzykiem większej straty, jeśli rynek zachowa się przeciwnie od oczekiwań. Dywersyfikując, czyli inwestując w większą liczbę różnych aktywów np. funduszy inwestycyjnych jesteśmy w stanie ograniczyć potencjalne straty, ale w przypadku wygranej zysk może być nieco mniejszy mówi Piotr Tukendorf. Dla przykładu w DB Funds jego zespół stara się dobrać od 6 do 8 funduszy o najlepszej w ich ocenie perspektywie. Z kolei klient, poprzez wybór odpowiedniego subfunduszu, decyduje czy mają to być bardziej agresywne fundusze akcji, bardziej bezpieczne fundusze instrumentów dłużnych czy też fundusze zrównoważone.

Pracę asset managera ocenia się na podstawie wielu czynników. Najczęściej biorąc pod uwagę średnie wyniki rynków czy indeksów i sprawdzając, czy fundusz wypracował rezultaty lepsze od nich. Głównym wskaźnikiem jest stopa zwrotu z inwestycji. Sam fakt, że dany fundusz lub ich grupa przyniósł w ciągu roku np. 7 proc. zysku, nie musi oznaczać, że zarządzający mogą być z siebie dumni. Jeśli inne podobne aktywa podrożały o 10 proc., powinni raczej się tłumaczyć. Z drugiej strony, ograniczona strata funduszu akcyjnego, może być sukcesem, jeśli w danym czasie indeksy giełdowe pikowały. Oprócz stopy zwrotu pod uwagę jest brane ryzyko inwestycji, które mierzy się odchyleniem standardowym tłumaczy Jacek Kasperczyk, analityk porównywarki finansowej Comperia.pl. Im mniejsze wahania tym fundusz jest lepiej zarządzany, bo bezpieczniejszy.

Asset manager to odpowiedzialne stanowisko, wymagające specyficznych umiejętności i dużego doświadczenia. Dlatego instytucje finansowe na całym świecie walczą o utalentowanych pracowników. Osiągnięcie doskonałych wyników w przeszłości jest warunkiem koniecznym, aby zasłużyć na tytuł Best Manager mówi Piotr Tukendorf. Ale to nie wszystko, bo jakość pracy asset managers analizowana jest pod kątem wielu kryteriów.

Jacek Kasperczak z Comperia.pl zwraca uwagę, że oceniając pracę zarządzających funduszami, trzeba mieć świadomość, że są to osoby działające w warunkach wysoce stresogennych. Zarządzanie czyimiś pieniędzmi wymaga nie tylko posiadania odpowiedniego przygotowania merytorycznego, ale także olbrzymiej odporności psychicznej mówi. Asset managerowie powinni umieć reagować na szybko zmieniające się otoczenie rynkowe. Zbyt konserwatywne podejście do inwestycji lub zbyt późna reakcja na jakieś wydarzenie może spowodować, że dany fundusz osiągnie niższą stopę zwrotu aniżeli konkurencja wyjaśnia. W jego ocenie dobry zarządzający powinien umieć współpracować z otaczającymi go ludźmi. Trzeba pamiętać, że jest on tylko człowiekiem i czasem opinia kogoś z zewnątrz może spowodować, że jego spojrzenie na daną inwestycję nabierze zupełnie innego wymiaru mówi Kasperczyk.

W jaki sposób wybierani są menedżerowie?

Tak dla funduszu, jak i dla osoby indywidualnej, trafny wybór asset managera ma poważne konsekwencje. Dużo poważniejsze, niż wybór innego usługodawcy hydraulika, szewca, a nawet dentysty. Jednak często fachowca, który ma się zająć naszymi finansami, wybieramy pochopnie i przypadkowo. Szkoda nam czasu i energii na ten, pozornie abstrakcyjny, wybór. To błąd.

Wybierając osobę czy instytucję, która przez następne lata będzie zarządzać naszymi pieniędzmi trzeba być bardzo wymagającym. Warto spędzić trochę czasu na rozmowie zanim podejmie się ostateczną decyzję i zadać podstawowe pytania: jakie wyniki zarządzający odnosili w ostatnich latach? Jaką strategię inwestycyjną stosują i czy odpowiada ona naszym oczekiwaniom? Czy pieniądze będą zdywersyfikowane czy raczej postawione na jedną kartę? Czy inwestować będzie się w prywatne czy publiczne aktywa? Warto również sprawdzić, jak dokładnie nasze pieniądze będą podzielone i jak długo trzeba będzie czekać na założony zwrot z inwestycji. Podstawowa zasada inwestycyjna to lokować pieniądze w aktywa, których funkcjonowanie rozumiemy. Tylko w ten sposób możemy w pełni świadomie ocenić ryzyko mówi Piotr Tukendorf z Deutsche Bank PBC.

Problemem dla klientów wielu polskich instytucji finansowych jest fakt, że na naszym rynku zespoły zarządzających aktywami zmieniają się stosunkowo często. Nawet znane instytucje wymieniają pracowników co 1,5 roku 2 lata, co uniemożliwia budowanie zaawansowanej kultury inwestycyjnej. Indywidualnym klientom utrudnia to podejmowanie samodzielnych decyzji, bo nie wiadomo, czy dobry wynik wypracowany w przeszłości jest zasługą tych samych ludzi, którzy będą zarządzać naszymi pieniędzmi w przyszłości. Dobierając fundusze i badając ich wyniki, sprawdzamy, kto osobiście był za nie odpowiedzialny w danym okresie mówi Piotr Tukendorf. Tylko w ten sposób możemy spodziewać się lepszych od średniej rynkowej, powtarzalnych i regularnych wyników dodaje.

Zawód asset managera wymaga umiejętności i doświadczenia, które zdobywa się latami. Zarządzać pieniędzmi może każdy rozsądnie podchodzący do życia człowiek. Trzeba jednak wiedzieć, że rynek finansowy nieustannie się rozwija mówi Jacek Kasperczyk. Dlatego moim zdaniem, usługi asset management powinny być wykonywane przez profesjonalistów, których wiedza i kompetencje zostały dokładnie sprawdzone. Nie ma znaczenia, czy zdali egzamin państwowy (KNF), czy też ich umiejętności zostały sprawdzone przez pracodawcę. Ważne, aby potrafili się odnaleźć na coraz bardziej wymagającym rynku finansowym dodaje.

Źródło: Clear Communication Group