W Polsce wciąż nie funkcjonują REIT-y, czyli instytucje, które czerpią stabilne i bezpieczne zyski pochodzące głównie z czynszów i wynajmu nieruchomości. To zła wiadomość dla naszych inwestorów, ponieważ na przestrzeni ostatnich 10 lat REIT-y generowały stopę zwrotu średnio na poziomie kilkunastu procent rocznie!

Co kryje się pod pojęciem REIT? Otóż jest to skrót od Real Estate Investment Trust, a więc instytucji wspólnego inwestowania lokującej swoje aktywa w nieruchomości i zarządzającej nimi, która dodatkowo uprzywilejowana została pod względem podatkowym. Niestety w Polsce na dzień dzisiejszy nadal nie ma żadnego przedstawiciela tej grupy. Główną barierą jest brak regulacji prawnych i odpowiedniego ustawodawstwa, które stworzyło by ramy dla tego typu przedsięwzięć inwestycyjnych w kraju.

Na chwilę obecną regulacje prawne REIT– ów są bardzo zróżnicowane na całym świecie, ponieważ każdy kraj ustala swoje wewnętrzne prawo regulujące działalność tego rodzaju podmiotów. Mało tego, w wielu krajach REIT – y nie występują pod tą samą nazwą, lecz kryją się pod inną lub funkcjonują jako ich bliskie odpowiedniki. Np. w Holandii odpowiednik REIT– u to znajomo brzmiący skrót – FBI (Fiscale Beleggingsinstelling), natomiast w Belgii (SICAFI), Francji (SIIC), Bułgarii (SPIC), Włoszech (REIF), Grecji (REIC). „Klasyczne” REIT- y można spotkać m.in. w USA (ich kolebka), Wielkiej Brytanii, Niemczech, Turcji, Zjednoczonych Emiratach Arabskich (Dubaj), Hong Kongu oraz Japonii. Największym rynkiem REIT jest rynek amerykański, którego udział w rynku światowym liczony na podstawie spółek wchodzących w skład indeksu GPR 250 REIT GLOBAL wynosi około 60%. Dalsze miejsca zajmuje rynek europejski (ok. 15%), Australii i Oceanii (ok. 13%), Azji (ok. 12%) i Afryki (0,5%).

Dlaczego warto się nimi zainteresować skoro w Polsce mamy już fundusze inwestujące w nieruchomości? Przede wszystkim REIT-y są bezpieczniejsze, gdyż są bardziej zdywersyfikowane geograficznie i sektorowo oraz posiadają większą liczbę nieruchomości w swoim portfelu. Niewątpliwie wielką zaletą REIT – ów jest regularna wypłata dywidendy. Jej stabilność wynika z dwóch powodów. Po pierwsze jeśli REIT- y nie wypłacą większości (75-90% w zależności od danego kraju) swoich przychodów w formie dywidendy, wówczas zostaną podwójnie opodatkowane (na poziomie REIT- u oraz inwestora). Po drugie, wynika to również ze struktury samych przychodów, gdyż warto zaznaczyć, iż w większości przypadków główne źródło przychodu REIT-u stanowią czynsze i długoterminowy wynajem powierzchni biurowych, usługowych i handlowych. Do sprzedaży nieruchomości dochodzi wyłącznie w momencie konieczności dopasowywania portfela inwestycyjnego do warunków rynkowych. Co ciekawe REIT-y nie są drogą inwestycją, gdyż opłata za zarządzanie waha się od 1 do 5% rocznie, a więc w wielu przypadkach okazują się tańsze od rodzimych funduszy nieruchomości.

Rynki REIT osiągnęły dołek w marcu 2009, na skutek załamania się rynku kredytowego. Kryzys płynności zahamował rozwój tego sektora, wzbudził obawy o wyniki tych funduszy i w rezultacie ceny akcji REIT- ów spadły. Od dna załamania (marzec 2009) obserwujemy trwały i silny trend wzrostowy na wszystkich głównych rynkach REIT na świecie.

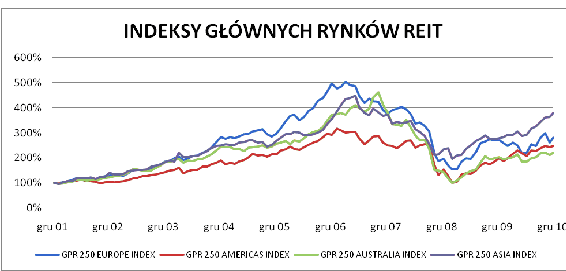

Zachowanie się głównych rynków REIT na przestrzeni ostatnich 9 lat można prześledzić na bazie indeksu GPR 250 REIT WORLD INDEX, który składa się z 250 największych i najbardziej płynnych REIT-ów na świecie.

Okres ten wyraźnie dzieli się na dwa etapy: przed i po kryzysie. Od końca 2001 roku do pierwszej połowy 2007 indeksy dynamicznie rosły. Średnia stopa zwrotu w tym przedziale czasowym wyniosła ponad 320%, a więc inwestycja w REIT umożliwiła ponad 4 – krotny wzrost zainwestowanego w nie kapitału. Najlepszy wynik w tym czasie zanotował indeks europejskich REIT- ów, który wzrósł ponad 5 – krotnie! Tuż za nim uplasował się rynek Australijski (ponad 4,5- krotny wzrost). Najsłabiej wypadł rynek amerykański ze „skromnym” 3 – krotnym wzrostem.

Źródło: Opracowanie własne na podstawie danych Bloomberg.

Przyjrzyjmy się teraz wynikom rynku REIT w krótszym horyzoncie czasowym, na przestrzeni ostatniego roku. Okazuje się, że globalny rynek REIT rozwijał się znacznie szybciej od rynków akcji i obligacji. W tym okresie światowy indeks REIT – ów (GPR 250 REIT Global) zanotował blisko 1,8 – krotnie wyższą stopę zwrotu w porównaniu do globalnego rynku akcji. Okazuje się również, iż inwestycja w większość głównych rynków REIT okazała się lepsza od inwestycji w akcje. Wyłamał się tylko rynek REIT Oceanii, który jako jedyny w tej grupie zanotował stratę w okresie ostatnich 12 miesięcy i okazał się słabszy od globalnych akcji.

|

Całkowita stopa zwrotu z akcji REIT vs. globalne akcje i obligacje |

|

|

Benchmark: |

Roczna stopa zwrotu |

|

GPR 250 Ameryki |

28,0% |

|

GPR 250 Azja |

16,9% |

|

GPR 250 Globalny |

18,9% |

|

GPR 250 Afryka |

28,3% |

|

Globalne akcje (MSCI) |

10,6% |

|

GPR 250 Europa |

13,3% |

|

Globalne obligacje (JP Morgan) |

4,2% |

|

GPR 250 Oceania |

-0,8% |

Źródło: Opracowanie własne na podstawie danych Global Property Research. Stopy zwrotu wyliczone zostały na podstawie walut lokalnych.

Analizując wyniki spółek wchodzących w skład indeksu GPR 250 World na poziomie poszczególnych krajów wynika, iż najwyższą stopę zwrotu można było osiągnąć w Szwecji (46,7%), a najniższą w Grecji (-63,6%)! Poniżej przedstawiamy wyniki dla pozostałych krajów.

|

Kraj: |

Roczna stopa zwrotu w 2010: |

|

Szwecja |

46,7% |

|

Brazylia |

41,2% |

|

Finlandia |

33,7% |

|

Niemcy |

31,6% |

|

Szwajcaria |

29,5% |

|

USA |

28,2% |

|

Hong Kong |

27,9% |

|

RPA |

26,7% |

|

Kanada |

24,5% |

|

Austria |

23,3% |

|

Filipiny |

21,5% |

|

Holandia |

14,7% |

|

Japonia |

14,7% |

|

Francja |

13,9% |

|

Chiny |

10,6% |

|

Turcja |

10,0% |

|

Belgia |

5,5% |

|

Wielka Brytania |

5,0% |

|

Singapur |

2,7% |

|

Włochy |

1,3% |

|

Australia |

-0,6% |

|

Polska |

-4,5% |

|

Norwegia |

-23,3% |

|

Grecja |

-63,6% |

Źródło: Opracowanie własne na podstawie danych Global Property Research.

Zagłębiając się w wynikach rynku REIT, zejdźmy o stopień niżej i sprawdźmy jak kształtowały się stopy zwrotu z pojedynczych REIT – ów na przykładzie 10 największych i najbardziej płynnych REIT – ów na świecie. Z analizy wynika, że powyższe spółki pozwoliły swoim akcjonariuszom zarobić średnio prawie 25% w 2010 roku. Dla porównania w tym samym okresie fundusze inwestycyjne polskich akcji średnio zyskały 16,8%, a rodzime fundusze inwestujące w nieruchomości około 6%.

|

L.p. |

Spółka: |

Kapitalizacja rynkowa w mln USD |

Stopa zwrotu za 2010 |

|

1. |

Simon Property Group |

28,397 |

30,31% |

|

2. |

Westfield Group |

22,374 (AUD) |

2,77% |

|

3. |

Public Storage Inc. |

18,181 |

33,40% |

|

4. |

Unibail – Rodamco |

12,799 (EUR) |

8,89% |

|

5. |

Equity Residential Props Trust |

14,330 |

56,01% |

|

6. |

HCP Inc. |

13,530 |

26,94% |

|

7. |

Vornado Realty Trust |

15,284 |

24,46% |

|

8. |

Boston Properties Inc. |

11,899 |

28,32% |

|

9. |

AvalonBay Communities Inc. |

9,339 |

42,95% |

|

10. |

Stockland |

8,650 |

-5,01% |

|

– |

Średnia |

– |

24,90% |

Źródło: Opracowanie własne na podstawie bloomberg oraz Global Search Property.

W listopadzie 2010 roku REIT-y obchodziły okrągła 50 – letnią rocznicę swojego istnienia na świecie. W dniach 15–17 listopada w Nowym Jorku odbyła się konwencja REIT World 2010, na której uczestniczyli najwięksi gracze na globalnym rynku REIT. Paneliści podkreślili jak duże znaczenie miał ostatni kryzys finansowy na obecny obraz rynku REIT. Na skutek gwałtownego załamania rynku dokonał się samoistny podział REIT-ów na dwie grupy: „bogaczy” i „nędzarzy”. Do tych pierwszych należą podmioty, które obroniły się i umocniły swoją pozycję, z kolei drudzy, to Ci, którzy podupadli w czasie kryzysu i oddali pola, tym pierwszym. Podkreślono również, że kluczową rolę w tym biznesie odgrywa finansowanie, z którym zwłaszcza małe REIT-y mają trudności.

W Polsce jak już zostało wcześniej wspomniane obecnie nie ma żadnego przedstawiciela z grupy REIT (notowanego na GPW). Jedyny dotychczasowo dostępny na naszym rynku odpowiednik REIT (wg prawa austriackiego) – Immoeast AG, kontrowersyjna spółka (w 2008 roku rekordzista na GPW pod względem stopy zwrotu, później gwałtowny spadek, rekomendacja „0 zł” i wycofana z obrotu w kwietniu 2010 roku). Nie oznacza to jednak, że REIT-y są nieobecne na naszym rynku. Wręcz przeciwnie – inwestują one w Polsce i to całkiem prężnie. Na przykład spółka SEGRO, brytyjski REIT notowany na giełdzie w Londynie, obecna jest na naszym rynku od 2006 roku i obecnie prowadzi kilka dużych projektów m.in. w Gdańsku, Warszawie, Poznaniu i Łodzi. Posiada już 470 tys. m2 powierzchni magazynowo – produkcyjnej. W tym roku zawarła jedną z największych transakcji na polskim rynku magazynowym (wynajem 24,5 tys m2 powierzchni). Poza tym REIT-y w Polsce zrealizowały i realizują wiele inwestycji. Np. w budowie nowoczesnego biurowca Babka Tower, zlokalizowanego w centrum stolicy uczestniczył ERE REIT. Obecność tego rodzajów podmiotów na naszym rynku połączona z brakiem dostępu do nich przez rodzimych inwestorów skutkuje tym, że w generowanych przez nich zyskach korzystają wyłącznie zagraniczni inwestorzy.

Co prawda w Polsce nie da się bezpośrednio inwestować w REIT-y, aczkolwiek można „pośrednio” partycypować w ich wynikach. Przykładem może być fundusz KBC Index Światowych Nieruchomości, który bazuje na indeksie japońskich oraz europejskich REIT- ów. Jest to fundusz typu zamkniętego, emitujący publiczne certyfikaty, które możemy nabyć na GPW. W okresie ostatnich 12 miesięcy można było zarobić na nim jedynie około 5%. Biorąc pod uwagę ten fundusz, jak i co pewien czas pojawiające się produkty strukturyzowane oparte o REIT- y jest to nadal bardzo uboga oferta. Co gorsze, jeśli nic nie zmieni się w kwestii regulacji prawnych (mam też na myśli ujednolicenie regulacji REIT na poziomie całej UE), wówczas prawdopodobnie długo jeszcze ubogą pozostanie.

Źródło: Expander