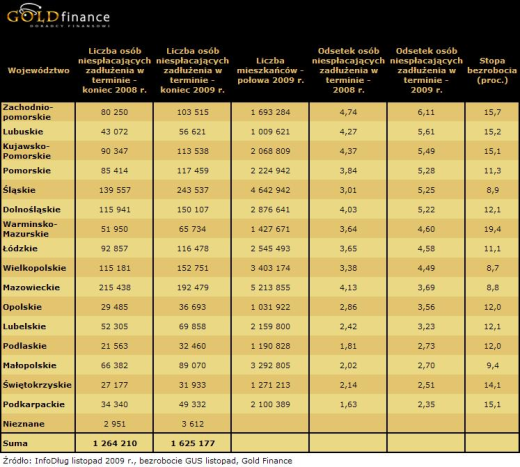

Znajomy z sąsiedztwa chce pożyczyć pieniądze? Zanim się zgodzisz, zastanów się dwa razy, bo gotówki możesz więcej nie zobaczyć. Największe prawdopodobieństwo nie odzyskania długu istnieje w województwie zachodniopomorskim. Niewiele lepiej jest w lubuskim i kujawsko-pomorskim. Na drugim biegunie są mieszkańcy podkarpackiego i świętokrzyskiego, gdzie mimo równie wysokiego bezrobocia z rzetelnością jest dużo lepiej.

Jak wynika z raportu InfoDługu, sporządzonego na koniec 2009 r., kłopoty z opłacaniem rachunków za media, telefon, czynsz, a także alimentów i rat kredytowych ma w Zachodniopomorskiem co 16 osoba, a w Lubuskiem co 18. W Podkarpackiem i Świętokrzyskiem długu nie oddaje na czas najwyżej co 40 mieszkaniec. Przeciętnie w Polsce w tarapatach jest co 23 rodak. Negatywnej statystyki wcale nie da się prosto wytłumaczyć oficjalną stopą bezrobocia. Choć najwyższa jest na Warmii i Mazurach, to nie tutaj odsetek osób nie radzących sobie z płatnościami jest największy. Region ten wypada zresztą nawet poniżej średniej. Z kolei województwo śląskie, gdzie bezrobocie jest wyjątkowo niskie, w kłopotach z regulowaniem długu zajmuje wysoką piątą pozycję.

Banki oceniają nas przez pryzmat naszych sąsiadów

Takie informacje to nie tylko regionalne i społeczno-obyczajowe ciekawostki. Fakt, czy w naszym sąsiedztwie ludzie rzetelnie spłacają zadłużenie i czy bezrobocie idzie ostro w górę przekłada się na scoring, czyli ocenę ryzyka kredytowego przeprowadzaną w bankach. Mówiąc wprost, ma znaczenie dla wysokości i ceny kredytu, jaki ewentualnie może dostać klient, a przede wszystkim dla faktu, czy w ogóle go dostanie.

Na pytanie Gold Finance: Czy miejsce zamieszania i otoczenie gospodarcze ma wpływ na ocenę klienta? Banki oficjalnie nie chcą się wypowiadać wprost. Wiele instytucji unika odpowiedzi, zasłaniając się tajemnicą bankową. Inne lakonicznie twierdzą, że owszem ma to znaczenie, ale o szczegółach nie chcą mówić. Jeszcze inne zapewniają, że żadnych regionów nie dyskryminują i nie wykluczają kredytowo. Faktem jednak jest, że modele scoringowe banków z roku na rok są coraz bardziej rozwinięte, rośnie baza zebranych przez nie doświadczeń, również tych nie najlepszych. Choć przy ocenie wniosku kredytowego wciąż na pierwszym planie są dochody zainteresowanego, jego zobowiązania i historia kredytowa, to nowoczesny model scoringowy wyłapuje też powiązania logiczne różnych zdarzeń czy doświadczeń.

Na ich podstawie wydaje rekomendacje, czy kredytu udzielić czy nie. I niestety dla mieszkańców regionów z trudną sytuacją często nie jest ona wcale korzystna. Tym bardziej, że od jesieni ubiegłego roku banki zaczęły mocno różnicować swoje modele scoringowe dla kredytów gotówkowych. Ostatecznie, jeśli analizy systemów potwierdzają wyniki przytaczanego wcześniej raportu InfoDługu, to Ślązakowi

i mieszkańcowi okolic Szczecina lub Świnoujścia może być trudniej o kredyt niż mieszkańcowi Kielc czy Rzeszowa. Choć w bankach tego nie usłyszymy.

Źródło: Gold Finance