Wyższy udział akcji w portfelach może być czynnikiem zwiększającym wysokość emerytury, ale też źródłem ryzyka spadku wartości kapitału. Poszukiwanie złotego środka między zyskiem a ryzykiem w emerytalnych kalkulacjach, wciąż jest niedoceniane.

W kapitałowych systemach emerytalnych, czyli w drugim, obowiązkowym i trzecim, dobrowolnym filarze, jednym z ważniejszych czynników decydujących o wysokości emerytury jest wysokość zysków z inwestowanych składek. Może ona być wyższa dzięki większemu udziałowi akcji. Ale wówczas rośnie też ryzyko. We wszystkich odmianach emerytalnych funduszy i inwestycji zasadnicze znaczenie mają cztery elementy: wysokość odkładanych i inwestowanych sum, czas ich gromadzenia i inwestowania, średnia stopa zwrotu z inwestycji oraz bezpieczeństwo kapitału.

Z punktu wiedzenia przyszłego emeryta zarówno wysokość składek czy oszczędności, jak i czas ich gromadzenia stanowi obciążenie, zmniejszające możliwości bieżącej konsumpcji osiąganych dochodów. Elementem przesądzającym o atrakcyjności określonej formy gromadzenia środków na starość pozornie nie wiążącym się z dodatkowymi kosztami jest stopa zwrotu z inwestowanego kapitału. Im wyższa, tym lepiej, bo zwiększa wielkość przyszłych świadczeń. Jednak stopa zysku wiąże się bezpośrednio z poziomem ryzyka. Mówiąc w uproszczeniu ktoś, kto oczekuje 20 proc. zysku rocznie, musi się liczyć z tym, że w pewnych okresach wartość gromadzonego przez niego kapitału może być narażona na uszczerbek w porównywalnej wysokości. Tak wysokich stóp zwrotu nie da się bowiem osiągnąć inwestując w najbardziej bezpieczne instrumenty finansowe, takie jak obligacje czy lokaty bankowe. Ich osiągnięcie wymaga sięgnięcia po akcje. Te zaś bywają kapryśne i wysoki ich udział w portfelu może być także źródłem strat. Dlatego też w przypadku otwartych funduszy emerytalnych został on ustawowo ograniczony do 40 proc. Nawet krótka historia ich funkcjonowania dowodzi, że i ten limit nie zapewnia odpowiedniego poziomu bezpieczeństwa kapitału.

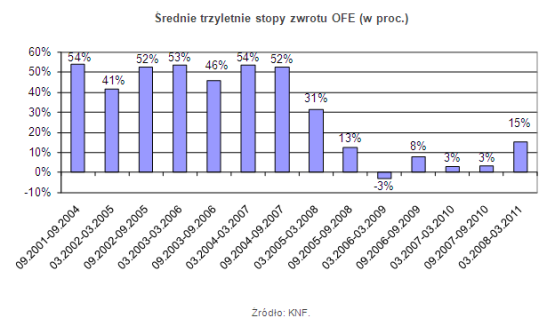

Bardzo dobra koniunktura panująca na rynkach akcji w ciągu ponad dziesięciu lat działania otwartych funduszy emerytalnych sprzyjała osiąganiu wysokich stóp zwrotu z inwestowanego przez nie emerytalnego kapitału. Jednak w dłuższym okresie utrzymywanie się równie dobrej passy jest mało prawdopodobne, a załamanie z lat 2008-2009 pokazało na jakie ryzyko ten kapitał jest narażony.

W czasie giełdowej bessy wartość aktywów zgromadzonych w funduszach znacznie się zmniejszyła i to mimo, że do górnego limitu zaangażowania w akcje funduszom było bardzo daleko. Spadek aktywów nastąpił też w specyficznym momencie, gdy nie były one jeszcze wykorzystywane do wypłaty emerytur. Nie spowodował on więc uszczuplenia ich wysokości.

Ten przykład uwidacznia jednak z jakimi problemami zmierzyć się trzeba zarówno w zarządzaniu kapitałem gromadzonym w obowiązkowym drugim filarze, jak i w przypadku indywidualnego oszczędzania na emeryturę i inwestowania przeznaczonych na ten cel środków. Z jednej strony kusi możliwość osiągania wysokich zysków przy dużym zaangażowaniu w akcje, z drugiej zaś straszy niebezpieczeństwo utraty sporej części kapitału w przypadku wystąpienia niekorzystnej koniunktury na giełdzie.

Jednym ze sposobów rozwiązania tego dylematu mogłoby być zróżnicowanie struktury portfela inwestycyjnego w zależności od wieku osoby oszczędzającej, a ściślej biorąc od liczby lat, jaka pozostaje do momentu wykorzystania gromadzonych środków na wypłatę emerytury. Generalnie powinna tu obowiązywać zasada stosowania bardziej ryzykownych strategii inwestycyjnych dla portfeli, które mają przed sobą dłuższy dystans i zmniejszania ryzyka dla tych, które będą wykorzystywane do wypłaty świadczeń w perspektywie kilku lat. Mimo ponad dziesięcioletniej historii funkcjonowania drugiego filara emerytalnego w Polsce i dyskusji o możliwości wprowadzenia kilku rodzajów portfeli dla jego uczestników w różnych grupach wiekowych, problem ten wciąż pozostaje nierozwiązany. I to mimo, że ze środków OFE powoli zaczynają być wypłacane świadczenia emerytalne.

Znacznie większą elastyczność w tej kwestii można osiągnąć w przypadku dobrowolnych dodatkowych inwestycji emerytalnych. Łatwiej tu można zastosować strategię inwestycyjną dopasowaną zarówno do indywidualnych cech przyszłego emeryta, takich jak skłonność do ryzyka, jak i do jego wieku. Zarówno w przypadku OFE, jak i dobrowolnych form oszczędzania optymalnych rozwiązań powinno się szukać bardziej na gruncie metod analizy portfelowej, dostosowującej profil ryzyka i zysku do konkretnych potrzeb i warunków, niż sztywnych ram administracyjnych.

Roman Przasnyski, Open Finance

Źródło: Open Finance