Dużo hałasu robi ostatnio teza, że banki, nie mając innych sposobów ratowania swoich wyników finansowych, wykorzystują rządowy program dopłat do kredytów hipotecznych „Rodzina na swoim” i drenują portfele klientów. Twierdzenie to jednak nie ma żadnego prawa bytu, a argumenty, którymi się je popiera są – mówiąc kolokwialnie – guzik warte.

Tak chętnie promowana teza o nieuczciwym wykorzystywaniu rządowych dopłat przez banki wnosi przeciwko nim dwa zarzuty: że na programie to one zarabiają najwięcej oraz że wykorzystują naiwność chętnych na zakup mieszkania i specjalnie podnoszą oprocentowanie kredytów preferencyjnych.

A przecież bank na kredycie preferencyjnym zarabia dokładnie tyle samo jak na zwykłym. Każdego miesiąca na jego konto wpływa rata kredytu, ale część z niej pokrywa rząd, a nie kredytobiorca, bo to właśnie on (lub ona – rodzina) jest beneficjentem programu – przez osiem lat płaci niższe odsetki.

Trudno poważnie traktować porównanie najtańszego na rynku normalnego kredytu z najdroższym na rynku preferencyjnym i stwierdzenie, że ten drugi bank, mający tak samo wysokie marże także dla zwykłego kredytu, łupi klientów. Banki nie są przecież instytucjami charytatywnymi, a przedsiębiorstwami mającymi przynosić zysk. Mamy w Polsce wolny rynek – klient ma pełne prawo wyboru oferty. Wybiera drogi kredyt, tak samo jak kupuje drogi samochód czy wysadzany brylantami telefon komórkowy za 60 tys. euro, który niekoniecznie jest lepszy do tego za 800 złotych.

W przypadku kredytów warto jednak zagłębić się w problem nieco bardziej – czy aby na pewno te najdroższe i najtańsze kredyty na rynku są równo dostępne i przeznaczone dla takiego samego klienta? Otóż nie. Wysokość marży kredytowej banku jest po części pochodną ryzyka, jakie ten jest skłonny ponieść. Osoba zarabiająca kilkanaście tysięcy złotych netto na stabilnym stanowisku w pracy nie będzie miała problemu z otrzymaniem pożyczki w większości banków i na pewno nie pójdzie po kredyt do tego, który będzie jej kazał zapłacić więcej. Na rynku najdroższe są kredyty gotówkowe, bo przy nich ryzyko niespłacalności jest wysokie i banki zabezpieczają tym sposobem swój interes. Podobnie jest w kredytach hipotecznych – im bank ma bardziej konserwatywne podejście i restrykcyjne wymogi, tym niższą marżę może zaoferować.

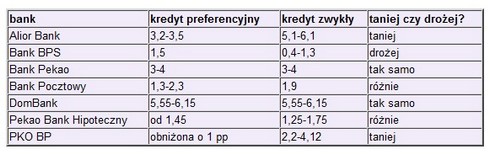

Można by oskarżać banki o to, że wykorzystują sytuację i na kredyty z „Rodziną na swoim” nakładają wyższe marże, ale… tak nie jest. Gdy przyjrzeć się ofercie banków mających kredyt preferencyjny, widać jak na dłoni, że warunki obu kredytów w danym banku są zwykle takie same lub podobne. Część instytucji w ogóle nie różnicuje marż (DomBank, Bank Pekao), część ma ją podobną (Bank Pocztowy, Pekao Bank Hipoteczny), a w niektórych kredyty z dopłatami są tańsze (Alior Bank i PKO BP). Jeden jedyny Bank BPS ma ofertę „Rodziny na swoim” nieco droższą, lecz gdy spojrzeć na rynek jako całość – teza o pazernych bankach upada. Szczegóły w tabeli poniżej.

Marże banków dla kredytów w programie „Rodzina na swoim”

źródło: Open Finance

Jak więc widać, w Aliorze i w PKO BP kredyt preferencyjny jest nawet tańszy, a to oznacza, że zrezygnowały one z części własnych przychodów. Jak na pazerne „bankozaury” to nieźle…

Ale marża to nie wszystko. Oprócz niej liczą się także prowizja oraz obowiązkowe ubezpieczenia. W tym przypadku mamy jeden przykład na plus i jeden na minus. Bank Pocztowy przy kredytach preferencyjnych pobiera prowizję niższą od normalnej (2,5 proc. zamiast 3 proc.), a DomBank ma obowiązkowe ubezpieczenie na 12 miesięcy kosztujące 2 proc. (zamiast 0,5 proc.).

Rządowe dopłaty do kredytów cały czas zyskują na popularności, lecz na razie nie ma podstaw, by ogłaszać, że banki zarabiają na tym kokosy, a już tym bardziej, że żerują na rządowej chęci pomocy potrzebującym. Owszem, dzięki pomocy rządowej rynek kredytów hipotecznych nieco się rozruszał i przychody banków wzrosną, ale nie ma w tym nic zdrożnego – przecież ktoś tych kredytów udzielać musi.

Marcin Krasoń, analityk Open Finance

Źródło: Open Finance