Akcje Jastrzębskiej Spółki Węglowej zasługują na to, by mieć je w portfelu. Nie będą jednak należały do najbardziej przewidywalnych.

Jastrzębska Spółka Węglowa będzie już czwartym reprezentantem górnictwa węglowego na naszym parkiecie. Można więc powiedzieć, że mamy pewną bazę porównawczą, służącą do oceny tego, jak mogą się zachowywać w przyszłości. Jednak specyfika działalności JSW i mnogość czynników, mogących w istotny sposób wpływać na ich zachowanie się na giełdzie powodują, że pojawiają się próby szukania analogii z KGHM. Niezbyt długa giełdowa historia notowań węglowych firm na naszym parkiecie także nie ułatwia analizy. Zaczynały one swój giełdowy byt w różnych fazach koniunktury.

Najbardziej udany był debiut ukraińskiej spółki Sadovaya. Przyniósł on inwestorom, którzy kupili jej akcje w ofercie publicznej, prawie 28 proc. zysku. Ci, którzy przetrzymali walory przez kilka następnych sesji zarobili 59 proc. W następnych miesiącach zysk stopniał, ale wciąż sięga 33 proc. Akcje czeskiego NWR na debiucie w maju 2008 roku przyniosły 7 proc. zysku. Następujący kilka miesięcy później globalny kryzys finansowy spowodował spadek jej notowań o 87 proc. Poziomu kursu z pierwszego notowania walory spółki nie odzyskały do dziś. Wciąż są o 40 proc. niżej. Po odrobieniu sporej części strat w pierwszej fazie hossy, trwającej od lutego 2009 roku, od roku poruszają się w trendzie bocznym w przedziale od 32 do 47 zł.

Walory Bogdanki po udanym debiucie latem 2009 roku, dającym prawie 20 proc. zysku, większą część hossy przespała. Kurs jej akcji oscylował między 70 a 80 zł. Ożywił się dopiero we wrześniu 2010 roku, po ogłoszeniu zamiaru kupna papierów przez NWR. Czeska spółka ogłosiła na początku października 2010 roku wezwanie do sprzedaży akcji Bogdanki po 100,75 zł. Wezwanie zakończyło się niepowodzeniem, ale kurs skoczył do 117 zł i w następnych miesiącach kontynuował marsz w górę do około 125 zł. Przykłady historii notowań akcji NWR i Bogdanki ilustrują wpływ koniunktury gospodarczej na zachowanie się akcji tego typu spółek na giełdzie.

Wzbogacić można je obserwacjami dotyczącymi światowych potentatów o profilu produkcji zbliżonym do JSW, choć znacznie bardziej zdywersyfikowanym. Akcje Xstraty czasie bessy straciły 95 proc., walory Rio Tinto spadły o 86 proc., a Anglo American o 74 proc. W okresie odrabiania strat papiery Xstraty wzrosły o 400 proc. od dołka z wiosny 2009 roku, a w przypadku pozostałych zwyżka sięgała 220-240 proc. Kurs akcji Jastrzębskiej Spółki Węglowej będzie więc narażony na wahania zależne od stanu globalnej koniunktury gospodarczej i cen węgla oraz koksu. Mamy więc dwa czynniki ryzyka, z którymi będą musieli zmierzyć się chętni do zakupu jej akcji. Choć nie należy spodziewać się zawirowań podobnych do tych sprzed dwóch, trzech lat, to jednak gospodarki wielu krajów wyraźnie zwalniają tempo wzrostu, a ceny węgla i koksu są na bardzo wysokich poziomach. W kolejnych latach zmniejszą się też wywindowane w latach 2010 i 2011 na historycznie rekordowe poziomy zyski spółki.

Analogia walorów JSW i KGHM nie kończy się jednak na tylko na wpływie koniunktury gospodarczej na kondycję spółek. Podobieństwa tkwią także w strukturze akcjonariatu i sile związków zawodowych. W jastrzębskiej spółce udział skarbu państwa sięga 50 proc., jest więc jeszcze wyższy niż w KGHM, a wpływy związków są także większe. Nad rynkiem akcji JSW ciążyć więc będzie perspektywa sprzedaży przez resort skarbu kolejnych pakietów akcji oraz groźba eskalacji żądań płacowych. Jak pokazują doświadczenia nie tylko KGHM, ale przede wszystkim spółek energetycznych oraz PKO czy ostatnio PZU, posiadanie dużych pakietów akcji przez skarb państwa nie sprzyja wysokiej dynamice kursów akcji, a przynajmniej stanowi okresowe zagrożenie. Zaletą tego stanu rzeczy jest zaś szansa na wypłatę wysokich dywidend.

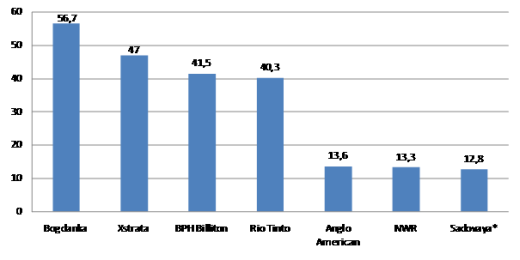

Stopy zwrotu akcji spółek wydobywczych w ciągu ostatnich 12 miesięcy (w proc.)

*notowana od grudnia 2010 r. Źródło: giełdy.

Niezależnie jednak od licznych zagrożeń, można liczyć na duże zainteresowanie akcjami spółki w ofercie publicznej zarówno ze strony inwestorów indywidualnych, jak i instytucjonalnych. Przy cenie maksymalnej, ustalonej na 146 zł, oferta jest atrakcyjna i daje szansę na kilkunastoprocentowy zysk w czasie pierwszego notowania. W zależności od stanu giełdowej koniunktury w najbliższych miesiącach, można też liczyć na zwyżkę kursu. Większość czynników ryzyka zacznie mieć znaczenie w dłuższym horyzoncie, dopiero za kilka, kilkanaście miesięcy. W czasie poprzednich 12 miesięcy akcje spółek wydobywczych, w tym węglowych, przyniosły przyzwoite zyski. Można więc liczyć, że dobra passa będzie trwała nadal, mimo sygnałów przejściowego spowolnienia wzrostu globalnej gospodarki.

Źródło: Open Finance