Zaciągnięcie kredytu w banku, który prowadzi nasze konto osobiste to najmniej skomplikowana opcja. Nie zawsze jest to najtańszy wariant. Na opłacalność takiego rozwiązania wpływa nie tylko oferowane oprocentowanie, ale i polityka kredytowa, którą stosuje wypróbowany bank. Warto wiedzieć, że tylko nieliczne instytucje przewidują preferencyjne warunki udzielania kredytów hipotecznych dla swoich stałych klientów. Przed podjęciem ostatecznej decyzji warto sprawdzić, co oferuje konkurencja. Najistotniejszym kryterium porównawczym jest oprocentowanie.

Punkty procentowe na wagę złota

Oprocentowanie to kluczowy parametr kredytu – o tym wie każdy klient. Nie wszyscy jednak zdają sobie sprawę z faktu, że może się ono znacząco różnić w poszczególnych bankach. Potwierdzają to eksperci firmy Conse Sp. z o.o., która świadczy usługi w zakresie doradztwa i pośrednictwa kredytowego. Andrzej Brudzyński przypomina, że bank oferujący dobre warunki prowadzenia rachunku oszczędnościowo rozliczeniowego nie musi być liderem na rynku kredytów hipotecznych. Warto pamiętać o konkurencji, która panuje wśród kredytodawców. „W ostatnich tygodniach 2-3 zmiany w ofertach banków stają się niemal normą, dlatego potencjalni kredytobiorcy powinni uważnie obserwować rynek.” – dodaje Andrzej Brudzyński z Conse Dorady Finansowi.

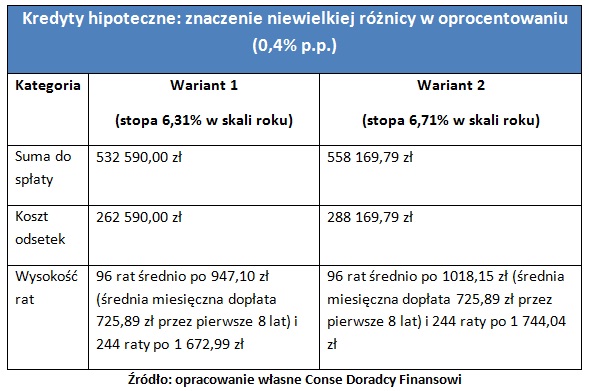

Kredyty hipoteczne opiewają na duże sumy. Dlatego nawet niewielkie różnice w oprocentowaniu poszczególnych ofert mają spore znaczenie. Można się o tym przekonać analizując poniższy przykład:

Młode małżeństwo kupuje nowe mieszkanie o powierzchni 52 mkw., które jest zlokalizowane w Warszawie. Kwota kredytu wynosi 270 000 zł. Pozostała część ceny będzie uzupełniona wkładem własnym (30 000 zł). Małżonkowie mogą skorzystać z dopłat odsetkowych w ramach programu Rodzina na Swoim, ponieważ cena 1 mkw. kredytowanego mieszkania (5769 zł) nie przekracza limitu obowiązującego dla Stolicy (5904 zł/mkw.). Kredyt będzie spłacany w latach równych przez następne 30 lat. Stopa referencyjna wedle, której Bank Gospodarstwa Krajowego nalicza dopłaty odsetkowe to 7,04% w skali roku.

Kredytobiorcy początkowo zamierzali skorzystać z oferty wypróbowanego banku, który od kilku lat prowadzi ich rachunki oszczędnościowo rozliczeniowe. Po pewnym czasie okazało się jednak, że inny kredytodawca może zaoferować nieznacznie niższe oprocentowanie (sumaryczna wartość 6,31% w skali roku – różnica 0,4 punktu procentowego). Pozostałe koszty kredytu w przypadku obydwu banków kształtują się na porównywalnym poziomie.

Tabela przedstawia symulację kredytową dla obydwu wariantów oprocentowania (6,31% oraz 6,71%).

Powyższe zestawienie wskazuje, że różnica w oprocentowaniu, która pozornie wydaje się niewielka (0,4 p.p.) może mieć spore znaczenie dla portfela kredytobiorcy. W omawianym przypadku posiadacze kredytu mogliby zaoszczędzić w każdym miesiącu średnio 71,05 zł.

Na co mogą liczyć posiadacze ROR-ów?

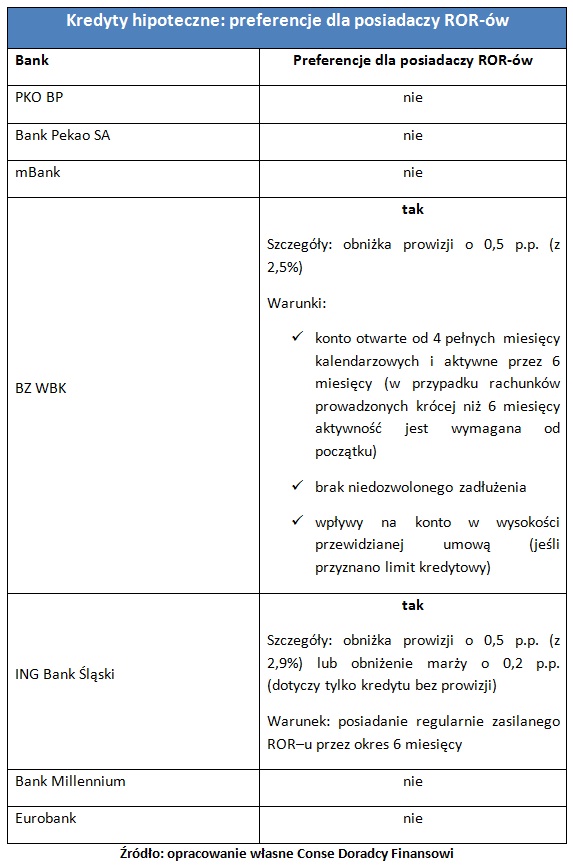

Jedna z metod premiowania stałych klientów polega na oferowaniu im tańszych kredytów hipotecznych. Banki zwykle przewidują takie preferencje dla kredytobiorców, z którymi zawarły umowę prowadzenia rachunku oszczędnościowo rozliczeniowego (ROR-u). Warto sprawdzić, czy osoby posiadające konta w najpopularniejszych bankach mogą liczyć na bardziej atrakcyjne warunki kredytowania nieruchomości.

Tabela przedstawia siedem krajowych banków, które prowadzą największą liczbę ROR-ów. Dane portalu prnews.pl wskazują, że te instytucje są wybierane przez 72% posiadaczy kont osobistych (szacunki dla 2012 roku).

Okazuje się, że tylko dwa spośród największych banków (ING i BZ WBK) przewidują realne preferencje kredytowe dla posiadaczy ROR-ów. „Pozostali kredytodawcy w ogóle nie premiują takich klientów lub proponują im minimalne oszczędności.” – twierdzi Andrzej Brudzyński z Conse Doradcy Finansowi. Obydwa wspomniane banki wyznaczają szczegółowe wymogi dla posiadaczy ROR-ów. Klienci BZ WBK, którzy otworzyli taki rachunek w ciągu ostatniego półrocza uzyskają lepsze warunki kredytowania jeśli comiesięczne wpłaty były dokonywane od samego początku (ROR musi działać przynajmniej przez 4 pełne miesiące kalendarzowe). W pozostałych przypadkach wymagany okres regularnego zasilania konta to ostatnie 6 miesięcy (taki sam jak w ING). BZ WBK dodatkowo wyklucza klientów powodujących niedozwolone zadłużenie i wymaga określonej umową wartości wpłat (o ile ROR ma limit kredytowy). Osoby, które spełniają wymogi ING lub BZ WBK są wynagradzane niewielką obniżką prowizji (o 0,5 p.p.). W przypadku ING możliwy jest również inny wariant – redukcja marży (o 0,2 p.p.). Problem w tym, że oferta niższego oprocentowania dotyczy tylko kredytów bez prowizji. Andrzej Brudzyński z Conse Doradcy Finansowi zaznacza, że nabywcy nieruchomości rzadko wybierają właśnie takie, bezprowizyjne kredyty (ze względu na wyższe koszty odsetkowe).

Bank ING przewiduje również inną formę premiowania posiadaczy ROR-ów, którzy są zainteresowani zaciągnięciem kredytu hipotecznego. Mogą oni liczyć na obniżenie opłaty za wycenę nieruchomości o 50% (150 zł). Warunek to regularne zasilanie swojego ROR-u (przynajmniej przez pół roku). Taki ukłon w stronę stałych klientów nie robi jednak wielkiego wrażenia, ponieważ większość banków w ogóle nie pobiera opłaty z tytułu wyceny.

Preferencje kredytowe dla osób posiadających rachunki w ING i BZ WBK wydają się niezbyt atrakcyjne. Trzeba jednak zaznaczyć, że te banki i tak wyróżniają się na tle pięciu głównych konkurentów.

Każdemu klientowi szukającemu kredytowania radzimy porównanie oferty ,, jego” banku z propozycjami jakie ma dla niego bank konkurencyjny. Często bowiem te drugie okazują się dużo bardziej konkurencyjne – podsumowuje Andrzej Brudzyński z Conse Doradcy Finansowi.

Źródło: rynekpierwotny.com