O wysokości raty walutowych kredytów hipotecznych nie decyduje jedynie sytuacja w świecie wielkich finansów. Dla wielu kredytobiorców zmorą stały się bankowe tabele walutowe, w których frank potrafi być o kilka procent droższy niż na rynku.

Frankowe kredyty hipoteczne spłaca około 600 tysięcy Polaków. Comiesięczna rata uzależniona jest nie tylko od stóp procentowych w Szwajcarii (czyli najczęściej od trzymiesięcznego Liboru), ale także od bieżącego kursu waluty Helwetów. Jeśli miesięczna rata kredytu wynosi np. 400 franków, to przy rosnącej cenie szwajcarskiego pieniądza polski kredytobiorca ponosi coraz większe koszty liczone w złotych.

Źródło: Bankier.pl

Gdy latem 2008 roku frank kosztował niespełna dwa złote, to 400-frankowa rata zamykała się w kwocie około 800 złotych. Ale już 23 czerwca, gdy kurs franka wyznaczył historyczne maksimum na poziomie 3,3885 złotego, to taka miesięczna płatność na rzecz banku rosła do 1.355 złotych. Czyli o 68 proc. w ciągu niespełna trzech lat!

Najdroższy frank tylko w Getinie

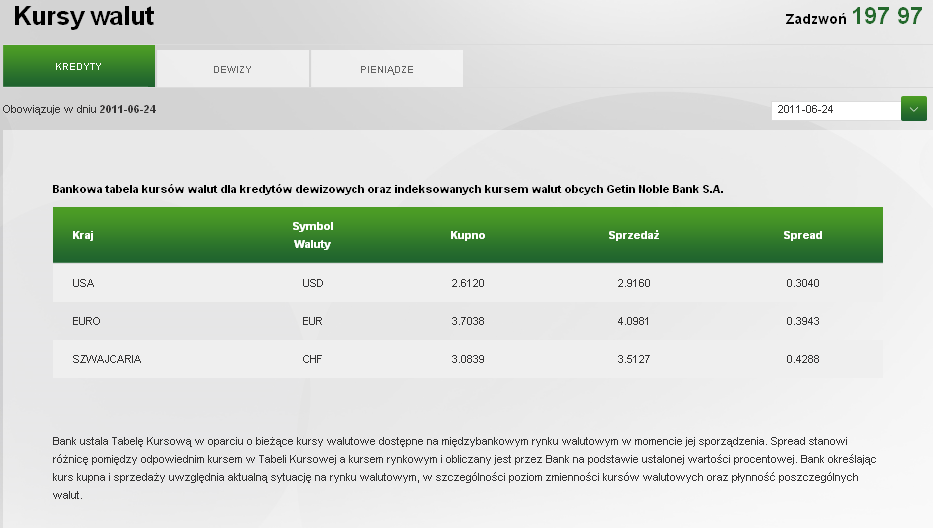

Jednakże w praktyce koszt obsługi frankowych kredytów jest wyższy niż wskazywałyby na to notowania na rynku walutowym. Dzieje się tak, ponieważ dłużnicy spłacają swoje zobowiązania po kursie wyznaczonym przez bank, w którym zaciągnęli kredyt. Każdy bank ma pełną swobodę ustalania własnej tabeli kursowej, z czego polskie instytucje skrzętnie korzystają. Na przykład 24. czerwca Getin Noble Bank za franka liczył sobie aż 3,5127 złotego!

Źródło: Getin Noble Bank

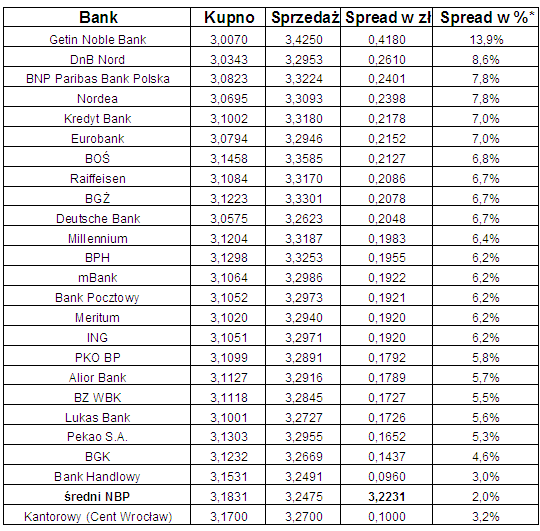

Zestawienie tabel kursowych działających w Polsce banków pokazuje, że czerwcowa cena franka w Getin Noble Banku nie była odosobnionym przypadkiem.

Bankowe poranne kursy franka z 4 lipca 2011. Stawki dla transakcji bezgotówkowych.

*spread liczony jako iloraz kursu sprzedaży i kursu kupna przemnożony przez 100% Źródło: banki, NBP. Opracowanie: Bankier.pl

Getin regularnie „oferuje” swoim klientom (zwłaszcza tym spłacającym kredyty hipoteczne) najwyższe na rynku ceny franka. W żadnym innym banku marża na wymianie franka (czyli tzw. spread) nie przekroczyła 10%! Blisko 14-procentowy spread jest przeszło dwukrotnie wyższy od średniej rynkowej (6,6%), a większość banków za taką operację liczy sobie 5-7%. Przy racie wynoszącej 400 franków 20-groszowa premia względem notowań w NBP oznacza dla klienta aż 80 złotych dodatkowych kosztów każdego miesiąca.

Jak walczyć z wysokim spreadem

Najwyższe spready pobierają banki, które wyspecjalizowały się w udzielaniu hipotecznych kredytów denominowanych w walutach obcych. Przykładem może być bank DnB Nord, który zajął drugie miejsce w zestawieniu. Bank pobiera aż 8,6% marży przy wymianie franków oraz euro. Pozostałe waluty – mniej popularne i mniej płynne (np. jen, forint) – kwotuje z marżą ok. 6%. Badanie bankowych tabel kursowych przeprowadzone w piątek (czyli cztery dni później) nie wykazało istotnych zmian spreadów. Zaskoczył jedynie skok marży w Deutsche Banku z 6,7% do 10% i spadek wrocławskiego spreadu kantorowego do 2,5%.

Ponieważ drogi frank w Getinie jest tajemnicą poliszynela, warto rozejrzeć się za tańszymi bankami. Poniżej 5% spreadu schodzi jedynie państwowy Bank Gospodarstwa Krajowego oraz Citi Handlowy. Ten ostatni oferuje jedynie 3% marży, a więc zaledwie o jeden punkt procentowy więcej niż stawki Narodowego Banku Polskiego. Handlowy jest też jedynym bankiem, który wygrał z kantorami reprezentowanymi przez wrocławską firmę „Cent”. Niestety Citi Handlowy nie oferuje obecnie kredytów hipotecznych denominowanych we franku.

Konkluzja jest taka, że o ile tylko to możliwe, kredyty denominowane w CHF należy spłacać w gotówce zakupionej wcześniej w kantorze. Taką opcję wymusiła na bankach Rekomendacja SII, przed którą jednak wiele banków się broni dodatkowymi prowizjami czy opłatami za aneks.

W ostateczności pozostanie nam przeniesienie się z kredytem do innego banku. Problem w tym, że po krachu z jesieni 2008 roku większość banków wycofała się z kredytów we frankach. Te zaś, który pozostały na rynku, żądają obecnie znacznie wyższych marż kredytowych niż trzy lata temu.

Krzysztof Kolany

Analityk Bankier.pl

Komentuje Michał Kisiel, analityk Bankier.pl

Kredytobiorcy spłacający kredyty denominowane w walutach nie są w stanie przewidzieć nie tylko przyszłego kursu waluty i poziomu oprocentowania ich długu, ale także warunków, na jakich ich bank będzie gotów sprzedać im euro czy szwajcarskiego franka. Spread walutowy wprowadza dodatkową niepewność, zmieniając się zależnie od doraźnych preferencji kredytodawcy. Co więcej, stał się w ostatnich latach bardzo istotnym elementem kosztu walutowego kredytu.

Kredytobiorcy spłacający kredyty denominowane w walutach nie są w stanie przewidzieć nie tylko przyszłego kursu waluty i poziomu oprocentowania ich długu, ale także warunków, na jakich ich bank będzie gotów sprzedać im euro czy szwajcarskiego franka. Spread walutowy wprowadza dodatkową niepewność, zmieniając się zależnie od doraźnych preferencji kredytodawcy. Co więcej, stał się w ostatnich latach bardzo istotnym elementem kosztu walutowego kredytu.

Czym można wyjaśnić fakt, że 1 stycznia 2008 r. spread w jednym z banków udzielających kredytów we frankach wynosił 3,8%, a dziś sięga on niemal 8%? Chyba tylko tym, że bank traktuje wpływy z wymiany walut jako istotne źródło dodatkowych przychodów. Klienci-kredytobiorcy mogą wziąć sprawy we własne ręce i spłacać kredyty bezpośrednio w walucie. Banki, windując spready, słusznie liczą na inercję części klienteli, która woli narzekać i wyczekiwać na odgórną polityczną interwencję .

Źródło: Bankier.pl