No i doczekaliśmy się — niemal wszystkie banki na świecie przechwalają się dziś, jak silne są finanse publiczne krajów, które gwarantują ich zobowiązania. To znaczy, że w tym momencie nic nie powinno interesować nas bardziej niż stan finansów publicznych… A kto powiedział, że się nim nie interesujemy?

Bez wątpienia mamy do czynienia z pewnymi problemami w państwach PIIGS i niektórych państwach Europy Wschodniej, takich jak Rumunia i Węgry. Bez znaczących reform z gatunku „nie chcemy, ale musimy” państwa te powinny obawiać się niewypłacalności we wcale nie tak odległej przyszłości. Nawet jednak jeśli któryś z tych krajów nie poradziłby sobie i ułożył z wierzycielami, nie mielibyśmy szczególnych powodów do zmartwienia, gdyby państwa G10 mogły się pochwalić zrównoważonymi finansami. Kłopot w tym, że nie mogą.

Wykazywany przez polityków brak zrozumienia problemów oraz to, że większość z nich zaraziła się wirusem keynesowskiego szału wydatków praktycznie gwarantuje utrzymywanie się deficytów budżetowych przynajmniej przez kolejne 3 do 5 lat — a najprawdopodobniej znacznie dłużej.

W kontekście rynków długu, które zdecydowanie tracą już cierpliwość, powinno nas martwić choćby to, że konsensus zaczyna całkowicie odcinać hiszpańskie banki od zagranicznego rynku międzybankowego. Gra pozorów trwała zbyt długo, a ogólny poziom zadłużenia gospodarek zachodnich wzrósł w trakcie kryzysu. Nie rozwiązano dokładnie żadnego problemu:

Konsumenci jedynie umiarkowanie ograniczyli wydatki. Stosunek konsumpcji do PKB w gospodarce Stanów Zjednoczonych nadal waha się w granicach 70%. To zdecydowanie zbyt dużo, by zapewnić długoterminowy rozwój.

Banki nadal kłamią o swoich bilansach — musimy podejrzewać, że większość z nich nadal jest niewypłacalna. Banki ze Stanów są niewypłacalne z powodu licznych niespłacanych kredytów hipotecznych, zaś banki europejskie są niewypłacalne częściowo z tego samego powodu, a częściowo ze względu na swoje nieodpowiedzialne zaangażowanie w południowej Europie. Banki nie kwapią się ponadto do uruchamiania machiny sekurytyzacyjno-pożyczkowej w najbliższej dekadzie. Wydatki rządowe utrzymują się praktycznie na tym samym poziomie, a próby ich zmniejszenia mają bardzo ograniczony zakres. W większości państw europejskich niezwykle hojne programy przywilejów pozostały nietknięte.

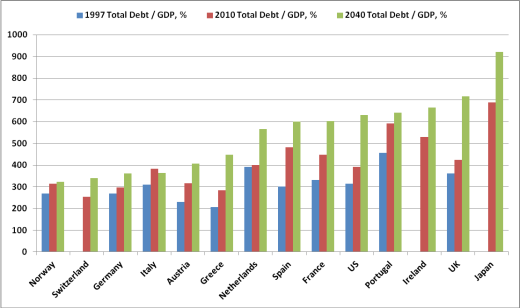

W raporcie roboczym BIS nr 300 Cecchetti, Mohanty i Zampolli podejmują próbę stworzenia prognozy stosunku zadłużenia publicznego do PKB dla gospodarek kilku państw rozwiniętych w ramach trzech różnych scenariuszy. Prognoza dotyczy horyzontu 30-letniego i w większości przypadków kończy się liczbami dość nieprawdopodobnymi. W scenariuszu bazowym (brak zmian w publicznych programach przywilejów i wydatkach związanych z wiekiem) oczekuje się, że stosunek zadłużenia do PKB w Zjednoczonym Królestwie w 2040 r. osiągnąłby 540%. W przypadku Stanów Zjednoczonych i Japonii wynosiłby on odpowiednio 450 i 600%.

To się oczywiście nie zdarzy. Albo rządy zaczną wprowadzać niewielkie lub stopniowe zmiany (scenariusz 2), albo wprowadzą niewielkie i stopniowe zmiany, pozostawiając wydatki związane z wiekiem na niezmienionym poziomie (scenariusz 3). Jeżeli przyjmiemy scenariusz „środkowy” (nr 2) i wykorzystamy go, aby przewidzieć wysokość stosunek zadłużenia publicznego do PKB, uzyskamy sytuację przedstawioną na poniższym wykresie.

Źródło: BIS, Eurostat, Bloomberg, własne szacunki Saxo Bank Research

Stosunek łącznego zadłużenia do PKB ma przekroczyć 500% w 8 badanych gospodarkach, w tym w Stanach Zjednoczonych, w Zjednoczonym Królestwie, a także w Japonii, Hiszpanii i Francji. W latach 1997 – 2040 współczynniki te wzrosną przeciętnie o 66% lub więcej, czyli o ponad 200 punktów procentowych PKB. Podsumowując, za 30 lat wszystkie badane państwa będą mieć takie problemy, jak dziś Japonia. Nauczmy się lepiej gotować pożywny ryż dla 75-latków zajmujących się 100-letnimi pensjonariuszami domów opieki.

TO SIĘ JEDNAK NIE ZDARZY. Jedynym powodem, dla którego Japonii tak długo udawało się utrzymywać na powierzchni, były wysokie oszczędności japońskich gospodarstw domowych. Tylko, że… Zgadliście — sytuacja się zmieniła, a Japonia obecnie wkracza do strefy skrajnego zagrożenia, w której tylko głupcy skłonni są zakładać, że inwestorzy krajowi zechcą w nieskończoność rolować nieustannie powiększający się dług w zamian za ciągle malejące oprocentowanie.

Żadne z pozostałych państw nie posiada jednak krajowych oszczędności, które wystarczyłyby na sfinansowanie takiej rozrzutności sektora publicznego. Nawet jednak założenie, zgodnie z którym rządy będą wprowadzać „niewielkie i stopniowe” zmiany, jest dość optymistyczne — w historii mieliśmy naprawdę niewiele przykładów sytuacji, w których zdecydowanym na wszystko rządom faktycznie udało się zmniejszyć wydatki publiczne. Margaret Thatcher jest chyba jedynym politykiem, któremu w okresie rządów udało się znacząco zmniejszyć stosunek wydatków publicznych do PKB.

Na europejskiej scenie politycznej niewiele wskazuje na to, że w najbliższym czasie pojawi się grupa thatcherystów — samo zrealizowanie „scenariusza pośredniego”, o którym mowa w przedstawionych przez BIS prognozach dotyczących stosunku zadłużenia publicznego do PKB wymaga twardego podejścia do deficytów w dłuższej perspektywie. Sytuacja ta może się jednak zmienić w miarę powszechnego wzrostu stóp procentowych — ruch Tea Party odnosi w Stanach Zjednoczonych coraz większe sukcesy.

Wydaje się, że europejscy wyborcy i decydenci nadal nie mają świadomości rozmiarów problemu i jak dotąd koncentrują się na wyjmowaniu spod prawa „spekulacji” zamiast stawić czoła rzeczywistemu problemowi, jakim są deficyty budżetowe i nadmierne zadłużenie.

Bezpieczne przystanie w Europie Północnej

Oczekujemy zatem, że Europa będzie oddawać się swojemu business as usual, dopóki inwestorzy z rynku obligacji wyraźnie nie odmówią dalszego finansowania wydatków rządowych. Spread stóp procentowych w stosunku do Niemiec będzie rosnąć, a równowaga fiskalna stanie się głównym przedmiotem zainteresowania rynku obligacji. Niemcy, Dania, Norwegia i Szwecja nadal będą odnosić korzyści ze swojego statusu bezpiecznych przystani, ciesząc się silnymi finansami publicznymi. Nasza „odważna” prognoza zakładająca, że oprocentowanie niemieckich obligacji 10-letnich spadnie w 2010 r. do 2,25% (patrz: nasza prognoza roczna) z dnia na dzień wygląda coraz bardziej realistycznie (obecnie wynosi 2,55%). Jednocześnie spready państw PIIGS w stosunku do Europy Północnej będą nadal rosły.

Taki rozwój sytuacji wiąże się z ważnym komunikatem — załóżmy, że prognozy inflacji/deflacji dla Europy pozostaną mniej więcej niezmienione. Jeżeli spread obligacji dwuletnich (PIIGS-Niemcy) rośnie w sytuacji, w której Niemcy i im podobne kraje słownie zobowiązują się do wykupienia PIIGS z długów, może to oznaczać tylko jedno — rynek obligacji ignoruje tanie teksty i w rzeczywistości wierzy, że Niemcy i podobne im państwa ostatecznie NIE przejmą odpowiedzialności za problem zadłużeniowy krajów PIIGS. Innymi słowy, trzeba się liczyć z restrukturyzacją, a krążą pogłoski o tym, że miałaby ona nastąpić wkrótce. Nie miejcie mi za złe, jeżeli się pomylę — to tylko pogłoski. Miałoby to jednak sens, a moim zdaniem to jedyny sposób na wydostanie się z pułapki zadłużenia, w jakiej znalazła się Grecja.

Spójrzcie na wschód…

Uważamy, że rynkowe zawirowania będą zmierzać coraz dalej na wschód (trend ten rozpoczął się od kryzysu kredytów subprime w Stanach Zjednoczonych w 2008 r. — następne było Zjednoczone Królestwo ze swoim wielkim sektorem finansowym, a teraz pojawiła się Europa i jej zadłużenie krajów PIIGS). Kolejna kostka domina przewróci się w państwach Europy Środkowo-Wschodniej — już dostrzegamy problemy z Rumunią i Węgrami. W sytuacji, w której MFW brakuje gotówki, rynek będzie coraz bardziej spodziewał się restrukturyzacji zadłużenia Europy Wschodniej. Ponieważ aktywność MFW jest czynnikiem decydującym, powinniśmy martwić się również o państwa bałtyckie (raz jeszcze). Spodziewamy się, że trend ten będzie utrzymywać się przez całe lato. Nie dajcie się złapać z długimi pozycjami na forincie (HUF) i lei (RON).

Kolejnym etapem „podróży na wschód” będą Chiny — potężny lider światowego rozwoju, który konsumuje od jednej siódmej do jednej piątej wszystkich wytwarzanych na świecie surowców. Nie trudno jest wyobrazić sobie, co się stanie z rynkiem surowców, gdy Chiny przestaną szastać pieniędzmi, a niemożliwe do utrzymania w dłuższym okresie zbyt intensywne bodźce pobudzające gospodarkę Państwa Środka odejdą w niepamięć. Spodziewamy się, że począwszy od 2011 r. wzrost chińskiego PKB będzie umiarkowany i utrzyma się w granicach 5 – 6%. Indeks CRB będzie zatem ponownie testować osiągnięte w 2009 r. minimum równe 200 (20% spadku w stosunku do aktualnych poziomów).

Zastanawiamy się również nad formacją „głowy i ramion” na rynkach akcji (w 2010 r. — nie odważymy się jeszcze jednak na przedstawienie bardziej zdecydowanej prognozy), która doprowadziłaby do powstania „prawego ramienia” z powodu silnego, stymulowanego wysokimi zyskami spółek odbicia od dna do około 1550, a następnie 880 z powodu zbliżającego się chińskiego spowolnienia gospodarczego i znacznie poważniejszych europejskich (oraz amerykańskich) programów oszczędnościowych.

Co teraz?

Decydenci jak pies do jeża zabierają się obecnie do powszechnego ograniczania deficytów, ale w rzeczywistości uspokojenie rynków nie wymaga aż tak poważnych poświęceń. Podwyższenie wieku emerytalnego o 2 – 3 lata oraz obcięcie wynagrodzeń w sektorze publicznym o 5 – 10% i transferów socjalnych o 5% w wielu państwach zasadniczo wystarczyłyby do zrównoważenia budżetów. Tak, dane o PKB wyglądałyby okropnie przez jeden czy dwa kwartały, a rzeczywisty dochód rozporządzalny dla wielu grup niezwykle gwałtownie powróciłby do poziomu z okolic 2001 r., jednak nie przesadzajmy, 2001 r. to nie czasy wykorzystywania dzieci w kopalniach. Postarajcie się wyobrazić sobie, jak wyglądałby rynek, gdyby wdrożono takie środki… Rynki akcji i obligacji natychmiast ustabilizowałyby się — podobnie jak rynki międzybankowe, ponieważ nikt nie poddawałby już w wątpliwość gwarancji zobowiązań banków.

Podsumowując, w zażegnaniu obecnego kryzysu pomogą jedynie dwa rozwiązania: restrukturyzacja zadłużenia (do której zmuszona będzie Grecja), bądź bezzwłoczne ograniczenie deficytów. W tym kontekście zachęcająco brzmią obietnice Niemiec, które zamierzają wprowadzić cięcia na kwotę 3,5% PKB. To dobry początek, ale tylko początek. Zbliżające się wybory w Stanach Zjednoczonych będą prawdopodobnie oznaczać, że częściej niż z programami pomocowymi będziemy mieć do czynienia z programami oszczędnościowymi. Miejmy nadzieję, że Niemcy dadzą dobry przykład pozostałym krajom europejskim — pomimo tego że żaden przywódca polityczny nie miał do tej pory odwagi, by tego zażądać.

Źródło: Saxo Bank