Jak skutecznie prezentować produkty podstawowe i finalizować transakcje najlepiej wiedzą w Banku Millennium. Z kolei to w ING Banku Śląskim umieją rozpoznawać potrzeby i dbać o odpowiednią interakcję, a w Deutsche Banku można być pod wrażeniem wyglądu placówek oraz kompetencji doradców w zakresie oferty produktów dodatkowych. To wnioski płynące z badania INTERNATIONAL SERVICE CHECK, w którym tajemniczy klienci mierzyli jakość obsługi w polskich bankach.

Ogólnopolskie, niekomercyjne badanie przeprowadzone przez firmę badawczą INTERNATIONAL SERVICE CHECK w listopadzie 2015 r. objęło 60 placówek należących do 15 banków. Pod lupą tajemniczych klientów znalazły się: Alior Bank, Bank BPH, Bank Millennium, Bank Pekao SA, Bank Pocztowy, Bank Zachodni WBK, BGŻ BNP Paribas, Credit Agricole, Deutsche Bank, Eurobank, Getin Noble Bank, ING Bank Śląski, mBank, PKO Bank Polski oraz Raiffeisen Polbank.

W czasie wizyty tajemniczy klienci oceniali jakość zaoferowanej obsługi, a także ogólną prezencjępracowników oraz oddziału. Ich zadaniem było przeprowadzenie rozmowy informacyjnej z doradcą, albo na temat kredytu i oszczędności, albo skutkującej zakupem lub rezygnacją z produktu (otwarcie konta lub zamknięcie kilka dni po podpisaniu umowy).

Do badania zaangażowano zarówno kobiety (58,3 proc.), jak i mężczyzn (41,7 proc.). Największą grupę stanowiły osoby w wieku 25-35 lat (50 proc.) oraz 36-45 lat (21,7 proc.). Mniej niż 25 lat miało 6,7 proc. badających, więcej niż 55 lat – 1,7 proc. Co piąty tajemniczy klient znajdował się w grupie wiekowej 46-55 lat.

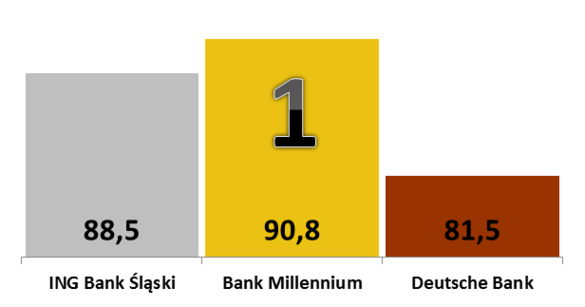

Podium dla Banku Millennium, ING Banku Śląskiego i Deutsche Banku

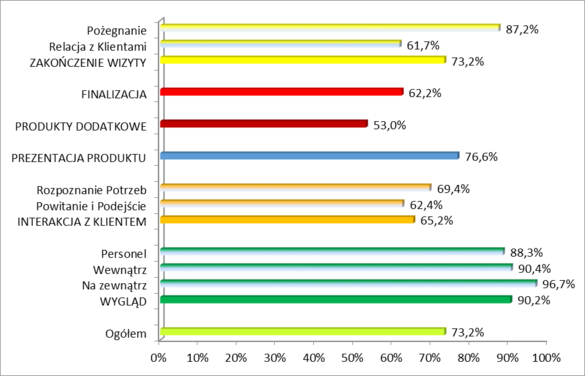

Ogólny średni wynik, jaki osiągnęły wszystkie przebadane banki, wyniósł 73,2 proc.

Pierwsze miejsce w rankingu zajął Bank Millennium osiągając wysoką ocenę – 90,8 proc. Tajemniczy klienci docenili doradców, który rzetelnie oferowali i prezentowali produkty podstawowe, a także potrafili odpowiednio finalizować i kończyć rozmowę.

Na drugim miejscu, z niewielką różnicą (2,3 punktu procentowego), znalazł się ING Bank Śląski ze średnim wynikiem 88,5 proc. W tym banku doradcy, najlepiej ze wszystkich, nawiązywali kontakt z klientami i potrafili skutecznie rozpoznawać ich potrzeby.

Trzecie miejsce na podium przypadło Deutsche Bankowi, który osiągnął średni wynik 81,8 proc., przodując ofertą produktów dodatkowych.

Dodajmy, że najsłabszy bank uzyskał wynik na poziomie zaledwie 44,9 proc.

Rysunek 1: Ranking banków w podziale na kategorie badania

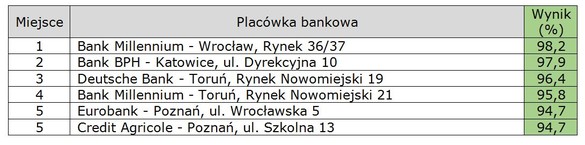

Wygrywa Wrocław, Katowice i Toruń

Analizując wyniki dla przebadanych oddziałów banków, nieprzeciętnie wysoką jakością obsługi wyróżniły się szczególnie trzy placówki. To Bank Millennium we Wrocławiu (Rynek 36/37), który zdobył 98,2 proc., Bank BPH w Katowicach (ul. Dyrekcyjna 10) z wynikiem 97,9 proc., a także toruński Deutsche Bank (Rynek Nowomiejski 19), który został oceniony na 96,4 proc.

Rysunek 2: Najlepsze placówki bankowe w Polsce

Rysunek 2: Najlepsze placówki bankowe w Polsce

Doradcy tych banków radzą sobie najlepiej

Jak ujawniło badanie przeprowadzone przez INTERNATIONAL SERVICE CHECK, na najlepszą obsługę przy zakładaniu nowego konta można liczyć w placówkach Eurobanku i Credit Agricole (94,7 proc.) oraz ING Banku Śląskiego (93 proc.).

Z kolei wizyty, w czasie których zadaniem tajemniczego klienta było zamknięcie konta, najlepiej wypadły w Banku BPH (97,9 proc.), Banku Millennium (95,8 proc.) i ponownie, w ING Banku Śląskim (91,7 proc.).

Najwięcej kompetentnych informacji na temat planów oszczędzania udzielili doradcy Banku Millennium (98,2 proc.), Deutsche Banku (96,4 proc.) oraz Banku BPH i Eurobanku (94,5 proc.).

Z kolei w tematyce kredytowej najlepiej czuli się pracownicy ING Banku Śląskiego, mBanku i BGŻ BNP Paribas (ex aequo 87,5 proc.).

Rysunek 3: Najlepsze placówki bankowe w podziale na scenariusze badań

Tematy (nie)lubiane przez pracowników banków

Jak okazało się, doradcy bankowi najlepiej radzili sobie podczas rozmów informacyjnych na temat planów oszczędzania. Średni wynik osiągnięty przez placówki wyniósł 81,2 proc. (najsłabszy wynik – 60 proc.).

Podobnie dobrze tajemniczy klienci ocenili wizyty, które miały kończyć się zakupem (tj. założeniem konta). Średni wynik osiągnięty podczas rozmów z takim scenariuszem to 78,2 proc., choć trzeba zaznaczyć, że najsłabsza placówka otrzymała bardzo niską notę – 18,2 proc.

Na trzecim miejscu znalazły się wizyty, podczas których klienci mieli zrezygnować ze współpracy z bankiem – tj. zamykali konto. Średni wynik osiągnięty przez placówki wyniósł 67,6 proc., a najsłabszy oddział otrzymał ocenę 37 proc.

Ostatnią pozycją była rozmowa na temat oferty kredytowej. Co może dziwić, doradcy nie przejawiali większego zainteresowania w nakłanianiu klientów do skorzystania z ich oferty. Średni wynik wyniósł zaledwie 65,9 proc., a najsłabszy bank otrzymał 39,3 proc.

Rysunek 4: Średni wynik dla wszystkich banków z podziałem na kategorie i podkategorie

Pięć aspektów obsługi klienta do pilnej poprawy!

Tajemniczy klienci przeprowadzający badanie zostali poproszeni o określenie w skali od 1 do 10 jak prawdopodobne jest, że polecą odwiedzony bank innym. Średnia ocena wyniosła zaledwie 6,75! Jeśli pokusić się o interpretację wg wskaźnika Net Promoter Score, wynik okazuje się mizerny: choć wystąpiło 35 proc. promotorów, to jednocześnie pojawiło się aż 36,7 proc. krytyków. Zatem wskaźnik NPS wyniósł zaledwie -(minus)1,7. Tym bardziej warto sprawdzić, które aspekty związane z jakością obsługi w placówkach bankowych kuleją najbardziej i co można zrobić, aby polepszyć relacje pomiędzy doradcami a klientami.

Po pierwsze – słaba interakcja z klientem

Wynik ogólny na poziomie 65,2 proc. najlepiej obrazuje, jak dużej poprawy wymaga kwestia interakcji z klientem. O ile w miarę dobrze oceniano rozmowy dotyczące planów oszczędnościowych (72,7 proc.) oraz zakładania konta (68,4 proc.), tak dość słabą notę klienci wystawiali po spotkaniach w sprawie kredytów. Na niski wynik (54,8 proc.) wpłynął fakt, że wielu z nich zostało odesłanych z przysłowiowym „kwitkiem”. Doradcy nie udzielali bowiem oczekiwanych informacji na temat oferty kredytowej, bez wcześniejszego okazania dokumentacji o dochodach. Pozytywnie za to oceniono postawę doradców, który w 90 proc. przypadków uważnie słuchali odpowiedzi i spostrzeżeń wyrażanych przez klientów.

Trzech na czterech tajemniczych klientów zostało zauważonych przez personel od razu po wejściu do oddziału. Mimo że w każdym z nich pracowało średnio trzech doradców, co czwarty klient czekał na obsługę akceptowalny czas do 5 minut, choć co piąty – aż 14 minut. Zdarzały się także przypadki, w których na rozmowę z pracownikiem trzeba było czekać 20-25 minut.

Niestety okazało się, że wciąż wielu doradców nie ma zwyczaju wstawania na powitanie (tylko 58,3 proc. odpowiedzi pozytywnych), a tym bardziej przedstawienia się z imienia i nazwiska (zrobiła to nieco ponad 1/3 doradców). Miłą propozycję czegoś do picia – co na pewno rozluźniłoby atmosferę i spowodowało, że klient nie czułby się jak szybko obsługiwany petent – klienci otrzymali tylko w 6 z 15 banków. Taką propozycję wystosowali pracownicy Banku Millennium, Banku Zachodniego WBK, Eurobanku, Credit Agricole, mBanku oraz ING Banku Śląskiego, jednak tylko w tym ostatnim propozycja padała przy okazji każdej wizyty, nawet tej, której celem było zamknięcie konta.

Tajemniczy klienci uznali, że doradcy powinni popracować nad umiejętnością rozpoznawania potrzeb interesanta. Niemal 1/3 badających stwierdziła, że zadawane przez pracowników pytania nie określały w pełni ich oczekiwań, a w kolejnych 9 proc. przypadków szczegółowe zapytania w ogóle nie padały. Mimo że 3/4 doradców wypytała klientów o ich oczekiwania oraz posiadane produkty w innych bankach, rzadko który dopytał o dotychczasowe doświadczenia we współpracy z konkurentami (tylko 42,2 i 46,7 proc. pozytywnych odpowiedzi).

W czasie wizyt, których celem było zbadanie zdolności kredytowej, tylko 26,7 proc. doradców zapytało o termin, w którym klient potrzebowałby pieniądze. Z kolei w scenariuszach dotyczących zamknięcia konta, niemal wszyscy doradcy zainteresowali się przyczyną takiej decyzji. Niestety zaledwie 60 proc. z nich starało się ustalić, co mogłoby przekonać klienta do zachowania konta.

Po drugie – sposób dostarczania rozwiązań podstawowych

Doradcy prezentowaliprodukt podstawowy, zatem ten po który klient zgłosił się do placówki, na zaledwie 76,6 proc. Potrafili popisać się wiedzą w czasie rozmów o planach oszczędnościowych (89,7 proc.) i ofercie dotyczącej kont bankowych (83,6 proc.), jednak w przypadku rozmów o kredycie wynik spadał do 67,2 proc., a przy wizytach dotyczących zamknięcia konta – do 65,8 proc.

Tajemniczy klienci zgodnie przyznali, że doradcy prezentowali produkty odpowiadające ich potrzebom(8 na 10 pozytywnych odpowiedzi). Z reguły szczegółowo omawiali produkt (77,8 proc.), a także radzili sobie z obiekcjami klientów (83,3 proc.). Niemal wszyscy potrafili dostosować wyjaśnienia do poziomu ich wiedzy na temat produktów bankowych.

Jak ujawniło badanie, ponad 1/4 doradców musi popracować nad formą przedstawiania klientom korzyści wynikających z korzystania z oferty ich banku. Muszą też nauczyć się pytać o opinię na temat produktu – zrobiło to tylko 6 z 10 doradców. Pamiętajmy też, że klienci rzadko decydują się na wykupienie produktu bankowego w dniu wizyty. Tym ważniejsze są materiały, które mogą zabrać do domu i przeanalizować. Niestety, i na tym polu doradcy wykazali się niską inicjatywą, spontanicznie proponując drukowane informacje tylko w 62,2 proc. przypadków. Co piąty klient musiał o nie sam prosić, a 17,8 proc. nie otrzymało broszur mimo wyraźnej prośby.

Wizyty, których celem było zamknięcie konta ujawniły, że doradcy rzadko podejmowali walkę o klienta. Tylko 53,3 proc. przedstawiła rozwiązanie, które miało zatrzymać go w gronie stałych klientów. Nie każde było przekonujące – jedynie 46,7% badających stwierdziło, że w realnej sytuacji doradca przekonałby ich do postawienia konta.

Po trzecie – brak wiedzy o produktach dodatkowych i alternatywnych

Doradcy bankowi raczej nie promowali produktów dodatkowych (51,7 proc.) czy alternatywnych (55 proc.), mogących wzbogacić ofertę przedstawianą klientom. Średni wynik w tej podkategorii wyniósł zaledwie 53 proc.

Taka inicjatywa praktycznie nie występowała w czasie wizyt poświęconych zamknięciu konta (26,7 proc.). Pojawiała się, choć rzadko, podczas udzielania informacji o kredycie (41,3 proc.).

Produkty dodatkowe i alternatywne były proponowane klientom, którzy zjawili się w banku w celu uzyskania informacji o ofercie oszczędnościowej (89,7 proc.) lub założenia konta (83,6 proc.).

Po czwarte – nieumiejętne próby zamknięcia sprzedaży i finalizacji umowy

Analiza wyników wykazała, że doradcy nie radzą sobiez sfinalizowaniem sprzedaży. Jedynie 2/3 klientów przeprowadzających wizyty informacyjne lub z otwarciem konta czuło, że są nienachalnie namawiani do podpisania umowy.

Wszyscy klienci potwierdzili, że formalności związane z założeniem czy zamknięciem konta przebiegły sprawnie, choć w ponad połowie przypadków nie sugerowano przeczytania dokumentów. Proszono tylko o podpis. Wystąpiło także kilka nieoczekiwanych zdarzeń. W jednym z banków zamknięcie konta w placówce okazało się niemożliwe – procedura wymagała przesłania wypowiedzenia pocztą. W innym nie było doradcy upoważnionego do zamykania kont, a w jeszcze innym pracownik nie mógł odnaleźć w systemie danych klienta. Po dłuższym czasie i konieczności telefonowania na infolinię okazało się, że był to błąd techniczny wynikający z fuzji, jaka dokonała się w banku klienta. Doradca powinien jednak posiadać tę wiedzę i móc szybko wytłumaczyć klientowi problem, zamiast odsyłać go innej placówki.

W czasie wizyt okazało się także, że nie wszystkie placówki oferują kompleksową obsługę. Z jednej z odwiedzonych klient został odesłany, ponieważ wybrany oddział oferował tylko produkty kredytowe. Szkoda, że taka informacja nie była zamieszczona na stronie internetowej banku, na pewno ułatwiłoby to klientowi wybranie właściwego adresu. Do tego, w co najmniej dwóch bankach klienci, mimo że zamykali konto dosłownie kilka dni po otwarciu, musieli ponieść dość wysokie opłaty, o których wcześniej nie zostali poinformowani.

Po piąte – (nie)budowanie więzi z klientem

Poziom, na jakim doradcy kończyli wizytę z klientem pozostawia wiele do życzenia, o czym świadczy ogólny, średni wynik – 73,2 proc. Wyższe noty (78,1 proc.) otrzymali doradcy, których klienci odwiedzili celem uzyskania oferty kredytowej. Najsłabiej wypadli pracownicy zamykający konta bankowe (62,2 proc.) – a szkoda, bo jednak dobrze byłoby, by doradca i bank zostawili po sobie dobre wrażenie. Klienci, którzy zgłosili się do placówki, aby otworzyć konto lub dowiedzieć się więcej na temat możliwości oszczędzania, ocenili zakończenie wizyty na 76,2 proc.

Ogólnie badający byli żegnani w miły i uprzejmy sposób (93,3 proc.). W 3 na 4 przypadkach zostali zaproszeni do ponownej wizyty. Tylu samo doradców (75 proc.) upewniło się, czy wszystkie omówione aspekty zostały przedstawione w sposób zrozumiały.

Badanie ujawniło, że polem wymagającym natychmiastowej poprawy jest kwestia budowania relacji z klientami. Mniej niż połowa doradców (44,4 proc.) sugerowała kolejne spotkanie lub kontakt telefoniczny, a tylko 2/3 z nich (63,3 proc.) wręczyła klientom wizytówkę.

Obsługa do poprawy, za to prezencja na 5+

Mimo że obsługa klienta w wielu miejscach kuleje, banki na pewno zadbały o wygląd placówekoraz prezencję pracowników. Całość została oceniona na 90,2 proc., co przyczyniło się do ogólnego wzrostu wyniku dla całego projektu.

Wnętrza niemal wszystkich oddziałów (90 proc.) były czyste i zadbane. Posiadały odpowiednią liczbę miejsc dla oczekujących klientów, widocznie umieszczone ulotki i materiały, a biurka przy których obsługiwano klientów były uporządkowane. Równie wysoko oceniono wygląd zewnętrzny placówek (95 proc.) oraz otoczenie bankomatów (98 proc.). Jedyny element, do którego klienci zgłosili zarzuty, choć nie był on punktowany w ankiecie, to kwestia warunków do poufnej rozmowy. Niestety, ponad 2/3 klientów stwierdziło, że odwiedzona placówka tego nie zapewniała.

Praktycznie wszyscy pracownicy banków wyglądali czysto, schludnie i zdecydowana większość (90 proc.) posiadała identyfikatory. Większość z nich sprawiała wrażenie aktywnych i skupionych na pracy, aczkolwiek co piąty klient uznał, że język ciała doradców nie wyrażał ich pozytywnego nastawienia.

Oczywiście należy pamiętać, że badanie przeprowadzone przez INTERNATIONAL SERVICE CHECK to jedynie zarys sytuacji, a dla uzysania w pełni miarodajnych wyników, należałoby tego typu wizyty powtarzać cyklicznie, przez dłuższy okres czasu, w każdej z placówek danego banku.

INTERNATIONAL SERVICE CHECK

![Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz] Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz]](https://prnews.pl/wp-content/uploads/2020/02/shutterstock_1556401199-424x285.jpg)