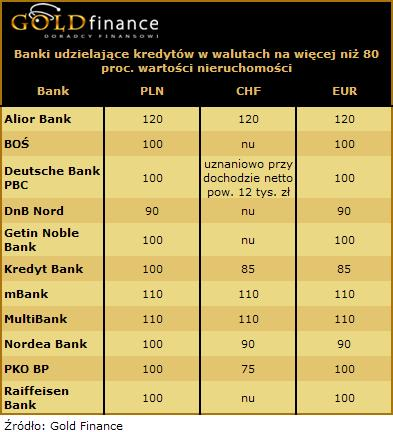

Zainteresowani kredytami walutowymi nie muszą mieć żadnego sposobu na Rekomendację T. Nawet dla osób poszukujących finansowania na ponad 100 proc. wartości nieruchomości nie powinno się nic zmienić.

W sierpniu zacznie obowiązywać większość z 25 zaleceń Rekomendacji T. Wśród nich, obok konieczności bardziej rygorystycznego liczenia zdolności kredytowej oraz sprawdzania wiarygodności klienta – czemu przede wszystkim poświęcona jest Rekomendacja T – znalazł się też zapis dotyczący relacji wysokości kredytów walutowych do wartości nieruchomości (LTV). 18 rekomendacja w pkt. 5 mówi, że w kalkulacji LTV bank powinien przyjąć bufor na zależność od zmiany kursu waluty min. 10 proc. przy terminie spłat kredytu do 5 lat i 20 proc. dla kredytów trwających powyżej 5 lat.

Jak w takim razie z zapisem tym zamierzają sobie poradzić banki? Nadwyżka ponad 80 proc. LTV będzie przez klienta ubezpieczana. Tak zresztą dzieje się już obecnie. – Ryzyko kredytowania ponad 80 proc. ceny nieruchomości bierze na siebie ubezpieczyciel – tłumaczy przedstawiciel jednego z banków.

Co na to nadzór? Oto fragmenty oficjalnej interpretacji Komisji Nadzoru Finansowego, jaką otrzymał Gold Finance: Każdy bank określa, dla danego rodzaju kredytu maksymalny akceptowalny poziom wskaźnika LTV. Uwzględniając 20 proc. bufor bezpieczeństwa bank może zmniejszyć kwotę udzielonego kredytu lub zwiększyć wartość zabezpieczenia. Elementem zabezpieczania i ograniczania ryzyka z tytułu detalicznych ekspozycji kredytowych może być przeniesienie przez bank skutków ryzyka kredytowego na ubezpieczyciela. Jest to jedna z możliwych do zastosowania przez bank metod. Zabezpieczeniem może być również np. hipoteka na nieruchomości, zastaw, blokada rachunku bankowego lub kaucja. Należy przy tym pamiętać, że zabezpieczenie powinno zapewnić odzyskanie zaangażowanej sumy kredytowej wraz z odsetkami, prowizjami, w przypadku braku spłaty kredytu z podstawowego źródła spłaty.

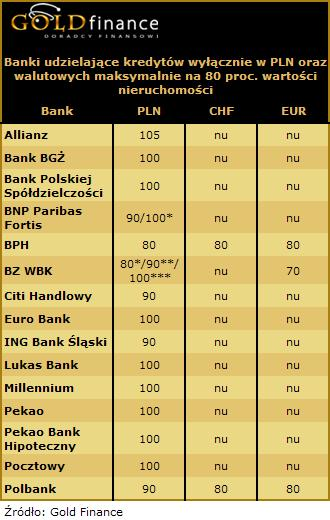

Z pewnością taka interpretacja rozczaruje część banków. Bo oczekiwania instytucji, które pożyczają tylko w złotych, albo także w walutach, ale max. na 80 proc. wartości nieruchomości są bardziej radykalne. – W Rekomendacji T nie ma przecież mowy o możliwości ubezpieczenia nadwyżki kredytu na ponad 80 proc. LTV. Spodziewam się, że od sierpnia banki przestaną oferować kredyty walutowe klientom, którzy nie mają co najmniej 20 proc. wkładu własnego – argumentują przedstawiciele banków, którzy nie palą się do sprzedaży kredytów w euro czy franku.

Autorzy Rekomendacji T jednak już w jej wstępie zaznaczyli, że: „Niniejsza rekomendacja nie dotyczy bezpośrednio obszarów ujętych w innych regulacjach odnoszących się m.in. do (…) ryzyka kursowego ponoszonego przez bank. Kwestie te zostały ujęte tylko w zakresie niezbędnym dla stosowania niniejszej rekomendacji lub w celu podkreślenia istotności określonego obszaru”.

Rozważający zadłużenie się w walutach na wysokie LTV nie muszą więc obecnie w pośpiechu starać się o kredyt. Jak wynika z danych Związku Banków Polskich, w I kwartale niemal co trzeci kredyt udzielny był na co najmniej 80 proc. ceny nieruchomości. Ponad 16 proc. miało LTV powyżej 90 proc. Jaka część z nich została wypłacona w walutach, ZBP nie publikuje. W całym rynku udział kredytów głównie w euro i franku sięgnął blisko 23 proc.

Źródło: Gold Finance