Lata 2007 – 2009 były dla systemu bankowego w Polsce bardzo trudne, dlatego że w tym czasie szalał kryzys sub-prime zapoczątkowany na rynku kredytów hipotecznych w USA. Temu kryzysowi towarzyszył zaraz potem globalny kryzys systemu bankowego. Było to następstwo spadku zaufania do całego systemu, bo jego poszczególni uczestnicy nie mieli pewności na ile kolejny bank jest „utopiony” w kryzysie sub-prime.

Na całym świecie doprowadziło to do spadku i spektakularnego upadku kilku banków na rynku światowym, jak np. Lehman Brothers, Bank of America czy Fortis Bank w Europie. Inne banki radykalnie straciły na wartości i spadły z rankingu 10 najlepszych banków na dalsze miejsca, tak jak CitiBank, UBS czy kilka banków japońskich.

Dzisiaj polski system bankowy to 51 banków, 18 oddziałów banków zagranicznych, 578 banków spółdzielczych oraz 1800 kas oszczędnościowo -rozliczeniowych, popularnie nazywanych SKOKami.

Na tym tle i biorąc pod uwagę, że większość polskich banków jest własnością podmiotów zagranicznych (a zwłaszcza te, które zanotowały straty), istniała większa obawa, że i one prędzej czy później wpadną w tarapaty. Tak się jednak nie stało z kilku powodów, które należy wymienić:

a) Odpowiednie komórki zajmujące się nadzorem bankowym, zarówno w NBP, jaki i KNF ściśle kontrolowały system bankowy.

b) Polska dostała 22 mld USD w formie linii kredytowej z Międzynarodowego Funduszu Walutowego, na wypadek gdyby kraj wpadł w tarapaty związane z kryzysem globalnym. Część z tych środków została wykorzystana do utrzymania płynności bankowej oraz zapobiegania kłopotom związanym z rynkiem walutowym.

c) Chociaż wiele banków w Polsce jest własnością banków zagranicznych, nie biorą one udziału w różnych przedsięwzięciach na skalę globalną, a zatem podczas kryzysu nie były narażone na posiadanie toksycznych instrumentów finansowych jakie zaobserwowaliśmy za granicą.

Na tym tle polski system bankowy przeszedł przez kryzys finansowy bez szkody dla niego, co wcale nie oznacza, że nie odczuł skutków tego kryzysu.

Ocena sytuacji rynkowej

Ocenę aktualnej sytuacji w systemie bankowym w Polsce zacznę od określenia, jakie czynniki mają kluczowe znaczenie dla działania banków na rynku. Otóż można zidentyfikować kilka podstawowych czynników:

Sytuacja gospodarcza Polski jest na niskim poziomie, gdyż w 2009 roku nasz kraj zanotował wzrost gospodarczy na poziomie 1,7% i jest to najniższy wynik od prawie 20 lat. Jednak na tle innych krajów UE był to bardzo dobry wynik. Wpływa on na system bankowy w ten sposób, że zachęca klientów banków (zarówno indywidualnych, jak i korporacyjnych) do zwrócenia większej uwagi na ryzyko. Powoduje to zwiększoną ostrożność zarówno po stronie popytowej (klienci) jak i po stronie podażowej (banki). Dlaczego tak się dzieje? Dlatego że na rynku panuje niepewność co do trwałości i skali odbicia gospodarczego. Prognozy wzrostu gospodarczego w 2010 roku oscylują wokół 3,3 – 3,5% PKB, a na rok 2011 są bardziej optymistyczne – sięgają nawet do 4,0%. Czy to możliwe biorąc pod uwagę, że większość partnerów gospodarczych Polski tkwi głęboko w recesji?

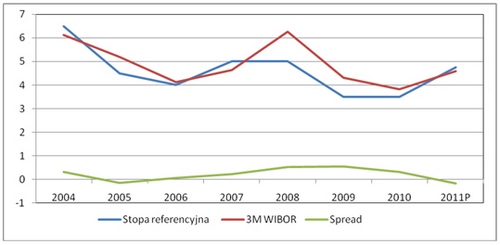

Jednocześnie panuje presja inflacyjna w Polsce i wiadomo już, że RPP będzie podwyższać stopy procentowe w 2011. Uważam, że RPP podniesie stopy o 75 punktów bazowych w 2011, tak że na koniec roku stopa redyskontowa wzrośnie od aktualnej wartości 3,5% do 4,25%. Spowoduje to poprawę rentowności tych banków, które dysponują dużą ilością depozytów, jak Getin-Noble Bank czy Millenium Bank. Jednocześnie oznacza to, że będzie presja na marże kredytów, dlatego że strona popytowa może nie być skłonna do zaciągania dalszych zobowiązań. A zatem, czy banki obniżą marże aby wywołać popyt na kredyt? Czas pokaże.

Na początku kryzysu gospodarczego w 2008 roku prognozowałem przetasowania na rynku bankowym w Polsce w wyniku fuzji i przejęć i z moich prognoz sprawdziło się to, że Bank Zachodni WBK został sprzedany i kupującym okazał się nieoczekiwanie Santander Bank. Prognozowałem też zanik marki ABN AMRO oraz Fortis Bank. Nie przewidziałem zaniku WestLB czy pojawienia się banków, które specjalizują się w obsłudze małych i średnich przedsiębiorców, takich jak FM Bank czy Idea Bank. Ten proces będzie kontynuowany w 2011 roku, tym bardziej, że na rynku istnieją banki, które nie mają jasno określonej strategii, jak np. Meritum Bank. Z kolei, w BRE Banku może dojść do ujednolicenia marki poprzez wchłonięcie mBanku.

Kluczowe czynniki sukcesu w 2011

Osiągnięcie sukcesu w 2011 roku będzie zależało w dużej mierze od aktywności gospodarczej poszczególnych banków, zwłaszcza od zarządzania ryzykiem oraz pozyskiwania środków. Tutaj decydującymi czynnikami są między innymi: sytuacja gospodarcza – jej poprawa, aktywność gospodarcza podmiotów (zarówno indywidualnych jak i korporacyjnych) – poprawi się i wzrośnie chęć do zaciągania kolejnych zobowiązań bankowych. Z kolei, aktywność banków będzie uzależniona między innymi od nowych regulacji prawnych, które będą określać opodatkowanie banków. Proces ustawodawczy w tym względzie trwa i uważam, że zostanie wprowadzony jakiś podatek dla banków, tym bardziej, że to jest proces globalny z takim nastawieniem, że skoro banki wywołały obecny kryzys, to niech ponoszą ciężar naprawy.

Kolejnym czynnikiem, który będzie mieć duże znaczenie, są rekomendacje S i T wprowadzone w ostatnim roku, mające na celu obniżenie ryzyka związanego z udzielaniem kredytów. Uważam, że rekomendacje nie wpłyną na obniżenie zaciągania kredytów, a zwłaszcza hipotecznych. Pomimo, że poprawiają one bezpieczeństwo bankowe, to nadal kredytobiorcy będą w stanie zaciągać kredyty hipoteczne zdenominowane we frankach szwajcarskich, dlatego że nadal są one tańsze od kredytów w złotych. A zatem, popyt na kredyty będzie nadal wysoki i ze zmniejszeniem marż poprawi się ich pozyskiwanie.

Tak czy inaczej, ryzyko dla banków będzie stabilne i raczej będzie spadać, dlatego że wraz z poprawą sytuacji gospodarczej poprawi się obsługa kredytów korporacyjnych. Kredyty konsumpcyjne ustabilizują się, a sytuacja w kredytach hipotecznych pozostanie bez zmian – czyli nadal będą najlepiej obsługiwanymi kredytami z całego portfela kredytów bankowych.

Przyszłość and forecast

System bankowy w Polsce ma nadal bardzo duży potencjał wzrostu. Według Eurostatu, w 2009 roku tylko 44% Polaków posiadało konto bankowe. Z kolei, ci którzy już posiadają konto, nie wykorzystują w pełni różnych produktów oferowanych przez banki. Takie zjawisko jest wyraźnie widoczne wśród starszych obywateli.

W związku z tym, pytanie dla banków w Polsce jest dzisiaj jedno: pożyczać czy nie pożyczać? Wraz z wyjściem Polski z kryzysu gospodarczego zwiększy się apetyt na kredyty zarówno wśród gospodarstw domowych, jak i podmiotów gospodarczych. A zatem, prognozowana przez Zespół Analiz Domu Kredytowego Notus wojna na marże w 2011 roku, będzie najbardziej widoczna w kredytach hipotecznych i korporacyjnych. Największą presję poczują te banki, które mają w swoim portfelu duży udział kredytów hipotecznych (Getin-Noble Bank oraz Millenium) lub kredytów korporacyjnych (BZWBK czy Bank Millenium).

Natomiast system bankowy jest narażony na nagły odpływ kapitału, perturbacje na rynkach forex lub inne nieprzewidziane wydarzenia poza Polską. Dlatego kluczowe będzie dla banków posiadanie własnych środków, które pozwolą danemu bankowi przetrwać te sytuacje. Jednym ze sposobów zarekomendowanych zarówno przez wielu analityków, jak i Międzynarodowy Fundusz Walutowy, polskie banki powinny korzystać z hurtowych źródeł finansowania, takich jak fundusze państwowe, depozyty z zagranicy czy inne fundusze pozyskane za pośrednictwem instytucji brokerskich. Takimi funduszami mogą być pieniądze pochodzące z tzw. high networth individuals – bardzo bogatych ludzi; prywatne fundusze inwestycyjne czy fundusze rodzinne. Inne źródło to nadwyżki finansowe firm wykazujących wysoki stopień płynności finansowej, krótkoterminowe instrumenty finansowe oraz podobne instrumenty, które można do tego jeszcze rolować. W Polsce bardzo trudne, a wręcz niemożliwe jest korzystanie z tych źródeł z wielu przyczyn, między innymi z powodu braku regulacji sposobów pozyskania funduszy, czy braku informacji o tych możliwościach, zarówno po stronie podażowej jak i popytowej.

Ze względu na zwiększoną podaż pieniądza na kluczowych rynkach światowych jakimi są USA i Unia Europejska, brak realnych możliwości inwestowania pieniędzy w tamtych krajach i możliwości ich lokowania w emerging markets (a najlepszym z nich dzisiaj jest Polska) prognozuję duży napływ kapitału do Polski. Niestety będzie to kapitał portfelowy, nastawiony na szybki zyski. Warto przy tym zwrócić uwagę na fakt, że stopa 3M Euribor jest w trendzie spadkowym od początku 2009 roku, kiedy oscylował kolo 5,5% do obecnego 1,01%.

Skutkiem takiego napływu kapitału będzie między innymi wzrost kapitału w bankach przeznaczonego dla bankowości inwestycyjnej. Jednocześnie, ten napływ kapitału spowoduje umocnienie złotego, co z kolei przełoży się na wzrost atrakcyjności kredytów udzielonych w walutach obcych.

Tak czy inaczej wygląda na to, że banki złapią oddech w 2011 i poprawi się ich wynik finansowy.

Dr Richard Mbewe

Główny Ekonomista

Dom Kredytowy Notus SA

Źródło: PR News