Po tym, jak Bank BPH i Citi Handlowy ogłosiły plany masowych zwolnień, na pracowników banków padł strach. Niestety dla nich cykl koniunkturalny jest nieubłagany i to zapewne tylko początek fali redukcji zatrudnienia w bankowości.

W marcu zarząd Citi Handlowego ogłosił plan strategiczny, w ramach którego bank zamierza zwolnić do 590 osób. – Następne dwa lata będą trudniejsze dla gospodarki, chcemy się do tego przygotować – tłumaczył prezes Sławomir Sikora, który dzięki redukcji etatów zamierza poprawić wskaźniki efektywności – przede wszystkim relację kosztów do dochodów. Znany z oferty walutowych kredytów mieszkaniowych Nordea Bank zamierza zwolnić prawie 400 osób i zamknąć 60 oddziałów.

Drugi w ciągu trzech lat program zwolnień grupowych zapowiedział Bank BPH, który zamierza do końca listopada rozstać się z ok. 600 pracownikami. Kierownictwo BPH nie ukrywa, że celem zwolnień jest zwiększenie zysku poprzez obniżenie kosztów działalności.

Kredytowy boom i zadłużeniowa smuta

Ostatnie lata były czasem szybkiej ekspansji sektora finansowego. Boom kredytowy, zainicjowany w 2004 roku przez niskie stopy procentowe i napływ zagranicznego kapitału, zwiększył popyt na pracę w bankowości. Polacy zaczęli masowo zaciągać nieznane im wcześniej kredyty hipoteczne, zadłużać się na kartach kredytowych i kupować na raty. Wzrost gospodarczy w znacznej mierze odbywał się na kredyt. Bankowe żniwa zakończyły się jesienią 2008 roku wraz z upadkiem Lehman Brothers.

Na koniec 2008 roku bankach pracowało rekordowe 181.280 osób – wynika z danych Komisji Nadzoru Finansowego. W ciągu 12 kryzysowych miesięcy banki zmniejszyły zatrudnienie o 6,4 tys. etatów, czyli raptem o 3,85%. Nie była to więc poważna redukcja. Ta jest dopiero przed nami.

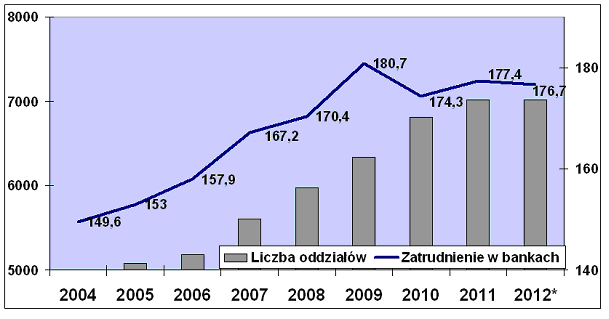

Liczba oddziałów bankowych (lewa oś) i zatrudnienie w bankach (prawa oś, w tys.)

Źródło: Bankier.pl na podstawie danych KNF. *dane za luty 2012 r.

W ostatnich siedmiu tłustych latach zatrudnienie w bankowości wzrosło z niespełna 150 tys. do 176,7 tys., czyli o 17,8%. Jeszcze szybciej rozrastała się sieć placówek bankowych. Na koniec 2004 roku banki miały pięć tysięcy oddziałów, obecnie jest ich przeszło siedem tysięcy. W siedem lat przybyło więc dwa tysiące oddziałów, co oznacza wzrost o 40%.

Rynek likwiduje błędne inwestycje

W tym samym czasie zadłużenie gospodarstw domowych zwiększyło się ze 100 do 525 mld złotych. Pięciokrotny wzrost należności wobec banków był znacznie wyższy od dynamiki PKB. W mojej ocenie wielu Polaków jest już przekredytowanych. Kryzysowa lekcja wielu nauczyła ostrożności w zaciąganiu długów. Równocześnie działania KNF-u prowadzą do ograniczenia kredytowania gospodarstw domowych – przede wszystkim w segmencie mieszkaniowym.

Zgadzam się z prezesem Sikorą, że ten i następny rok będą trudne dla polskiej gospodarki, a zwłaszcza dla sektora bankowego. Zainteresowanie kredytem zapewne spadnie, więc będzie potrzeba mniej bankowców. Mimo rekordowych ubiegłorocznych zysków (15,7 mld zł na czysto) zarządy banków poddane są silnej presji zagranicznych właścicieli. Pogrążone w kryzysie banki europejskie będą chciały jak najwięcej wycisnąć ze swych polskich filii, co nasili presję na redukcję kosztów. Zwłaszcza tych pracowniczych.

W skali makro będziemy więc obserwować kurczenie się sektorów, które w czasie kredytowego boomu zanadto się rozrosły. Dotyczy to w pierwszym rzędzie branży finansowej oraz budownictwa. Choć banki nie będą plajtować tak jak firmy budowlane, to dekoniunkturę zapewne odczują ich pracownicy.

Czy stracą klienci?

Nastąpi dostosowanie podaży kredytu do zmniejszonego popytu. Oznaczać to będzie likwidację wielu bankowych placówek i zwolnienia w szeregach ich pracowników. Skończą się czasy, gdy na głównych ulicach dużych miast oddziały banków praktycznie wyparły handel i usługi. Kilkanaście szyldów bankowych na odcinku kilkuset metrów to chyba lekka przesada.

Z drugiej strony rola bankowych oddziałów jest teraz zupełnie inna niż jeszcze kilka lat temu. Gros prostych operacji (przelewy, zlecenia stałe) wykonujemy przez internet, a gotówkę wypłacamy z bankomatów. Placówki banków coraz częściej stają się miejscem spotkań klientów z doradcą, gdzie o finansach się rozmawia, a nie dokonuje transakcji gotówkowych. Bankom pozwala to na cięcie etatów w obsłudze kasowej i na zapleczu.

Pojawia się jednak zagrożenie, że na cięciu etatów i likwidacji placówek stracą klienci. Istnieje ryzyko, że banki będą zwalniać najbardziej doświadczonych i kompetentnych pracowników (bo ci są najdrożsi w utrzymaniu), a ich miejsce zajmą nowicjusze, którzy zawodu będą się dopiero uczyć na klientach.

Krzysztof Kolany

Źródło: Bankier.pl