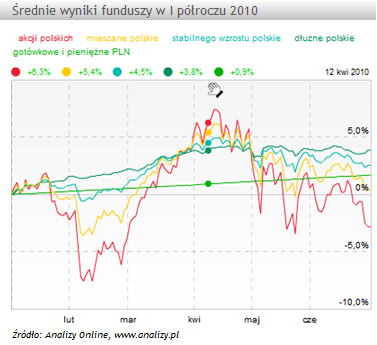

Za nami najgorszy kwartał od zakończenia bessy. Ostatnie tygodnie charakteryzowały się znacznym rozchwianiem kursów. Czerwiec rozpoczął się na rynkach bardzo nerwowo, gdyż światowe indeksy po odbiciu w końcówce maja, ponownie ruszyły w dół.

Dość szybko nastąpiło kolejne dynamiczne odbicie, które trwało tym razem przez większą część miesiąca. Jednak i ono okazało się nietrwałe i czerwiec zakończył się ponownym spadkiem indeksów w okolice majowych minimów. Najważniejszy indeks naszej giełdy WIG20 zanotował -6,7% stratę, amerykański S&P500 spadł o -5,4%, a chiński CSI300 o -7,6%.

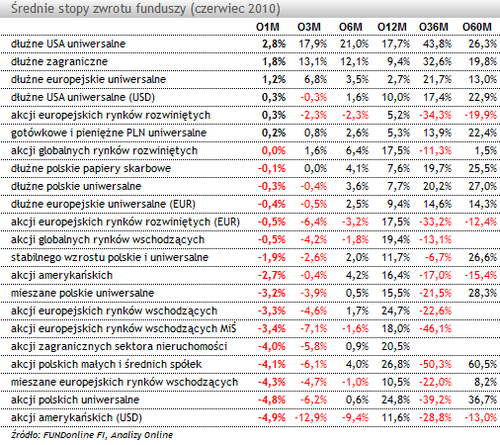

Czerwcowe wyniki funduszy były zbliżone do tych wypracowanych przed miesiącem. Ponownie swoim inwestorom zyski przyniosły głównie fundusze obligacji zagranicznych denominowane w naszej walucie, które zyskują na osłabieniu się złotówki. Dzięki temu, iż dolar zyskał +2,5%, średni zysk funduszy dłużnych dolarowych denominowanych w PLN wyniósł +2,8% (jednostki walutowe zyskały średnio +0,3%). Ponad 1-procentowe stopy zwrotu przyniosły również inwestycje w złotowe jednostki funduszach dłużnych zagranicznych (+1,8%) oraz dłużnych europejskich (+1,2%).

Dwóch na trzech uczestników funduszy inwestycyjnych zakończyło jednak czerwiec z kilkuprocentowymi stratami. Wśród najsłabszych znalazło się między innymi kilka funduszy zamkniętych z OPERA TFI, w tym Opera FIZ (-12,2%). Powodów do zadowolenia nie mięli również uczestnicy najpopularniejszej kategorii czyli funduszy akcji polskich uniwersalnych. Nie sprzyjały im warunki panujące na naszej giełdzie. Indeks dużych spółek WIG20 stracił -6,7% i była to najwyższa miesięczna strata od lutego 2009 roku. Podobnie zachował się indeks najmniejszych spółek sWIG80, który zmniejszył swą wartość o -6,1%. Nieco lepiej zachowały się spółki o średniej kapitalizacji zgrupowane w indeksie mWIG40, który stracił -4,0%. Główny indeks warszawskiej giełdy zniżkował natomiast o -5,2%. Odporny na straty był jedynie, zaliczany do defensywnych, sektor telekomunikacyjny (+0,9%). Największe spadki odnotował natomiast sektor bankowy (-8,3%).

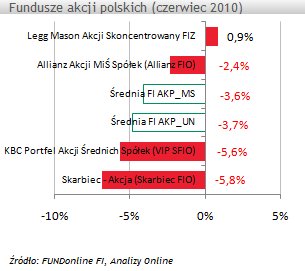

Fundusze polskich akcji uniwersalne przyniosły w czerwcu średnio stratę w wysokości -4,8%, czyli wypadły lepiej niż WIG. Fundusze akcji małych i średnich straciły średnio nieco mniej -4,1%. W pierwszej z grup znalazły się dwa rodzynki, które wypracowały dodatnie stopy zwrotu (w tym Legg Mason Skoncentrowany FIZ). Oba mają jednak charakter zamknięty. Wśród funduszy otwartych najmniejsze straty poniósł Idea Akcji (Idea FIO) -1,3% oraz Allianz Akcji MiŚ Spółek (Allianz FIO) -2,4%. Na przeciwnym biegunie drugi miesiąc z rzędu znalazł się Skarbiec – Akcja (Skarbiec FIO) ze stratą na poziomie -6,8% (-5,8% w maju). Fundusz ten poniósł największe straty w grupie w skali całego minionego półrocza. Najlepiej od początku roku radzi sobie natomiast wspomniany Legg Mason Akcji Skoncentrowany FIZ (+17,3%). Dwucyfrowe wyniki wypracowały również Allianz Akcji Plus (Allianz FIO), Allianz Akcji MiŚ Spółek (Allianz FIO), QUERCUS Agresywny (Parasolowy SFIO) oraz Idea Akcji (Idea FIO).

W nieco lepszej sytuacji w czerwcu byli uczestnicy funduszy inwestujących aktywa na rynkach europejskich czy globalnych, gdzie straty były nieco niższe. Licząca zaledwie 3 produkty grupa funduszy europejskich rynków rozwiniętych (wycena w PLN) przyniosła nawet zysk na poziomie +0,3% (wyceniane w EUR poniosły niewielką stratę -0,5%). To również pozytywny efekt osłabienia się złotówki wobec EUR. Najpopularniejsze fundusze rynków zagranicznych czyli fundusze akcji Nowej Europy przyniosły w czerwcu straty na poziomie -3,3% (w przypadku jednostek wycenianych w EUR były one wyższe). Biorąc pod uwagę poszczególne kategorie funduszy, najgorszą inwestycją w czerwcu, tak jak to miało miejsce również miesiąc wcześniej, były natomiast fundusze akcji amerykańskich, dla których średnia stopa zwrotu dla jednostek wycenianych w USD wyniosła -4,9% (-10,8% w maju). W sumie na 116 jednostek funduszy akcji zagranicznych, dodatnie stopy zwrotu udało się wypracować 33.

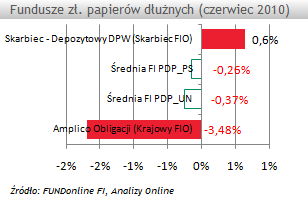

Drugi miesiąc z rzędu stratę poniosła większość funduszy złotówkowych obligacji. Fundusze papierów skarbowych straciły średnio -0,15%, podczas gdy uniwersalne, czyli te o szerszym spektrum inwestycyjnym -0,25%. Obligacje skarbowe traciły w minionym miesiącu na wartości niezależnie od miejsca na krzywej rentowności, indeks IROS zmniejszył swą wartość o -0,14%. Delikatna przecena polskich aktywów była pokłosiem powrotu na rynki finansowe obaw o kondycję globalnej gospodarki. Na 31 funduszy polskich papierów dłużnych, co trzeciemu udało się jednak wypracować dodatnie wyniki. Najlepiej wypadły dwa fundusze ze Skarbiec TFI, których jednostki zyskały +0,64% oraz +0,38%. Na drugim biegunie znalazły się natomiast dwa fundusze z oferty Amplico TFI, których jednostki poniosły straty przekraczające -1,5%. W skali całego półrocza najlepiej wypadł SKOK Obligacji (SKOK PARASOL FIO) z wynikiem +7,6%, natomiast 2 fundusze kończą go ze stratą: Novo Papierów Dłużnych (Novo FIO) oraz Allianz Obligacji (Allianz FIO).

Straty w czerwcu ponieśli również uczestnicy funduszy mieszanych (zrównoważonych i aktywnej alokacji) -3,2% oraz stabilnego wzrostu -1,9%. Jedynie Idea Stabilnego Wzrostu (Idea FIO) wypracowała symboliczny zysk na poziomie +0,1%.

Wyniki za ostatnie pół roku po części pokrywają się z czerwcowymi. Najwyższe stopy zwrotu przyniosły fundusze dłużne amerykańskie oraz zagraniczne (odpowiednio +21% i +12%), które są pochodną istotnego umocnienia się amerykańskiej waluty wobec złotówki (+19,1%). Największe straty były natomiast udziałem funduszy amerykańskich wycenianych w USD (-9,4%). Na tym tle nieźle wypadły fundusze akcji polskich, które zyskały średnio +0,6%, a te, które inwestują głównie w akcje małych i średnich emitentów +4,0%. Wyniki te są znacznie lepsze od głównych indeksów warszawskiej giełdy, bowiem WIG stracił w tym czasie -1,5%, a WIG20 nawet -4,9%. Jedynie mWIG40 pozostał na plusie +1,2%.

Źródło: Analizy Online