Bank, udzielając kredytu, dokonuje analizy zdolności kredytowej kredytobiorcy, czyli możliwości spłaty zaciągniętego kredytu wraz z odsetkami. Bank przede wszystkim porównuje dochody i wydatki danej osoby lub gospodarstwa domowego w skali miesiąca, aby stwierdzić wysokość nadwyżki, jaka pozostanie i może posłużyć do spłaty nowego kredytu.

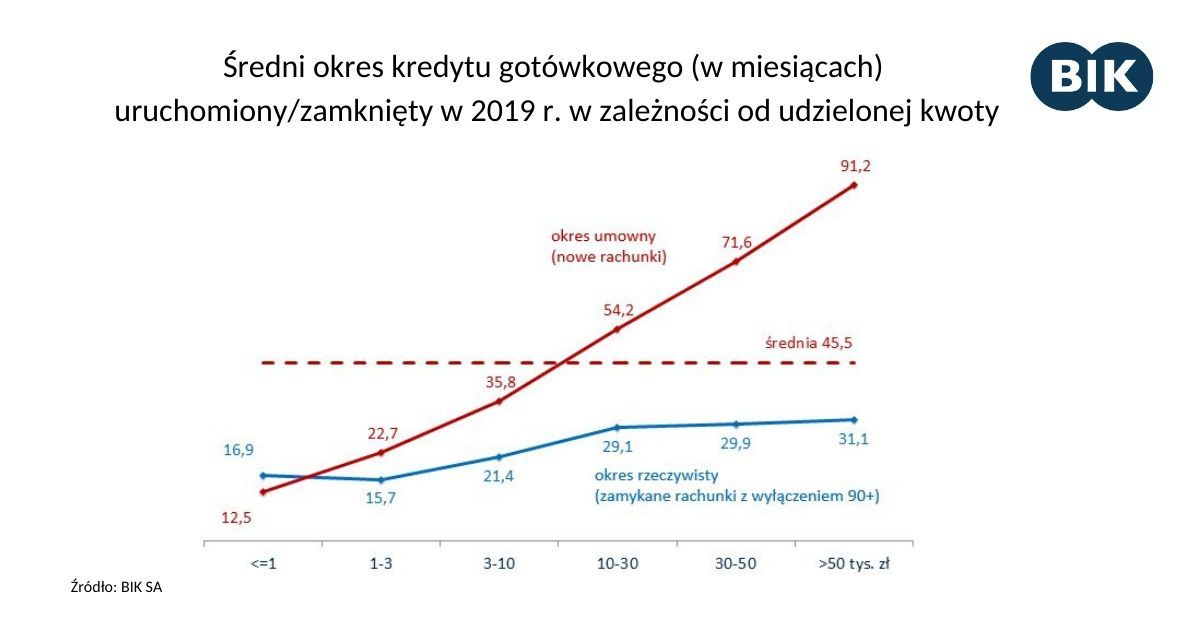

Na wysokość miesięcznej raty wpływają trzy czynniki: poziom stóp procentowych, okres kredytowania i kwota kredytu. Wydłużanie okresu kredytowania pozwala na udzielanie wyższych kwot kredytu przy kontrolowanym poziomie ryzyka. Rozłożenie spłaty kapitału na długi okres, nawet w przypadku wysokokwotowych kredytów gotówkowych, powoduje obniżenie miesięcznego obciążenia z tytułu spłaty raty kapitałowej, z zachowaniem wskaźnika DtI (Debt to Income) czyli relacji sumy wszystkich zobowiązań do dochodu, na bezpiecznym poziomie.

W praktyce, okazuje się, że rzeczywisty okres spłaty jest znacznie krótszy od umownego. Wynika to z praktykowanej przez kredytobiorców wcześniejszej spłaty zobowiązań.

– Zjawisko skracania umowy kredytowej nasila się wraz ze wzrostem kwoty udzielanego kredytu. Banki naliczały opłaty i prowizje należne z tytułu spłaty kredytu dla umownego okresu kredytowania. Zmieniło się to od momentu wejścia w życie tzw. „małego TSUE” i konieczności ponownego naliczenia pobranych opłat dla rzeczywistego, a nie umownego okresu oraz zwrotu nadpłaconych kwot kredytobiorcom. „Małe TSUE”, czyli wyrok Trybunału Sprawiedliwości Unii Europejskiej z września 2019 r., oznacza dla kredytobiorcy zwrot przez bank opłaty za kredyt spłacony przed terminem – mówi prof. Waldemar Rogowski, główny analityk BIK.

Źródło: BIK