Wakacje nie wpłynęły na zmianę postrzegania oprocentowania depozytów, ale sprawiły, że stopniały zasoby wolnych środków. Znacznie zwiększyła się za to kwota już posiadanych oszczędności i środków przeznaczonych na oszczędności – wynika z 10. Badania Oszczędności Getinu.

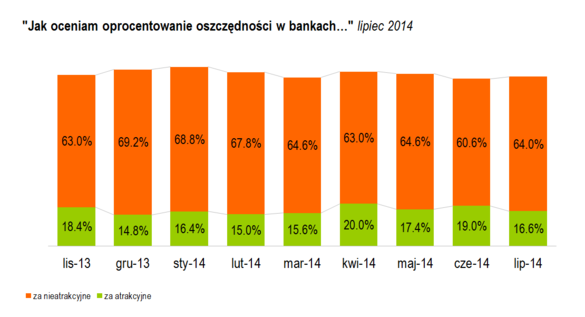

Rzadko kiedy oprocentowanie produktów oszczędnościowych spełnia nasze oczekiwania. W historii Badania nie zdarzyło się, by znaczący odsetek ankietowanych uznał je za atrakcyjne. Za każdym razem negatywne opinie przeważały nad pozytywnymi. Przełomu nie ma i teraz. Niezadowolonych jest 64 proc., czyli niemal 4 razy więcej niż akceptujących bankowe propozycje (16,6 proc.). W perspektywie 3 miesięcy ponad 8 proc. ankietowanych liczy na podwyższenie oprocentowania depozytów, z kolei co 10. osoba nie bierze tego pod uwagę.

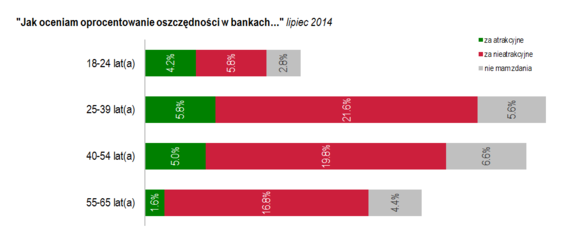

Wiek a atrakcyjność oprocentowania

Przyjmując jako kryterium wiek, okazuje się, że największe rozczarowanie wielkością oprocentowania wyrażają osoby starsze (pow. 55 lat). Dziesięciokrotnie częściej oceniały bieżące oprocentowanie negatywnie (16,8 proc.) niż pozytywnie (1,6 proc.). Procentowo najwięcej negatywnych ocen wystawili respondenci w wieku 25-39 lat – 21,6 proc. Z drugiej strony, ta sama grupa najczęściej określała oprocentowanie mianem atrakcyjnego (5,8 proc.). Najmniejszy poziom niezadowolenia z atrakcyjności oprocentowania występuje wśród studentów. Depozyty dobrze ocenia 72 proc. z nich. Brak zdania na temat atrakcyjności oprocentowania najczęściej pojawiał się w grupie wiekowej 40-54 lata.

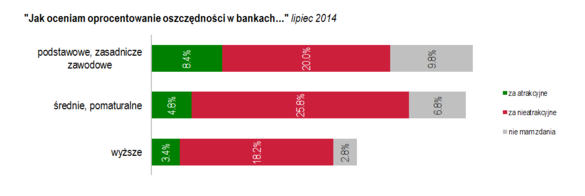

Wykształcenie a atrakcyjność oprocentowania

Wykształcenie wyższe i średnie pomaturalne respondentów najczęściej wiązało się z wystawieniem negatywnej oceny. Niemal co 10. badany w grupie osób z wykształceniem podstawowym i zasadniczym zawodowym nie miał zdania na temat atrakcyjności bieżącego oprocentowania produktów depozytowych.

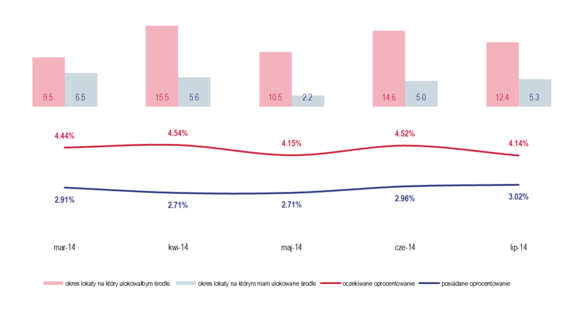

Oczekiwania a rzeczywistość

Od lutego 2014 r. ankietowani określają swoje oczekiwania względem produktu depozytowego. Parametry są dwa: minimalne oprocentowanie i maksymalny okres trwania lokaty. W lipcu zadeklarowali, że zakupiliby produkt depozytowy, gdyby był oprocentowany na poziomie 4,14 proc. i nie trwał dłużej niż 12,4 miesięcy. Dla porównania, otrzymane przeciętne oprocentowanie, które ankietowani mieli na już posiadanych produktach depozytowych wynosiło 3.02 proc., a okres umowny otwartych produktów wynosił średnio 5,3 miesięcy.

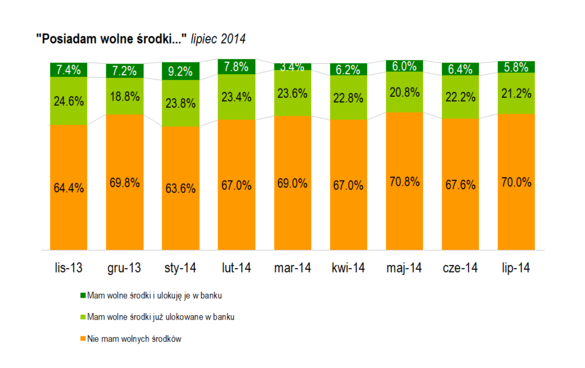

Wolne środki

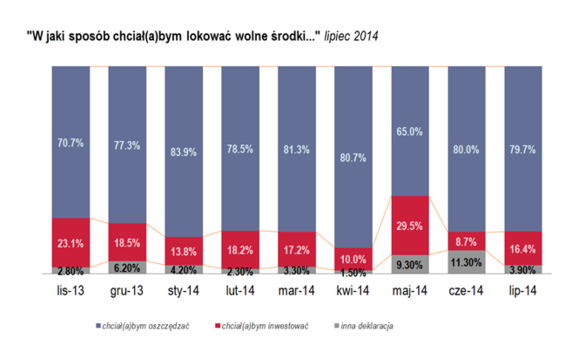

Brak wolnych środków deklarowało w lipcu 70 proc. respondentów, co stanowiło wzrost o 2,4 proc. względem czerwca. Taki wskaźnik to konsekwencja wakacyjnych wyjazdów. Sezon w pełni, pogoda sprzyja wypoczynkowi długo- i krótkoterminowemu, co zwiększa naszą skłonność do wydatków. Ich częścią składową są także wynagrodzenia za typowo letnie prace. Przeszło 20 proc. nie jest zainteresowanych ani lokowaniem wolnych środków ani inwestowaniem. Chętnych na takie działania jest ok. 6 proc. Z tej grupy ponad 20 proc. woli zdać się na ofertę banku (prawie 80 proc.), zaś 16 proc. – na fundusze inwestycyjne. Udział respondentów deklarujących skłonność do lokowania wolnych środków w bankach utrzymał się na zbliżonym poziomie (-0,3 proc.) i wyniósł 79,7 proc.

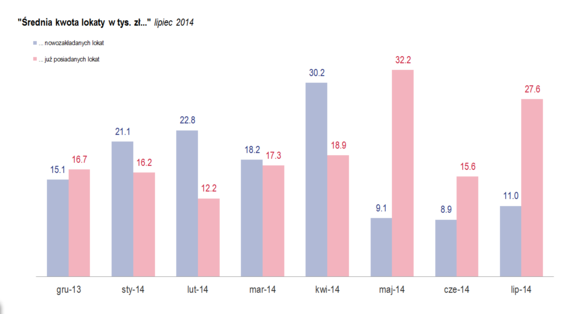

W porównaniu do czerwca, o ponad 5 tys. zł spadła kwota wolnych środków pozostających do dyspozycji, osiągając pułap 13,2 tys. zł. Wzrosła nieco kwota środków na oszczędności (z 8,9 tys. zł do 11 tys. zł), zrównując się niemalże z kwotą na inwestowanie (12,2 tys. zł). Znacząco wzrosła kwota już posiadanych oszczędności (o ok. 12 tys. zł w porównaniu do odczytu z ubiegłego miesiąca), do około 28 tys. zł. Spore zmiany zaszły w przeciętnej kwocie już ulokowanych wolnych środków. Lipcowy poziom 17,6 tys. zł był niższy o 12,0 tys. zł od czerwcowego.

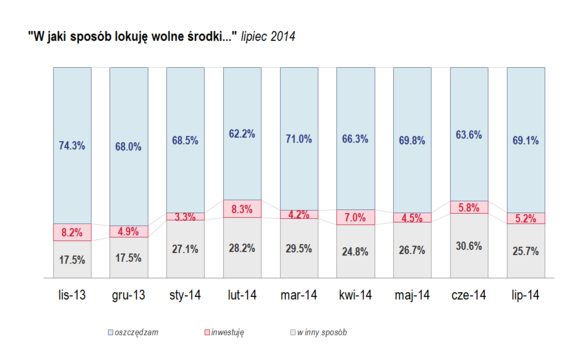

Struktura posiadanych wolnych środków była następująca: 69,1 proc. deklarowało, że korzysta z oszczędnościowych produktów bankowych (wzrost o 5,5 proc.), a 25,7 proc. (spadek ok. 5 proc) wybiera inne sposoby niż oszczędzanie czy inwestowanie (najczęściej wskazywana odpowiedź to „gotówka”). Chęć inwestowania deklaruje 16,4 proc. (wzrost ok. 8 proc.), przy czym zaledwie ok. 5 proc. ankietowanych zdecydowało się na ten rodzaj deponowania wolnych środków (o -0,6 proc. mniej niż w ub. miesiącu).

– Wakacje to nie tylko okres, gdy część gospodarstw domowych wykazuje dodatkowe przychody z tytułu podjęcia prac sezonowych. To również okres, gdy więcej wydajemy na wypoczynek. Na naszą skłonność do wydatkowania środków w wakacje wpływają: relatywnie dobra sytuacja finansowa w porównaniu do lat poprzednich, niższe koszty finansowania, tańsze wyjazdy zagraniczne (zwłaszcza do Grecji, Włoch i Hiszpanii, czyli do krajów, które stosunkowo mocno odczuły efekty kryzysu gospodarczego) oraz ładna pogoda, która wzmaga chęć do podróżowania. Widzimy to wyraźnie w przyrostach oszczędności w bankach. W czerwcu depozyty osób prywatnych wzrosły o 2,6 mld, dla porównania w czerwcu ubiegłego roku było to o ponad 1 mld więcej a 2 lata temu o 2,3 mld więcej (wówczas przyrost wyniósł blisko 5 mld i był to najwyższy czerwcowy przyrost w ostatnich 10 latach). Z drugiej strony, w czerwcu zaobserwowaliśmy nieoczekiwany słaby wzrost sprzedaży detalicznej – zaledwie 1,2 proc. Jeżeli dynamika sprzedaży w lipcu i sierpniu również negatywnie nas zaskoczy, mamy szansę zaobserwować przyrosty wolumenu oszczędności w bankach na średnim poziomie, jaki obserwujemy w miesiącach wakacyjnych, wynoszącym ok. 2 mln miesięcznie – podsumowuje Marcin Dec, Członek Zarządu Getin Noble Bank.