Wejście na giełdę Twittera uznano za wielkie wydarzenie, podobnie jak wszystkich tego typu firm, od czasu debiutu Google w 2004 r. W niemal każdym przypadku scenariusz był identyczny. Skok notowań, prowadzący do niebotycznych wycen wartości spółki, krótszy lub dłuższy rajd i często bolesny dla części inwestorów powrót do rzeczywistości.

Sięgający momentami niemal 100 proc. wzrost kursu akcji Twittera na giełdowym debiucie (w cenach zamknięcia zwyżka wyniosła 72 proc.) wpisał się w tradycję wchodzenia z przytupem na giełdę internetowych gwiazd nowej generacji. Nie był to debiut rekordowy ani pod względem skali zysku w trakcie pierwszej sesji, ani pod względem wielkości zebranego kapitału, ani z punktu widzenia wyceny firmy.

Najwyższe, przekraczające 160 proc. przebicie, zafundował inwestorom Ebay. Ale było to 1998 r., a więc w czasie, gdy szaleństwo nowych technologii zbliżało się do zenitu. W czasach drugiej fali popularności internetowych nowości, głównie portali społecznościowych, podwojenie wartości oferowanych po 45 dolarów akcji przyniósł jedynie debiut LinkedIn sprzed ponad dwóch lat. Rekordzistą pod względem wartości spółki w dniu debiutu jest Facebook, wyceniany w maju 2012 r. na 104 mld dolarów. Niemniej, we wszystkich trzech kategoriach Twitter był w ścisłej czołówce.

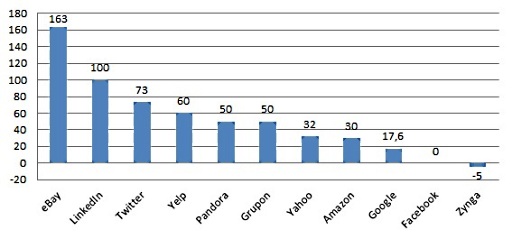

Debiuty internetowych gwiazd. Wzrost kursu na pierwszej sesji w porównaniu do ceny IPO (w proc.)

Źródło: Stooq.pl

Przy okazji tak wystrzałowych debiutów zawsze nasuwają się co najmniej dwa pytania. Pierwsze dotyczy tego, czy jeszcze na akcjach spółki będzie można zarobić. Drugie, czy już mamy do czynienia z niebezpiecznym zjawiskiem bańki spekulacyjnej. W przypadku sporej części internetowych gwiazd, pojawiało się jeszcze trzecie: gdzie byli i za co wzięli pieniądze eksperci z firm inwestycyjnych, przygotowujących i przeprowadzających ofertę pierwotną, skoro cena emisyjna okazała się mocno niedoszacowana.

Patrząc na giełdową historię, trzeba przyznać, że na kupnie papierów najbardziej znanych internetowych firm można było nieźle zarobić nie tylko na debiucie, ale i w dłuższym horyzoncie. Nie oznacza to jednak, że kursy ich akcji nieustannie pięły się w górę. Wręcz przeciwnie. Do rzadkości nie należały okresy dużych spadków. Czasem występowały one wkrótce po rewelacyjnym pierwszym notowaniu, czasem tuż po nim dynamiczne zwyżki były kontynuowane.

W pierwszym miesiącu startujące z 30 proc. przebiciem, walory Amazon staniały o ponad 30 proc., ale dwa lata później były warte 55 razy więcej. Pamiętać jednak trzeba, że mówimy tu o okresie szaleństwa dotcomów z lat 1997-1999. Ten, kto przetrzymał pęknięcie internetowej bańki i zjazd kursu akcji Amazon o 95 proc. w latach 1999-2001, dziś może sprzedać je po kursie około 180 razy wyższym. Jak wyliczyli analitycy portalu Statista, 1000 dolarów zainwestowane w momencie debiutu do dziś przyniosłoby około 240 tys. dolarów, uwzględniając dywidendy. Do ponad 60 tys. dolarów wzrosłaby wartość inwestycji w Ebay i Yahoo. Jednak o ile akcje Amazon są obecnie na historycznym szczycie, to papierom Yahoo brakuje do niego prawie 75 proc.

Spośród spółek nowej generacji, wchodzących na giełdę w latach 2011-2012, największe rozczarowanie przyniósł Facebook, jedno z najbardziej popularnych i rozpoznawalnych internetowych przedsięwzięć. Już sam debiut nie należał do imponujących. W najlepszym momencie pierwszego dnia notowań, akcje spółki zyskiwały 18 proc., ale także spadały o 11 proc. poniżej poziomu z otwarcia, a przed spadkiem poniżej ceny emisyjnej kursu bronił Morgan Stanley, który przeprowadzał emisję akcji portalu. Nie zdało się to na wiele, bowiem kilka tygodni od debiutu akcje Facebooka spadły o ponad 50 proc. poniżej ceny emisyjnej. Na ich powrót powyżej niej inwestorzy czekali do wiosny 2013 r.

Po nieudanym debiucie i późniejszym spadku, zaczęto wieszczyć pęknięcie kolejnej bańki internetowej. Z pewnością pękła ona w przypadku Zyngi, firmy udostępniającej swoje gry użytkownikom Facebooka. Jej debiut, o kilka miesięcy późniejszy niż Facebooka, także nie był udany, a ciąg dalszy giełdowej kariery, wręcz fatalny. Po zwyżce, trwającej do lutego 2012 r., kurs do sierpnia runął o 83 proc. Obecnie wciąż znajduje się na poziomie jednej trzeciej ceny z oferty publicznej.

Podobny los przypadł walorom Grupona, które dziś są o dwie trzecie tańsze niż w trakcie IPO. Bardzo dobrze radzi sobie natomiast na giełdzie inny portal społecznościowy LinkedIn. Po debiucie, w trakcie którego cena walorów wzrosła o 100 proc., zaliczyły one korektę o jedną trzecią, ale od jesieni 2011 r. nieprzerwanie zyskują na wartości i są notowane 240 proc. powyżej dołka z października 2011 r.

O ile za zachowanie się notowań spółek po debiucie, odpowiedzialni są przede wszystkim inwestorzy, to relacje między ceną akcji w ofercie publicznej a kursem pierwszego dnia handlu, w przeważającej mierze wynikają z decyzji instytucji finansowych przygotowujących i przeprowadzających ofertę. W przypadku niemal wszystkich najsłynniejszych firm internetowych, w ciągu kilku ostatnich lat rolę tę pełniło kilka równie znanych i bardzo doświadczonych w tej kwestii banków inwestycyjnych, takich jak Morgan Stanley czy Goldman Sachs. Tymczasem w przypadku większości wspomnianych firm internetowych cena emisyjna ulegała zmianie po kilka razy.

Raczej nie o brak doświadczenia banków inwestycyjnych chodziło, ale o co najmniej nieetyczne praktyki. Oskarżane były one wielokrotnie o celowe zaniżanie ceny w ofertach, na czym zarabiali głównie wybrani inwestorzy. O tym, że te oskarżenia były uzasadnione, świadczyć może niechlubny przykład Facebooka, choć akurat w tym przypadku chodziło raczej o zawyżenie, a nie niedoszacowanie ceny emisyjnej. Morgan Stanley został ukarany grzywną w wysokości 5 mln dolarów za to, że pełniąc rolę organizatora i gwaranta emisji akcji Facebooka, naruszył zasadę oddzielenia działalności inwestycyjnej od sporządzania analiz rynkowych dla klientów. Chodziło o sporządzenie pod dyktando Morgan Stanley analiz dotyczących przychodów Facebooka. Ten fakt oraz zarzuty, że portal nie ujawnił skorygowanych w dół prognoz, stały się podstawą licznych pozwów, wytoczonych spółce przez inwestorów.

Z punktu widzenia sposobu przeprowadzania publicznej sprzedaży akcji, a w szczególności ustalania ceny emisyjnej, wyjątkowe było IPO Google. Banki inwestycyjne określiły jedynie przedział cenowy, a ustalenie jej ostatecznej wysokości i przydział akcji odbywały się w formie internetowej aukcji. I tu jednak widełki cen zostały obniżone z pierwotnych 108-165 do 85-95 dolarów, a pula oferowanych papierów zmniejszona. Pamiętać jednak trzeba, że wejście na giełdę Google odbywało się w 2004 r., a więc w czasie, gdy żywe były jeszcze wspomnienia po pęknięciu bańki internetowej i nie brakowało zarówno obaw, jak i nadziej, związanych z debiutem spółki i jego konsekwencjami dla perspektyw branży.

Zróżnicowanie giełdowych losów internetowych gwiazd odzwierciedla w większości przypadków ich kondycję biznesową. To bardzo skuteczny weryfikator nadziei towarzyszących wprowadzaniu ich na giełdę, a opartych przede wszystkim na popularności i rozpoznawalności spółki i jej produktu. Trudno tę samą miarę przykładać do Google’a czy Amazona oraz do Facebooka czy Twittera. Niektóre z internetowych przedsięwzięć tym tylko różnią się od legendarnej Kompanii Mórz Południowych sprzed prawie trzystu lat, że zanim wprowadzą swoje akcje na giełdę, mają już za sobą kilka lat historii oraz wiadomo, czym się zajmują.

Podobieństw zaś nie brakuje. Tym zasadniczym są ogromne nadzieje na zarobek ze wzrostu cen akcji i brak zysków w bilansach spółek. Jednym z mniej ważnych z merytorycznego punktu widzenia, ale istotnym marketingowo, jest udział w każdej z emisji akcji znanych osobistości ze świata rozrywki i biznesu. Z obiema tymi cechami mamy do czynienia w przypadku Twittera. W swej ośmioletniej historii nie zdołał on jeszcze wygenerować zysku. Nie wróży to najlepiej notowaniom spółki. Facebook tuż przed pojawieniem się na giełdzie uzyskiwał przyzwoite wyniki, choć wskaźnik cena do zysku na akcje, liczony według ceny emisyjnej, wynosił ponad 100.

Najbardziej prawdopodobnym scenariuszem dla Twittera wydaje się więc kilka-kilkanaście tygodni wzrostów, a następnie solidna korekta. Chęć realizacji zysków pojawiła się już drugiego dnia handlu jego walorami. Zwyżka, jeśli będzie miała miejsce, potrwa prawdopodobnie tak długo, jak długo utrzyma się dobra koniunktura na Wall Street.

Roman Przasnyski