Rok 2012 może przynieść wzrost popularności strategii inwestycyjnej polegającej na zakupie pokoju hotelowego w wakacyjnym kurorcie – oceniają doradcy Home Broker. Sprzyjają temu złe nastroje na rynkach akcji, a także wysoka inflacja, która „zjada” zyski z lokat bankowych.

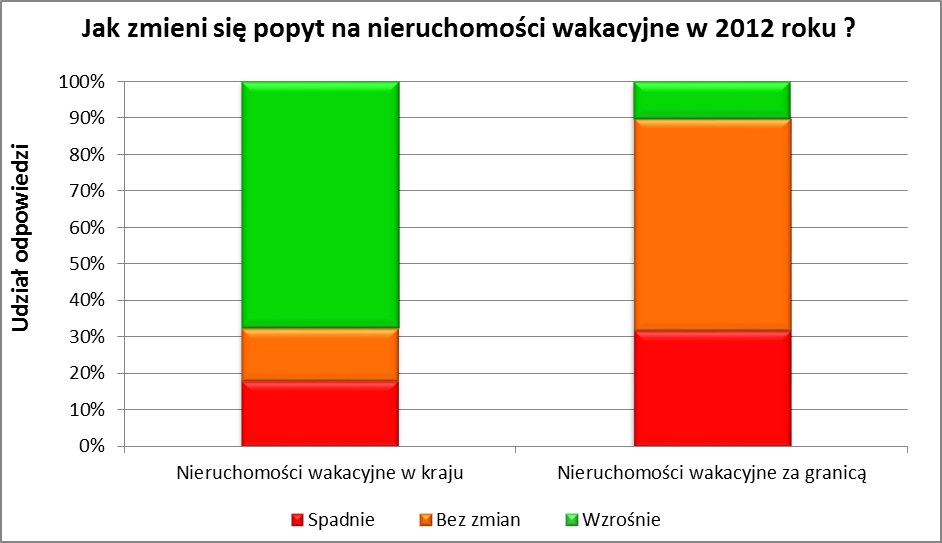

W 2012 roku więcej inwestorów niż w 2011 roku kupi nieruchomość wakacyjną- oceniają doradcy Lion’s House i Home Broker. Takiego zdania jest 39% respondentów. Zmian w popycie nie spodziewa się 36% badanych, a co czwarty uważa, że nieruchomości wakacyjne jako wehikuł inwestycyjny będą w tym roku mniej popularne niż w 2011. Poziom optymizmu jeśli chodzi o popularność takiej formy inwestowania może wydać się dość wysoki w kontekście zagrożenia kryzysem gospodarczym. Ale jeśli uwzględnimy fakt, że inwestowanie w nieruchomości wakacyjne pozostaje dość elitarną formą pomnażania kapitału, a także to, że rynek akcji póki co raczej odstrasza niż przyciąga inwestorów, to przedstawione przewidywana mają bardzo duże szanse realizacji.

Większy popyt na nieruchomości wakacyjne w Polsce

Zyski z inwestycji w nieruchomości wakacyjne zależą w głównej mierze od potencjalnego czynszu, obłożenia oraz długości sezonu. Ten w Polsce nie należy do najdłuższych. Paradoksalnie jednak to rodzime nieruchomości mają w tym roku przyciągnąć więcej nabywców. Aż 68% respondentów spodziewa się takiego obrotu sprawy. Jedynie 18% badanych jest odmiennego zdania. Do zakupów w kraju może skłaniać brak ponoszenia ryzyka walutowego oraz fakt, że nieruchomość znajduje się w relatywnie niewielkiej odległości od miejsca zamieszkania, a sam proces zakupu i zarządzania nieruchomością jest po prostu zdecydowanie łatwiejszy.

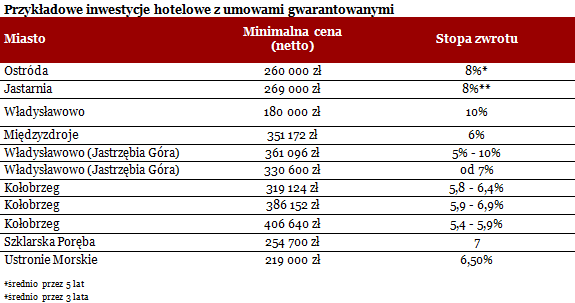

Stopa zwrotu na poziomie 4-10% rocznie

Aby zarobić na wakacyjnym najmie można skorzystać z dwóch rozwiązań. Jednym jest zakup samodzielnej nieruchomości (domu czy apartamentu), a drugim zakup pokoju w hotelu. W pierwszym przypadku inwestorzy zazwyczaj powierzają kwestię najmu firmie pośredniczącej. Za kompleksową usługę zarządzania najmem pobiera ona zazwyczaj wynagrodzenie na poziomie 20%- 25% przychodów. Rentowność tego typu inwestycji w popularnych kurortach przeważnie zawiera się w przedziale od 4 do 7% wartości nieruchomości.

Alternatywnym rozwiązaniem są projekty typu „condo hotel”. System ten polega na zakupie prawa własności do pokoju w hotelu zarządzanym przez wyspecjalizowaną firmę. Następnie firma ta podpisuje z nabywcą wieloletnią umowę najmu oferując często z góry określony poziom czynszu. Taka forma pomnażania kapitału zyskuje w Polsce coraz większą popularność. Powodem jest poziom możliwego do osiągnięcia przychodu, który waha się w przedziale od 6 do 10% wartości nieruchomości rocznie. Minimalny budżet, jakim trzeba dysponować, to 180 tys. zł plus VAT. Podatek zawarty w cenie można jednak odzyskać nie rejestrując działalności gospodarczej. O zwrot VAT można wystąpić do urzędu skarbowego, ale przed zakupem lokalu trzeba zarejestrować się jako podatnik VAT. Łączy się to z kosztem rzędu 170 zł.

Powyższe stopy zwrotu wyglądają bardziej atrakcyjnie od większości oferowanych obecnie lokat bankowych. W długim terminie mogą ponadto być wyższe od średniej stopy zwrotu z inwestycji na rynku akcji. Inwestycje w nieruchomości są szczególnie polecane w okresie dużej niepewności na rynkach, a także wysokiej inflacji. W kalkulacji potencjalnych zysków, analogicznie jak w przypadku lokat i giełdy, trzeba uwzględnić konieczność zapłaty podatku (problematykę opodatkowania dochodów z najmu Lion’s House szerzej poruszał w raporcie z 28 grudnia ub.r.).

Okazje cenowe w gorących kurortach

W związku z tym, że w Bułgarii, Chorwacji, Grecji czy Hiszpanii sezon wakacyjny trwa nawet kilkukrotnie dłużej niż w Polsce rentowność inwestycji mogłaby być wyższa. Zakup nieruchomości wakacyjnej za granicą rzadziej jest jednak traktowany czysto inwestycyjnie, a motywacją częściej są własne potrzeby. Nie wyklucza to oczywiście osiągania przychodów z najmu w okresach, gdy właściciele nie mieszkają w domu lub apartamencie. Dziś od zagranicznych nieruchomości inwestorów mogą także odstraszać prognozy analityków, którzy w wymienionych krajach często spodziewają się dalszej korekty cen. Na przykład w Hiszpanii, zgodnie z rządowymi szacunkami, przynajmniej do 2014 roku ma potrwać „wchłanianie” przez rynek obecnie podaży nieruchomości (ich liczba w połowie 2011 roku była szacowana na 0,7 miliona). W Bułgarii i Chorwacji pośrednicy wciąż mówią o niewielkiej liczbie zawieranych transakcji. Zgodnie z badaniem przeprowadzonym przez Croatian Times, przeciętna nieruchomość w Chorwacji będzie w 2012 o 8% tańsza niż w 2011. Większość obserwatorów rynku nie spodziewa się też wzrostu cen nieruchomości związanego z przystąpieniem Chorwacji do Unii. Ale oczywiście spadki cen można też potraktować jako dobrą okazję do zakupu, przyjmując jednak, że na wzrost wartości trzeba będzie dłużej poczekać.

Minimalny budżet jakim trzeba dysponować, aby kupić nieruchomość wakacyjną jest w wymienionych krajach mocno zróżnicowany. Najtaniej jest w Bułgarii, gdzie niewielkie mieszkanie w nowym budynku leżącym w Słonecznym Brzegu można już kupić za niecałe 100 tys. zł. Nawet ponad dwukrotnie większym budżetem trzeba dysponować, aby podobnej wielkości lokal kupić w popularnym dalmackim kurorcie lub na hiszpańskim Costa Blanca. Najdrożej jest w Grecji. Ćwierć miliona złotych to minimalny budżet, z jakim można szukać niewielkiego lokalu mieszkalnego w najpopularniejszych miastach Krety.

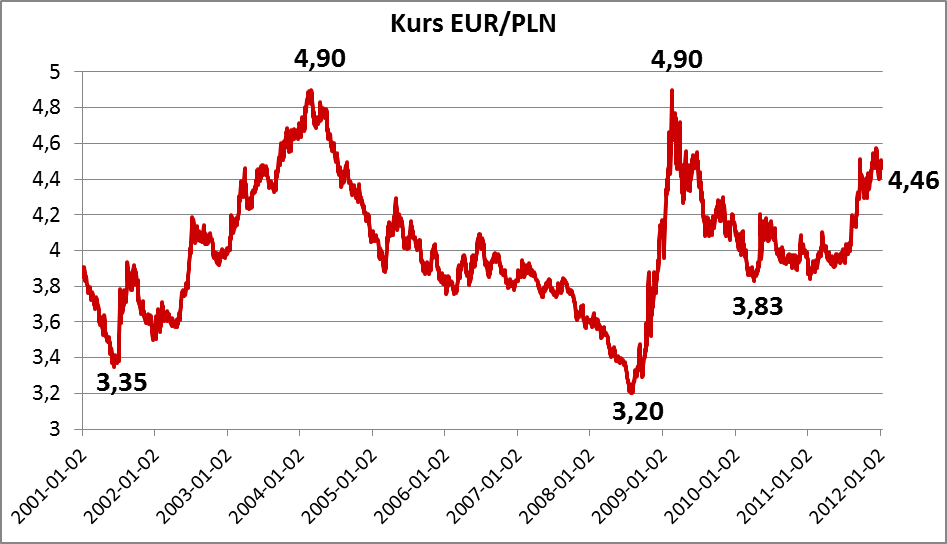

Huśtawka walutowa nie sprzyja inwestycjom

Inwestując w nieruchomości wakacyjne należy też zwrócić uwagę na konsekwencje wahań kursowych. Obecna tendencja spadku wartości złotego sprzyja takim inwestycjom, gdyż zarówno przeliczony na złote czynsz najmu, jak i wyrażona w złotych wartość nieruchomości za granicą rosną wraz z kolejną przeceną naszej waluty. Odwrotna sytuacja miałaby natomiast miejsce w przypadku umocnienia złotego.

Jak zmiany kursowe z ostatnich lat wpływały na rentowności inwestycji w zagraniczne nieruchomości? Prześledźmy to na przykładzie. Dla uproszczenia przyjmiemy, że wartość nieruchomości wyrażona w euro jest stała, a zmienia się jedynie kurs walutowy. Gdyby polski inwestor wydał na mieszkanie za granicą 100 tys. euro w czerwcu 2001 roku, to faktycznie ulokowałby w niej 335 tys. zł. Zmiany na rynku walutowym w kolejnych miesiącach powinny takiego inwestora cieszyć. W lutym 2004 roku euro kosztowało już 4,9 złotego. W efekcie 100 tys. euro ulokowane w mieszkaniu warte byłoby aż 490 tys. złotych.

Ale już gdyby dokonał inwestycji na przykład na początku 2004 roku przy kursie 4,9 zł za euro i chciał ją zamknąć pięć lat później, gdy kurs oscylował w okolicach 3,2 zł za euro, poniósłby spora stratę.

Źródło: Lion’s House