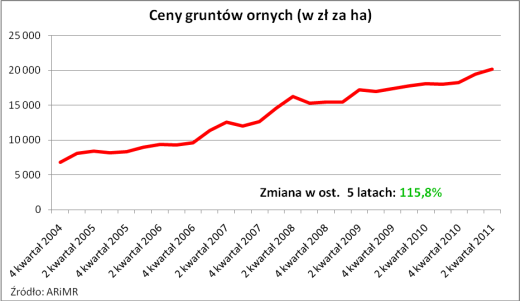

Ziemia orna w ostatnich siedmiu latach zdrożała o 116% – wynika z danych Agencji Restrukturyzacji i Modernizacji Rolnictwa. Stabilny trend wzrostowy nie został zahamowany nawet przez kryzys finansowy 2008 roku. Jak wynika z doświadczeń doradców Lion’s House, nawet w czasie kryzysu kapitał umiejętnie ulokowany w ziemi pozwalał realizować stopy zwrotu przekraczające 20% rocznie.

Ostatnia korekta na giełdzie doprowadziła do obniżki notowań indeksu największych spółek o blisko 19% od stanu z początku roku. W tym samym czasie przeciętne „M” w dużym mieście straciło na wartości 5%. Inaczej sytuacja wygląda na rynku nieruchomości rolnych. Zgodnie z najświeższymi danymi ARiMR, w pierwszym półroczu zyskały one na wartości 10,7%. Warto też zauważyć, że od końca 2004 roku grunty rolne systematycznie drożeją. Od tego czasu zyskały one na wartości blisko 116%, przy czym czynniki, które wywołały korekty na innych rynkach, nie doprowadziły do przeceny ziemi. W myśl teorii portfelowej jest to dobry argument za tym, aby rozważyć nieruchomości jako część składową portfela inwestycyjnego.

Potencjał wyższy niż wzrost wartości

Warto zauważyć, że wzrost wartości gruntów rolnych to niejedne źródło potencjalnych dochodów z inwestycji na tym rynku. Kilkakrotnie wyższe zyski może bowiem generować inwestowanie w ziemię na przykład z perspektywą zmiany przeznaczenia z rolnego na budowlany. Wbrew pozorom wejście na ten rynek nie wymaga wielomilionowego kapitału. Nawet na podstołecznym rynku wystarczy kwota rzędu 300 tys. zł, aby w horyzoncie 5-10 lat pomnożyć kapitał. Potencjalnych źródeł zysku jest wiele. Najprostszym jest podział dużego areału na mniejsze działki w myśl zasady, że im mniejsza sprzedawana nieruchomość, tym wyższa jej cena w przeliczeniu na m kw. Wzrost wartości nieruchomości rolnej może być też konsekwencją zmiany przeznaczenia działki lub budowy infrastruktury np. dróg, obwodnic, mostów.

Strategia zależy od wysokości kapitału

Sposób i długość inwestycji w dużej mierze zależy od tego jak grubym portfelem dysponuje potencjalny inwestor. W przypadku osób, które na nieruchomości chcą wydać około 300 tys. zł horyzont to od trzech do pięciu lat. I tak na przykład osoba, która w 2008 roku kupiła 1,2 ha gruntu w gminie Mszczonów płacąc 305 tys. zł, grunt zlokalizowany był przy drodze polnej i nie był uzbrojony w prąd. Inwestor zelektryfikował działkę, a następnie gmina w 2011 roku drogę dojazdową utwardziła i wyasfaltowała. Do sprzedaży nieruchomości doszło po ponad 2,5 latach od daty zakupu. Zysk całkowity po odjęciu wydatków związanych z zakupem, uzbrojeniem w prąd i sprzedażą osiągnął poziom 180 tys. zł. Oznacza to, że stopa zwrotu wyniosła 59%, czyli średniorocznie około 23%.

Dla osób z grubszym portfelem rozwiązaniem może być zakup dużego areału i podział go na mniejsze w celu odsprzedaży. Horyzont inwestycji w tym przypadku powinien być krótszy (1,5 – 3 lat). Strategia, choć bajecznie prosta, wymaga jednak posiadania sporego, bo często przekraczającego 1 mln zł kapitału. Rzadko zdarzają się sytuacje, w których taką strategię inwestycyjną pozwala zrealizować mniejszy kapitał. Za przykład może posłużyć inwestor, który dysponując gotówką w wysokości 590 tys. zł kupił na początku kryzysu w 2009 grunt rolny o powierzchni ponad 3 ha w gminie Góra Kalwaria. Sprzedający pilnie potrzebował pieniędzy, co pozwoliło osiągnąć atrakcyjną cenę za działkę (około 30% poniżej wartości rynkowej). Grunt został podzielony na dwie równe nieruchomości. Dzięki temu zabiegowi zmniejszyła się powierzchnia pojedynczej parceli oraz jej cena całkowita. Dochód ze sprzedaży tych nieruchomości po odjęciu wszystkich kosztów związanych z zakupem, podatkami, podziałem i sprzedażą wyniósł 254 tys. zł w dwa lata po zakupie działki. W ciągu tego okresu stopa zwrotu osiągnęła poziom 43%, czyli średniorocznie 21,5%.

Praktyka pokazuje, że większość transakcji zakupu gruntów rolnych dokonywana jest za gotówkę. Jednak w przypadku gdy inwestor dążyłby do zwiększenia stóp zwrotu dzięki lewarowaniu transakcji kredytem hipotecznym, okaże się że tylko BGŻ nie będzie narzucał żadnych ograniczeń. Poza nim, możliwość udzielenia kredytu na zakup działki rolnej zakładają Eurobank, Getin Noble Bank, Idea bank, Nordea Bank i Bank Pocztowy. Tyle, że w każdym z powyższych banków możemy natrafić na wymogi dotyczące lokalizacji (eurobank, Getin Noble), studium zagospodarowania przewidującego możliwość odrolnienia (eurobank, Getin Noble, Nordea) lub indywidualnej decyzji banku (eurobank, Bank Pocztowy).

Ciekawa propozycja dla dywersyfikacji portfela

Potencjalny zysk na poziomie przekraczającym 20% rocznie jest czynnikiem, który wiele osób może skusić do zainwestowania kapitału w ziemię. Trzeba jednak pamiętać o tym, że inwestycja taka wiąże kapitał często na kilka lat. Bez wątpienia jest to ciekawa alternatywa dla osób tworzących portfel inwestycyjny, który posiada w swoim składzie nieruchomości. Ceny gruntów w ostatnich latach nie spadają. Właściciel parceli może korzystać z dopłat bezpośrednich, o ile spełnia wymagania nałożone ustawą (m.in. posiada minimum hektar gruntów). Zgodnie z danymi ARiMR w 2011 roku stawka podstawowej dopłaty wynosi 710,57 zł za ha. W przypadku gruntów znacznie niższe są też koszty utrzymania nieruchomości niż przy popularnych lokalach mieszkalnych. Podczas gdy w dużych miastach wymagają one poniesienia wydatków na poziomie 6 – 8 zł w przeliczeniu na m kw. miesięcznie, to podatek rolny w przypadku dużych działek rolnych (przynajmniej 1 ha przeliczeniowy) nie przekracza dwóch groszy, a w przypadku małych (poniżej 1 ha przeliczeniowego) czterech groszy w przeliczeniu na m kw. i to już w ujęciu rocznym.

Radosław Brodaczewski

Lion’s House

Źródło: Lion’s House