Giełdowi inwestorzy zamiast rozglądać się za wigilijnym karpiem, powinni zadbać, by kupić na ten dzień akcje. Sprzedając je tuż po Nowym Roku, mają szansę na zarobek o wiele większy, niż korzystając z rajdu Świętego Mikołaja, czy efektu stycznia.

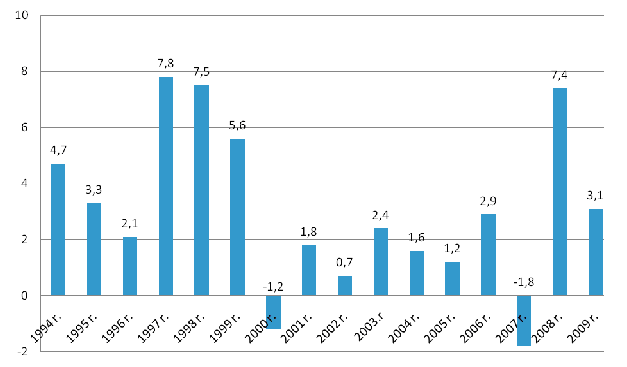

Strategia kupowania akcji tuż przed Wigilią i sprzedawania ich na pierwszej sesji po Nowym Roku okazuje się bardziej skuteczna niż inne, dość powszechnie znane i szeroko opisywane efekty sezonowe, takie jak rajd Świętego Mikołaja, efekt grudnia, czy stycznia. W ciągu ostatnich 16 lat w przypadku indeksu naszych największych spółek zawiódł jedynie dwukrotnie, w 2000 i 2007 r., czyli w latach największych giełdowych niepowodzeń. A i w tych przypadkach straty były niezbyt bolesne. W 2000 r. WIG20 zmniejszył swoją wartość jedynie o 1,2 proc., zaś w 2007 r. o 1,8 proc.

Zysk z kupowania akcji na Wigilię i sprzedawania ich po Nowym Roku (w proc.)

Źródło: Open Finance

Średni wzrost wartości indeksu blue chipów w okresie od Wigilii do pierwszej sesji nowego roku w ciągu 16 lat wynosi nieco ponad 3 proc. Jednak w najlepszych latach można było zarobić na testowanej przez nas strategii 7,4-7,8 proc. Mimo, że średnia nie jest imponująca, to jednak porównanie naszego wigilijno-noworocznego efektu z ze stopami zwrotu WIG20 w grudniu i styczniu wypada dla niego zdecydowanie korzystnie. Przede wszystkim z punktu widzenia systematyczności i niezawodności jego występowania. Średni zysk z systematycznego kupowania koszyka odzwierciedlającego WIG20 lub odpowiadającego temu indeksowi instrumentu finansowego (na przykład kontrakt terminowy lub jednostka indeksowa miniWIG20) w grudniu, liczony z 16 lat wynosi 3,1 proc. Jednak pięciokrotnie w tym czasie taka strategia przyniosła straty. Ich średnia wysokość wynosi 4,1 proc. Średni zysk sięga 6,4 proc. W przypadku tej samej strategii dla stycznia, średni wynik wynosi niemal 5,1 proc. Jednak aż siedmiokrotnie mogliśmy narazić nasz kapitał na straty, których średnia wysokość wynosi 7,7 proc. Średnia zwyżka w pozostałych, zyskownych styczniach sięga za to aż 14 proc.

Opisany przez nas efekt można prawdopodobnie wiązać ze znanym zjawiskiem window dressing, czyli poprawianiem przez inwestorów instytucjonalnych wyników przed końcem roku. Niezależnie od przyczyn jego występowania, trudno zaprzeczyć jego istnieniu i sporej skuteczności.

Źródło: Open Finance